|

녹십자가 일동제약 지분을 15%까지 늘리며 2대 주주로 올라서면서 적대적 인수ㆍ합병(M&A)설에 또 다시 불씨를 지피고 있다. 증권업계에서는 녹십자가 일동제약의 현 경영진에 반대하는 주요주주들과 손잡고 추가 지분 확보에 나설 경우 최대주주가 뒤바뀔 가능성도 있는 것으로 관측하고 있다.

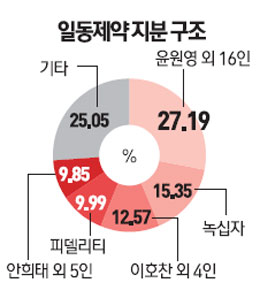

녹십자는 10일 공시를 통해 일동제약의 주식 177만주(7.07%)를 146억원(주당 8,250원)에 시간외 대량매매(블록딜)로 취득했다고 밝혔다. 이날 녹십자가 매수한 지분은 지난 7일 환인제약이 현금확보를 위해 매물로 내놓은 물량이다. 이로써 녹십자의 보유 지분은 종전 8.28%(207만6,880주)에서 15.35%(384만 6,880주)로 늘어나 2대주주주로 올라섰다. 이는 최대주주인 윤원영 회장 외 16인(27.19%)이 보유한 지분과 약 12%포인트 정도 밖에 차이가 나지 않는 것이다.

녹십자 관계자는 “회사에 여유자금이 있어 주식을 추가로 사들인 것”이라며 “단순투자 목적일 뿐 경영권에는 관심이 없다”고 밝혔다.

하지만 녹십자의 입장과 무관하게 일동제약 M&A를 둘러싼 잡음은 끊이지 않을 것으로 보인다. 녹십자가 이미 지난 3월 일동제약 지분을 대거 취득하며 스스로 M&A설에 불을 지핀데다 일동제약 지분 구조가 워낙 취약해 녹십자가 다른 주주들과 손을 잡을 경우 적대적 M&A가 현실화 될 가능성도 배제할 수 없기 때문이다.

실제로 증권가에서는 녹십자가 일동제약 지분을 처음 취득할 때부터 M&A를 염두에 둔 행보라는 분석이 지배적이었다. 이와 관련 지난 3월 김혜림 현대증권 연구원은 “녹십자그룹이 보유한 현금이 1,900억원에 육박하고 제약사업 강화를 위해 그룹차원의 M&A 의지를 지속적으로 표명했던 점을 감안하면 일동제약 지분 취득은 M&A 연장선상에서 봐야 한다”고 분석하기도 했다.

일동제약은 최대주주 외에도 녹십자, 이호찬 외 4인(12.57%), 피델리티운용사(9.99%), 안희태 외 5인(9.85%)등 5% 이상 주주가 4곳에 달한다. 그만큼 경영권이 불안하다는 의미다. 특히 이호찬씨와 안희태씨는 현 경영진과 사사건건 대립각을 세워온 것으로 알려져 녹십자가 이들의 지분을 인수할 경우 M&A가 가능하다.

M&A에 대한 위협이 커지자 일동제약도 부지런히 지분방어에 나서고 있다. 윤 회장이 100% 지분을 보유한 씨제이엠이씨는 올 들어 일동제약 주식 4만3,090주를 장내 매수하며 지분율을 1.15%에서 1.36%까지 끌어올렸으며 윤회장의 장남인 윤웅섭 부사장(1.63%)도 3만 여주를 사들이며 경영권 방어에 사력을 다하고 있다.

한 증권사 관계자는 “녹십자는 그 동안 백신에 의존하는 매출 구조에서 벗어나기 위해 일반 의약품을 주력으로 하는 업체 인수에 지속적인 관심을 보여온 것으로 안다”며 “설사 녹십자가 현 경영진에 우호세력으로 남는다 지분차이가 불과 10%포인트 밖에 차이가 나지 않아 M&A설은 계속해서 유효할 것”이라고 내다봤다.

일동제약의 주가는 이날 M&A 가능성에 힘입어 가격제한폭(14.68%)까지 오른 1만700원에 거래를 마쳤다./