한화그룹이 두산DST까지 품에 안았다. 삼성 방산 부문에 이어 알짜 매물로 꼽히는 두산DST까지 줄줄이 인수에 성공하며 방산 부문 영향력을 확대하는 한편 다시 한 번 ‘인수합병(M&A)의 강자’로서의 면모를 과시했다.

반면 두산그룹은 이번 매각으로 3,000억원대 현금을 확보해 유동성을 대폭 보강하게 됐다. 특히 지난 28일 취임한 박정원 두산 회장이 구조조정을 조기에 매듭 짓고 취임사에서 천명한 ‘공격 경영’에 속도를 낼 수 있는 발판을 마련하게 됐다.

29일 관련 업계에 따르면 두산DST 매각 본입찰에서 한화테크윈이 ㈜LIG를 제치고 우선협상대상자로 선정된 것으로 알려졌다.

매각 주관사인 크레디트스위스(CS)는 이번 본입찰 결과를 30일 공식 발표할 예정이다.

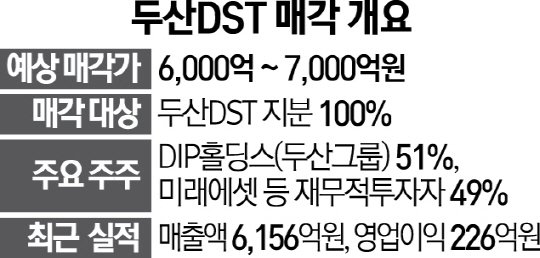

매각 대상은 두산DST 지분 100%로 현재 두산그룹이 51%, 미래에셋PE·IMM PE 등 재무적투자자(FI)들이 지분 49%를 보유하고 있다.

매각가격은 6,000억~7,000억원대로 알려졌다.

한화테크윈과 LIG 모두 방산 부문을 그룹의 주력 사업으로 키우려는 의지를 내비친 만큼 이번 입찰전은 치열한 경쟁으로 관심을 모았다.

우선 한화그룹은 이번 인수로 방산 부문 입지를 더욱 강화하게 됐다.

한화는 지난 2014년 말 삼성의 방산 계열사인 삼성테크윈(한화테크윈)과 삼성탈레스(한화탈레스)를 인수하며 방산 부문 역량을 강화했다. 특히 이번 두산DST 인수를 위해 지난해 말과 올해 초에 걸쳐 한국종합화학과 한국항공우주산업(KAI) 보유 지분을 잇따라 팔아 7,200억원의 현금을 확보하는 치밀함을 보였다. 이 같은 탄탄한 자금 동원력이 이번 인수전 승리에 주효했다는 평가가 나온다. 특히 올 들어 나온 매물 가운데 가장 가치가 높은 것으로 알려진 두산DST를 품에 안게 돼 관련 사업 강화에 큰 무기를 갖게 됐다.

두산DST는 두산인프라코어가 2008년 방위사업 부문을 물적분할해 설립한 회사로 장갑차를 필두로 유도탄용 발사관, 항법장치 등을 주력 생산하고 있다. 2014년 기준 영업이익 226억원, 매출액 6156억원을 기록했다.

이번 매각으로 43년 만에 방위산업에서 완전히 철수하게 되는 두산그룹은 매각대금의 절반가량인 3,000억원대 현금이 유입됨으로써 그룹 재무 안정성이 대폭 개선될 것으로 분석된다.

두산그룹은 중국 건설경기 악화로 두산인프라코어 실적이 급속히 악화하면서 두산인프라코어 공작기계 사업부 매각을 추진하고 두산밥캣 기업공개(IPO)에 나서는 등 재무구조 개선작업에 주력하고 있다. 이번 두산DST 매각은 두산그룹 전반의 유동성에 숨통을 틔워줄 것으로 보인다. 또 새롭게 그룹 사령탑을 맡은 박정원 회장의 ‘뉴 두산’ 작업도 탄력을 받을 것으로 분석된다.

/임진혁·박준석기자 liberal@sed.co.kr