산업은행과 수출입은행이 출자기업인 대우조선해양과 성동조선해양의 ‘부실·방만 경영’을 방치한 것으로 드러났다.

감사원이 15일 발표한 ‘금융공공기관 출자회사 관리실태’ 감사 결과에 따르면 산업은행은 대우조선해양의 적자가 눈덩이처럼 불어나는 동안 관리·감독을 제대로 하지 못해 오늘의 파국적인 상황을 부른 것으로 나타났다.

◇대우조선해양 부실 눈감은 산업은행=대우조선해양은 지난 2013년 2월 정부와 산업은행의 지분비율이 48.61%로 낮아져 산업은행의 ‘재무이상치 분석시스템’을 활용한 재무상태 분석 대상이 됐다. 정부와 산업은행이 50% 이상 지분을 보유한 대주주인 기업에 대해서는 신용을 보증할 수 있지만 50% 미만의 경우 그렇지 않다는 이유에서다.

그러나 산업은행은 시스템을 활용한 분석을 실시하지 않았다. 감사원이 지난해 10~12월 뒤늦게 시스템을 활용해 분석한 결과 대우조선해양의 2013~2014년 재무상태는 관련 자료의 신뢰성이 의심돼 원인규명 등 적극적인 조치가 필요한 최고위험등급(5등급)으로 확인됐다. 이에 감사원은 추가로 점검을 벌여 대우조선해양이 당시 진행 중이던 해양플랜트 사업의 예정원가를 임의로 낮추는 방식으로 영업이익 및 당기순이익을 부풀린 사실도 드러났다.

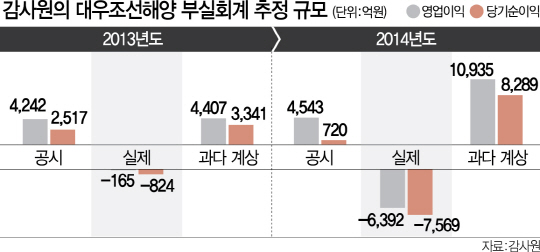

원가를 줄이니 당연히 이익은 부풀려졌다. 대우조선해양이 처음 공시한 영업이익은 4,242억원(2013년), 4,543억원(2014년)이지만 총 예정원가를 정상적으로 넣고 계산했더니 각각 165억원, 6,392억원 적자로 나왔다. 2년 동안 영업이익 1조5,342억원이 뻥튀기됐다. 감사원은 이 사실을 올해 1월 금융감독원에 통보했다. 더욱이 대우조선해양은 이처럼 분식회계한 2013~2014년 실적을 근거로 임원들에게 성과급 65억원, 직원들에게는 성과급 1,984억원을 각각 지급했다.

대우조선해양은 2002~2014년 설립·인수한 자회사 17개에서 2015년 6월까지 9,021억원의 손실을 입었다. 이사회에 허위사실을 보고하거나 이사회 보고·심의 절차를 거치지 않고 진행한 투자로 3,216억원의 손실을 보기도 했다. 이 과정에서 산업은행 담당 부서, 산업은행 퇴직자 출신인 대우조선해양의 최고재무책임자(CFO)는 아무런 검토의견을 제시하지 않거나 찬성의견을 나타낸 것으로 드러났다.

◇수출입은행, 성동조선해양 손실 키워=2013년 5월 수출입은행이 개정한 성동조선해양의 경영정상화 방안은 결과적으로 성동조선해양의 손실을 더 키웠다. 이 방안에 따르면 최소 조업을 위한 적자수주 손실 한도가 연간 700억원에서 1,800억원으로 높아졌다. 이에 따라 성동조선해양의 적자수주 물량은 44척으로 늘어났고 영업손실 예상액도 588억원이 증가했다. 수출입은행의 은행장과 담당자들은 적자수주 물량 확대가 미칠 영향을 면밀히 검토하지 않았다는 게 감사원의 지적이다. 또 2011년 12월에 마련한 경영정상화 방안보다 2012~2014년 영업손실 추정액은 747억원에서 3,663억원으로, 채권단 신규 자금 지원금액은 1조2,500억원에서 2조원으로 각각 늘어났고 경영정상화 시점도 2015년에서 오는 2019년으로 늦춰졌다.

성동조선해양이 수주 과정에서 선박 건조원가를 과도하게 낮게 산정했음에도 수출입은행은 이를 허용해 건조원가 승인 기준에 미달하는 선박 12척 수주에 따른 1억4,300만달러의 영업손실이 발생한 사실도 확인됐다.