온라인 전문 증권사로만 알려진 키움증권(039490)이 대형 증권사 중심의 기업공개(IPO) 시장에서 만만찮은 실력을 보여주고 있다. 지난 2010년 동원증권 출신 이재원 상무를 영입하며 출범한 키움증권 IPO 전담팀은 중견·기술기업 전문 IPO 증권사로 특화해 성공을 거뒀다. 키움증권은 오는 2020년에는 IPO 수익을 현재 수준에서 3배가량 늘리겠다는 목표를 세우고 있다.

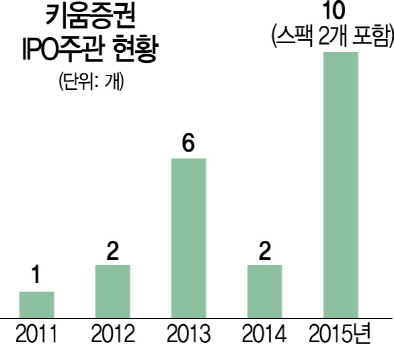

지난해 키움증권은 스팩(인수합병 전문회사)과 공동 주관을 포함해 10곳의 기업상장을 주관했다. 대형 증권사인 NH투자증권(005940)(22개)과 한국투자증권(15개), 미래에셋대우(11개)에 비해 적은 수준이지만 하나금융투자(8개), 미래에셋증권(037620)(8개), 대신증권(003540)(7개) 등 IPO 조직과 자기자본에서 월등한 경쟁사에 뒤처지지 않는 실력이다. 6년 전 4명으로 시작한 키움증권 IPO팀은 현재 17명으로 늘어났다. 대형사 IPO 인력이 40명 수준이라는 점을 감안하면 이미 1인당 직원 생산성은 최고 수준에 도달한 셈이다.

키움증권은 일찌감치 중견·기술기업에 특화된 IPO에 집중했다. 이를 위해 2011년 상장예비 중소기업 모임인 ‘키모로’를 조직해 체계적으로 IPO를 진행했다. 키움이 지난 6년간 IPO를 주관한 21개 회사 중 90% 이상이 키모로 소속이다. 소속 중소기업 대표들에게 골프나 해외 세미나 등 일회성 행사가 아닌 회계·세무 등 체계적 컨설팅에서 재무적 문제가 발생할 소지가 있으면 ‘알람’ 역할을 하며 신뢰를 심어줬다. 올해로 9기를 맞은 키모로는 이공계 관료 출신인 권용원 키움증권 사장이 직접 챙기면서 전체 회원사를 2배 이상 늘려 보폭을 확대할 계획이다.