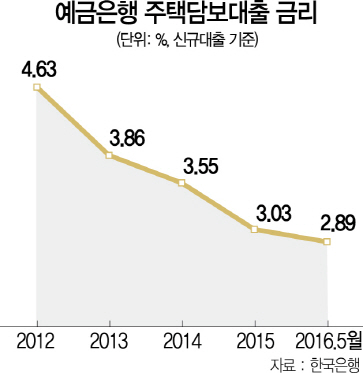

초저금리의 그늘이 갈수록 짙어지고 있다. 쥐꼬리만 한 이자수입에 목마른 고령층은 부동산 시장으로 몰려들고 있다. 가계부채 뇌관도 타들어간다. 가계부채 중에서 발화성이 가장 높은 비은행 다중채무자대출은 1년 새 17조원(15%)이나 늘었다. 신용등급이 낮아 은행 문턱을 넘지 못하고 저축은행 등 고금리 대출로 내몰리는 이들이 급증한 것이다. 은행에서 빌린 원리금이 처분가능소득의 40%를 넘고 실물자산을 모두 처분하고도 빚을 다 갚지 못하는 ‘고위험군’도 54만가구에 육박했다.

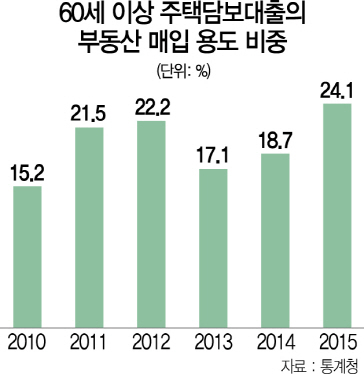

4일 통계청에 따르면 지난해 60세 이상 고령층의 담보대출 용도에서 거주주택이 아닌 부동산을 마련하는 데 쓴 비용의 비율은 24.1%에 달했다. 이 비율은 지난 2010년만 해도 15.2%에 불과했다. 2011년(21.5%)과 2012년(22.2%) 고개를 들었지만 다시 10%대 후반으로 잠잠해졌다. 그러나 사상 최저금리 행진은 고령층의 부동산 투자에 불을 댕겼다. 기준금리가 연 1.50%로 인하된 지난해 이 비율은 전년 대비 5.4%포인트 수직 상승해 24.1%를 기록했다.

일반적으로 고령층은 노후자금 마련을 위해 부동산 투자비중을 낮추고 유동성 확보에 나선다. 기존 집을 줄이거나 도심에서 주변으로 집을 옮기는 게 일반적이다. 하지만 초저금리가 장기화하면서 이자수입이 쪼그라든 노인들은 집을 담보로 저금리 대출을 받아 오피스텔 등 수익형 부동산에 대한 투자를 늘리는 패턴이 강해졌다. 노후자금 마련을 위해 집을 담보로 오피스텔 등 수익형 부동산에 투자하는 이(24.2%)들이 내 집 마련(26.7%)이나 사업자금 마련(27.7%)을 위해 담보대출을 받는 이들처럼 많아진 것이다. 초저금리 현상이 낳은 일종의 ‘역주행’이다. 부동산경기가 가라앉을 경우 일정한 수입이 없는 노후에 직격탄을 맞을 수 있는 구조다.

실제로 한국은행에 따르면 지난해 다주택자의 금융부채 규모는 143조4,000억원으로 2014년보다 17조2,000억원 늘었다. 한은은 이처럼 저금리로 고령층이 자산시장으로 쏠리는 현상 때문에 가계부채 총량이 30조~50조원은 늘어난 것으로 추정했다. 분양가상한제, 투기과열지구 폐지 등 규제 완화와 맞물려 최대 50조원에 달하는 가계부채가 부동산 시장으로 몰린 셈이다.

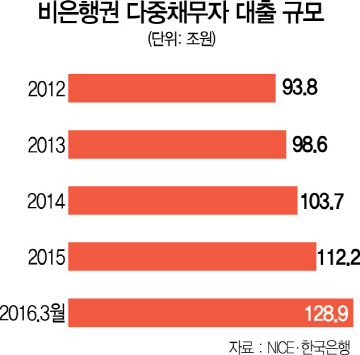

1,200조원 가계부채의 뇌관으로 자리 잡은 취약계층의 문제도 곪아가고 있다. 대표적인 예가 비은행 금융기관의 다중채무다. 올 3월 말 기준 저축은행 등 비은행 금융기관에서 3건 이상의 대출을 보유한 다중채무자의 대출 규모는 128조9,000억원으로 전년 동기 대비 16조7,000억원(14.9%) 급증했다. 증가 속도가 전체 가계부채 증가율(11.4%)을 훌쩍 앞지른다.

부실위험이 큰 ‘고위험군’도 20가구 중 1가구에 달했다. 대출 원리금 상환액이 처분가능소득의 40%를 넘을 만큼 빚에 허덕이면서 실물자산을 모두 처분해도 부채를 다 갚지 못하는 가구는 지난해 기준 54만가구로 전체 금융부채 보유가구(1,072만가구)의 5%였다.

전문가들은 비은행 금융기관의 대출이 위험수위에 다다랐다고 경고하고 있다. 박창균 중앙대 경영학부 교수는 “제2금융권 주택담보대출의 경우 실제로 담보인정비율이 80~90% 가까이 되는데 금융당국은 이에 대한 현황 파악도 제대로 못하고 스트레스테스트도 돼 있는 게 없다”며 “대부분 이자만 내는 대출인 점을 감안하면 외부 쇼크가 오면 다 무너지는 구조”라고 비판했다.