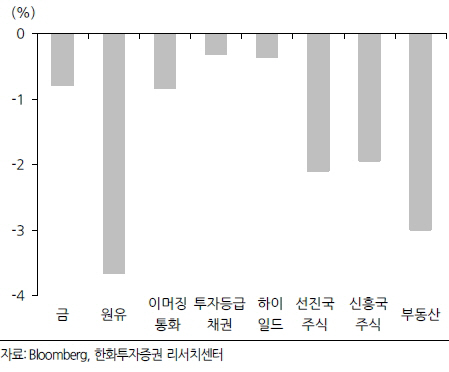

김일구 한화투자증권(003530) 연구원은 최근 보고서에서 “최근 금융시장의 모든 자산가격이 하락하는 현상은 그동안 미국 연준의 정책이 긴축으로 바뀔 것이라는 우려가 커질 때 나타났던 금융시장의 격한 반응인 긴축발작(Taper tantrum)과는 다르다”며 “이번 금융시장의 반응은 과거와는 다른 패턴을 가지고 있다”고 분석했다.

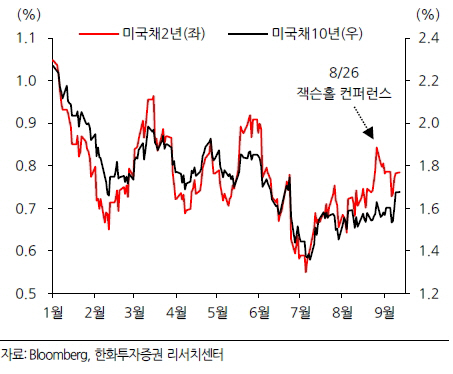

김 연구원은 “미국의 긴축이 임박했다는 우려가 커졌다면, 금리인상의 영향을 가장 크게 받는 2년 만기 국채금리가 큰 폭으로 상승했어야 했지만 미국 2년 만기 국채금리는 잭슨홀 컨퍼런스가 열린 지난달 26일보다 더 하락했다는”며 “금융시장이 9월에 미국 연준이 금리인상을 할 것으로 느껴 긴축발작을 일으킨 것은 아니다”라고 봤다.

그는 “중앙은행들이 양적완화(QE)정책을 단행하는 과정에서 장기금리를 너무 낮춘 것을 후회하고 있고, 이를 채권시장 참가자들이 선제적으로 대응하며 생긴 현상”이라고 설명했다. 즉, 중앙은행이 장기채권을 매입해 유동성 공급 측면에서 긍정적으로 작용했지만 지나친 경기불황에 대한 비관론을 양상시켰고, 부동산가격 급등으로 버블붕괴 우려까지 팽배해지자 장기금리 조정이 이뤄진 것이라는 해석이다.

김 연구원은 “중앙은행들의 유동성 공급은 계속되고, 미국의 점진적인 금리인상 기조도 변화가 없을 것”이라며 “미국과 유럽, 일본 채권시장의 매도세에 전체 금융시장이 긴장할 필요는 없다”고 강조했다. 다만, 그는 “중앙은행들의 장기금리 조정은 계속될 것으로 보기 때문에 장기금리가 더 상승할 가능성은 대비해야 한다”고 조언했다.

이에 따라 유틸리티와 필수소비재, 통신서비스 등의 섹터가 장기금리 상승의 악영향을 받을 것으로 전망했다. 반면, 금융, 에너지, IT섹터는 장기금리 상승이 호재로 작용할 것으로 봤다.