30대 직장인 윤모씨는 이달 중순 은행에서 주택담보대출을 받았다가 황당한 일을 겪었다. 상담 받을 때는 5년 고정금리 주택담보대출이 연 3.5% 이율로 가능하다고 했으나 실행 때는 연 3.7%로 나온 것이다. 윤모씨는 겨우 이틀의 심사기간에 금리가 0.2%포인트나 오른 것은 너무하다고 강하게 항의했지만 은행 직원은 대출실행일 기준으로 금리가 책정돼 어쩔 수 없다고 변명했다.

28일 금융권에 따르면 최근 도널드 트럼프 리스크로 인한 채권시장 불안정과 미국 금리 인상 가시화로 은행의 각종 대출금리가 하루가 다르게 폭등하면서 은행창구에서 혼란이 가중되고 있다. 대출 상담일과 실행일 단 며칠 사이에도 금리가 오르자 항의하는 고객들이 늘면서 창구 직원들이 난색을 표하고 있다. 대출 예정 고객은 고정금리와 변동금리 중 어느 것이 유리할지 계산이 복잡해진 가운데 금리가 하루가 다르게 오르며 불안감도 증폭되는 양상이다.

이런 가운데 임종룡 금융위원장은 시장금리 상승세에 맞춰 시장안정조치를 취하겠다고 밝혔다. 그는 이날 열린 제9차 금융개혁추진위원회에서 “미국 대선 이후 기대 인플레이션 상승과 미 연방준비제도(Fed·연준)의 금리 인상 속도가 가속화될 가능성 때문에 시장금리 상승이 지속될 우려가 있다”며 “금융시장의 안정을 유지하고 필요하다면 단호하게 시장안정 조치를 시행하겠다”고 말했다.

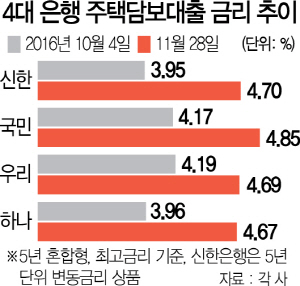

주택담보대출을 기준으로 대형 시중은행들의 금리는 두 달간 무려 0.7%포인트가량 올랐다. 이런 추세라면 연내 1%포인트를 돌파할 가능성도 작지 않다.

이렇게 가파른 금리 인상 속에 얼마 전 대출을 신청해놓은 고객들에게 막상 대출실행일에 더 오른 금리가 적용되면서 창구에 불만이 쏟아지고 있다. 또 한두 달 사이 이자 부담이 부쩍 커지면서 기존 계획보다 대출액 규모를 줄여야 해 분통을 터뜨리는 경우도 있다는 전언이다.

시중은행 지점의 한 관계자는 “최근 대출금리가 빠르게 오른 탓에 창구에서 관련 민원이 급증했다”며 “은행원끼리는 멱살 안 잡히면 다행이라고 우스갯소리를 할 정도”라고 말했다.

최근의 금리 상승세는 폭등으로 느낄 정도로 가팔라 대출을 계획한 소비자들은 쫓기는 모양새다. 금융투자협회 공시에 따르면 고정금리 주택담보대출 금리 산정의 기준이 되는 5년제 금융채 기준금리는 하루 평균 0.03%포인트씩 올라 최근 2주간 0.35%포인트가량 높아졌다. 이에 가산금리까지 더하면 실제로 실행되는 대출금리는 더욱 높아진다. 실제로 신한은행의 경우 한달여 만에 금융채 5년 변동금리가 0.55%포인트 올랐다.

특히 고정금리 주택담보대출 금리가 급등하면서 6개월 단위 변동금리와 5년 고정금리 주담대 사이에서 선택의 고민도 깊어지고 있다. 보통 코픽스를 기준금리로 삼는 변동금리 주택담보대출은 최근 한 달 사이 0.1~0.2%포인트 뛰었는데 고정금리 주택담보대출은 금융채 기준금리가 부쩍 오르면서 0.4~0.6%포인트나 폭등했다.

30대 직장인 김모씨는 “1년여 전 고정금리보다 싸다는 이유로 변동금리로 대출을 받았는데 39만원이었던 월 이자가 최근 갱신되면서 50만원으로 올라 부담이 커졌다”며 “그런데 고정금리 주택담보대출 금리가 급등하다 보니 이제라도 고정금리로 갈아타야 할지 아니면 그냥 변동금리로 남아 있어야 할지 고민이 깊다”고 말했다.

이 와중에 은행들은 자신들이 책정하는 가산금리도 덩달아 올리면서 소비자들의 부담이 가중되고 있다. 은행들은 현재 대출 리스크와 규모 관리를 핑계로 주택담보대출은 물론 마이너스통장까지 가산금리를 올리고 있다. 은행연합회에 따르면 시중 5대은행(신한ㆍKB국민ㆍKEB하나ㆍ우리ㆍNH농협)이 신규 개설한 개인 마이너스통장 대출 중 신용등급이 높은 1~2등급 대출자에 대한 대출금리는 지난 8월 3.29~4.14%에서 지난달 3.43~4.35%로 0.2%포인트 이상 올랐다. 은행 관계자는 “은행 정책상 담보대출과 함께 신용대출 가산금리도 지속적으로 인상하는 추세”라고 전했다.