금융당국이 최근 증가하고 있는 해외 부동산 펀드에 대한 정밀 모니터링에 나선다. 저금리·저성장 기조 속에 국내 투자 수익률에 한계를 느낀 투자자들이 대체투자의 눈을 해외 부동산 등으로 돌리고 있지만 위험도가 높은 상품들인데다 글로벌 금리 인상으로 자칫 손실 폭이 커질 수 있다는 우려 때문이다. 금융감독원의 한 고위 관계자는 30일 “최근 비중이 높아지고 있는 해외 부동산 펀드에 대해 정밀 모니터링을 실시하겠다”고 밝혔다. 금감원은 투자 심사를 현재보다 엄격히 강화하고 투자 후 수익이나 손실 상황을 면밀하게 따져 새로운 리스크가 부상하지 않는지 등을 따질 방침이다. 일부 리스트 사안에 대해서는 공개도 할 예정이다.

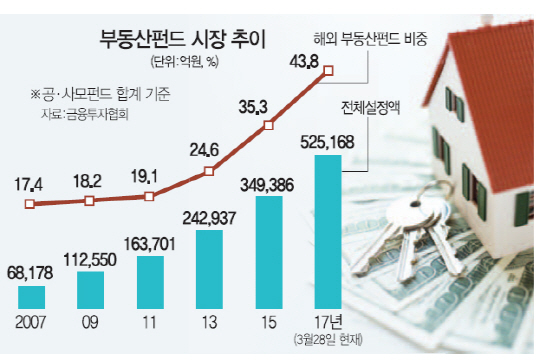

이 같은 금감원의 결정은 해외 부동산 펀드가 최근 과열 양상을 보이기 때문이다. 금융투자협회에 따르면 국내 부동산 펀드(공모·사모 전체) 중 해외 부동산 펀드가 차지하는 비중은 올해 2월 말 현재 47.1%에 달했다. 지난 2007년부터 2012년까지는 17~20%대를 맴돌았지만 최근 수년간 급격히 성장해 지난해에만 10%포인트나 늘어났다. 투자 주체도 기관이나 법인 등 ‘큰손’에서 고액 개인자산가, 개인투자자로까지 확대되고 있다. 관련 상품은 연일 ‘완판’ 행진이다. 최근 한국투자증권이 판매한 ‘나사(NASA·미국항공우주국) 펀드’는 900억원어치가 1시간 만에 모두 팔려나갔다. 최소 투자금액이 1,000만원으로 적지 않았지만 일찌감치 목표금액을 채웠다. 미국 워싱턴DC의 NASA 본사 빌딩에 투자하는 이 펀드는 기대수익률 연 6.7%의 상품이다.

6일 미래에셋자산운용이 출시한 ‘미래에셋맵스호주부동산’, 지난달 이지스자산운용이 선보인 ‘바른빌딩 펀드’ 등의 완판도 최근 부동산 펀드의 인기를 보여주는 사례다.

그러나 해외 부동산 펀드의 대부분은 투자위험등급이 1·2등급(매우 높은 위험·높은 위험)인데도 판매사들이 지나치게 낙관적으로 포장한다는 지적이 많았다. 금리와 환율도 해외 부동산 펀드의 리스크 요인이다. 실제 2012년 설정된 ‘미래에셋맵스프런티어브라질’은 5년 수익률이 -53.34%다. 최종 수익률은 만기 시점인 2019년 결정되지만 브라질 헤알화의 가치가 급락하면서 수익률이 뚝 떨어졌다.