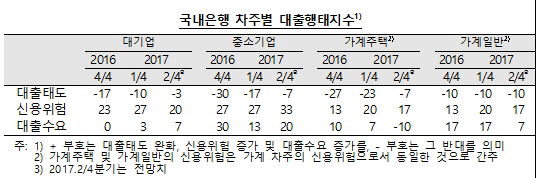

6일 한국은행이 발표한 ‘금융기관 대출행태서베이 결과(1·4분기 동향 및 2·4분기 전망)’에 따르면 지난 1·4분기 국내은행의 대출태도지수가 일제히 악화됐다. 차주별로 보면 국내은행은 대기업에 대해 1·4분기 대출태도지수가 -10을 보이며 지난해 4·4분기(-17)에 이어 부정적 태도를 이어갔다. 중소기업은 -17로 직전분기(-30)에 이어 마이너스를 보였고 가계주택대출은 -23, 가계일반도 -10을 기록했다.

대출행태지수는 0을 기준으로 플러스(+)이면 대출태도가 완화적이고 마이너스(-)이면 대출에 부정적이라는 의미다.

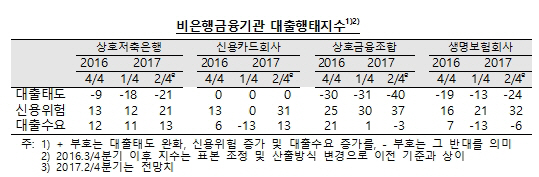

새마을금고와 신협 등이 포함된 상호금융과 저축은행, 신용카드회사가 포함된 비은행금융기관의 대출도 위축됐다. 상호저축은행은 1·4분기 -18을 기록했고 상호금융조합은 -31, 생명보험회사도 -13을 보였다.

국내 은행과 비은행금융기관이 부정적인 대출태도가 이어지는 것은 지난해 말 1,344조원으로 사상 최대를 이어가고 있는 가계부채를 줄이기 위해 당국이 규제를 잇따라 내놓는데 영향을 받았다. 지난해 은행권을 중심으로 대출을 할 때 소득 등을 엄격히 따지는 여신심사가이드라인이 시행됐고 올해 1월에는 보험회사의 집단대출, 3월에는 상호금융의 대출에도 적용됐다. 3월에는 저축은행과 상호금융이 고위험대출에 대해 충당금을 최대 50% 더 쌓는 규제를 시행한데다 대출 증가율을 전년 대비 50% 이내에서 관리하도록 했다.

이 같은 규제 때문에 2·4분기에도 금융기관들은 대출에 소극적인 태도를 보일 전망이다. 은행권은 경우 2·4분기 대출태도 전망이 -3, 중소기업 -7, 가계주택 -7, 가계일반 -10을 각각 보였다. 비은행금융기관은 저축은행의 경우 2·4분기 대출태도가 -21, 상호금융은 -40으로 각각 1·4분기(-18, -31)보다 악화됐다. 생명보험회사도 -24로 전분기(-13)보다 대출에 부정적인 모습을 보일 것으로 조사됐다.

문제는 대출 수요는 여전한데 금융기관들이 대출에 소극적으로 나서면 가계와 기업이 자금난에 빠질 가능성이 높다는 점이다. 대출수요를 보면 은행권의 경우 대기업은 7로 중소기업 20으로 각각 1·4분기(3, 13)에 비해 높아졌다. 가계일반(7)도 대출수요가 증가세를 이어갔다. 비은행금융기관은 저축은행(13)과 신용카드회사(13)의 대출수요가 1·4분기보다 각각(11, -13)보다 증가했다.

더욱이 1·4분기 이후 금융기관의 소극적인 대출행태에 신용위험은 높아지는 추세다. 국내은행의 중소기업 신용위험은 33, 가계주택과 일반은 17일 기록했다. 비은행금융기관은 2·4분기 저축은행(21)과 신용카드(31), 상호금융(37), 생명보험(32) 등 모두 신용위험이 전분기보다 높아졌다.

한은 관계자는 “2·4분기 가계에 대한 대출태도는 취약계층의 채무상환능력 약화에 따른 신용위험 증가, 정부의 가계부채 관리대책 등으로 강화될 것”이라며 “지속되는 취약업종의 부진과 미국의 금리인상, 보호무역주의 대두, 중국의 사드 보복 등 불확실한 대외여건으로 인해 은행들은 대기업과 중소기업 대출에서도 건전성을 강화할 전망”이라고 설명했다.