이랜드월드의 1조원 규모의 특수목적법인(SPC) 설립이 다음 달 마무리된다. 애초 재무구조 개선 작업이 해를 넘길 것이라는 전망이 나왔지만 이랜드그룹이 투자자들에게 비교적 높은 기대수익률(IRR)을 제시한 데 이어 그동안 꺼리던 금융권에서 대출 형태로 인수금융 조달을 결정하며 SPC 설립이 속도를 내고 있다. 다음 달 자금수혈이 이뤄질 경우 이랜드그룹은 연내 부채비율이 100%대로 떨어질 것으로 예상된다.

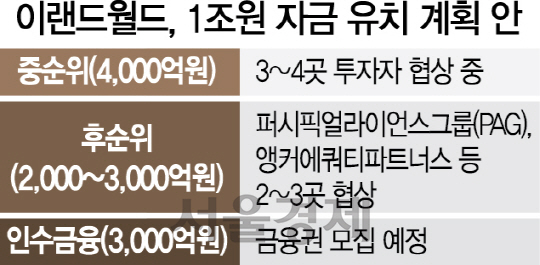

23일 금융투자(IB) 업계에 따르면 이랜드그룹의 실질적 지주회사 이랜드월드는 보유지분 28%에 대해 키스톤PE와 함께 5~7곳의 투자자들과 마지막 협상을 진행 중이다. 키스톤 PE의 주도로 설립되는 프로젝트 펀드에는 중순위 투자 4,000억원, 후순위 투자 약 2,000억~3,000억원, 인수금융 3,000억원으로 총 1조원 수준의 자금수혈이 이뤄질 계획이다. 키스톤 PE는 중순위 투자자로 3~4곳의 출자자(LP)와 최종 협상을 진행 중이고 후순위 투자에는 홍콩 사모펀드운용사(PE) 퍼시픽얼라이언스그룹(PAG), 앵커에쿼티파트너스 등 2~3곳의 LP와 논의를 하고 있다. 현재 인수금융단 모집 작업에 착수했으며 이르면 다음 달 펀드 결성을 목표로 막바지 작업에 착수했다. 투자 기간은 3년으로 중순위 투자자들의 평균 내부 수익률(IRR)은 8%대, 후순위 투자자들의 IRR는 10%대인 것으로 알려졌다.

이랜드그룹은 애초 계획과는 달리 인수금융을 3,000억원가량 사용할 계획이다. 중순위·후순위 투자자들에게 비교적 높은 수준의 IRR를 보장함에 따라 조달비용이 높아진 만큼 이를 낮추기 위해 인수금융을 사용하겠다는 의도로 풀이된다. 업계 관계자는 “에쿼티로 자금을 조달하는 것보다 인수금융을 일부 사용함에 따라 투자 조건이 좋아져 출자하겠다는 LP들이 늘어났다”면서도 “신용등급 BBB-를 가진 이랜드그룹이 회사채 조달 비용보다 IRR를 제시하며 배수의 진을 친 셈”이라고 말했다.

이번 자금 조달이 완료되면 이랜드월드는 전환우선주(CPS) 발행에 나설 계획이다. 단기성 차입금 상환 부담이 높아진 만큼 CPS 발행으로 단기 차입금을 최소 1년 이상의 장기 차입금으로 전환해야 하기 때문이다. 이랜드리테일 기준 지난 6월 말 총 차입금 중 단기성 차입금 비중은 83%다. 이랜드월드 역시 3월 말 연결기준 총 차입금(4조5,000억원) 중 단기성 차입금은 2조8,000억원으로 52%에 해당한다. 한국기업평가의 한 관계자는 “단기화된 만기 구조에 기인해 차환부담이 크다”며 “이랜드그룹 계열의 재무위험이 커지고 평판자산이 훼손돼 만기 연장 시기에 한도가 축소될 가능성이 있다”고 말했다. 이번 CPS 발행에 성공할 경우 키스톤PE를 비롯한 투자자들은 여기에 투자함에 따라 지분율 28%를 보유하게 된다. 이와 동시에 이랜드그룹은 제주 켄싱턴호텔의 매각 작업도 막바지 단계에 접어들었다. 본입찰에서 가장 좋은 조건을 써낸 후보자가 우선협상대상자로 선정돼 본계약(SPA) 체결 전 최종 실사를 진행하고 있다.