주식시장에서 외국인 자금 이탈이 거세지면서 채권시장에도 ‘셀 코리아’ 본격화에 대한 우려가 커지고 있다. 미국 기준금리 인상이 속도감 있게 진행될 것으로 전망되면서 한국과 미국 간 금리역전이 현실화되면 외국인 자금의 ‘엑소더스(대탈출)’를 피할 수 없을 것이라는 분석이다.

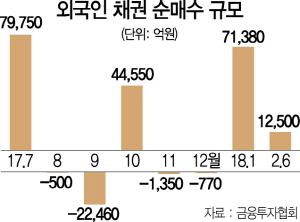

7일 금융투자협회에 따르면 지난해 상반기까지 채권시장에서 월별 평균 4조290억원씩 순매수를 보였던 외국인은 미국 기준금리 인상이 단행된 6월 이후 분위기가 돌변했다. 지난해 7월까지 월별 단 한 차례도 매도우위를 기록한 적이 없었던 외국인은 8월 500억원을 순매도했다. 지난해 미국 금리 인상이 가시화될 때마다 외국인은 국내 채권시장에서 철수했다. 미국의 추가적인 금리 인상 시그널이 강해진 9월에도 2조2,460억원을 내다 판 뒤 11월 1,350억원을 순매도했고 금리가 한 차례 더 인상된 12월 770억원의 매도우위를 보였다.

올해 들어 외국인은 원화 강세에 따른 스와프 포인트(선물환율-현물환율) 역전폭 확대에 따라 재정거래 유인이 증가하면서 지난달 7조1,380억원을 순매수했다. 그 덕에 다시 외국인 국내 채권 보유잔액은 100조원을 넘어섰지만 매수가 단기물에 집중했다는 점은 금리역전에 따른 부담감을 고스란히 노출했다. 이달에도 단기물 위주로 외국인은 1조2,500억원(6일 기준)을 사들였다.

강승원 NH투자증권 연구원은 “적어도 오는 3월 미 연방공개시장위원회(FOMC) 회의를 확인하기 전까지는 경계감이 완전히 해소되기는 어렵다”고 평가했다. 즉 한미 간 기준금리가 역전될 경우 만기가 짧은 채권에 투자한 외국인이 만기를 연장하지 않고 시장을 빠져나갈 가능성이 높다. 현재 연 1.5%인 한국 기준금리에 비해 미국은 연 1.25∼1.50%다. 미국의 금리 인상 횟수는 늘어날 가능성이 높은 반면 한국은 가계부채 부담으로 금리 인상을 쫓아가기도 쉽지 않은 형편이다.

특히 원·달러 환율 상승이 이런 분석에 힘을 실어주고 있다. 이날 조정이 됐지만 지난달 말 달러당 1,050원대까지 떨어졌던 환율은 약 2주 만에 급반등하며 1,084원에서 등락을 반복하고 있다. 원·달러 환율 상승은 그만큼 원화가치의 하락을 의미하는 것으로 미국 기준금리가 한국보다 높아질 것이라는 가능성이 시장에 반영된 결과다. 이미 6일(현지시간) 미 국채 10년물은 2.803%로 국내 10년물 국고채 금리 2.718%(7일 기준)를 넘어선 상태다. 강 연구원은 “미국채 금리의 단기 고점을 확인하기 전까지는 10년물 국채의 순투자 전환은 쉽지 않은 상태”라며 “다만 중단기물 금리 조정은 선제적으로 진행돼 저가 매수세 유입이 확인되고 있다”고 강조했다.