“변동성이 심한 금보다 원자재 성격이 강한 은이 낫다.” 최근 파생결합증권(DLS·DLB) 시장에서 은 투자가 빠르게 늘고 있다. 달러 약세 속에 기대인플레이션 상승 전망이 힘을 얻으며 산업재와 귀금속 특성이 금보다 강한 은에 대한 투자선호 현상이 강해지고 있어서다. 특히 금과 은의 실물투자가 어려운 일반 투자자 입장에서 은 DLS에 대한 관심은 더욱 커지고 있다. 올해 들어 은 DLS는 상품(실물) DLS의 주축인 서부텍사스산원유(WTI)와 브렌트유 기초자산 DLS 상환 규모를 앞지른 데 이어 발행액까지도 근접한 수준이다.

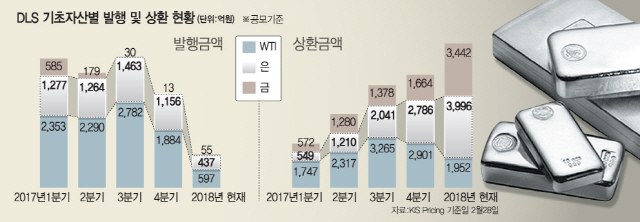

1일 KIS채권평가(KIS PRICING)에 따르면 연초부터 지난달까지 은을 기초자산으로 편입한 공모 DLS의 상환액은 지난해 같은 기간보다 17배 늘어난 3,996억원에 달한다. 발행액은 437억원으로 지난해 같은 기간 547억원에 비해 20.2% 감소했지만 WTI와 브렌트유 DLS가 지난해 대비 각각 44.2%, 43.9% 감소해 597억원, 520억원에 그쳤다는 점에서 주목할 만한 수치다.

지난해부터 WTI DLS와 브렌트유 DLS 발행 규모가 축소되는 양상을 보여온 것과 달리 은 DLS는 꾸준히 발행 규모가 늘어나고 있다. 아울러 지난해 1·4분기 585억원의 발행액을 기록하며 은 DLS에 45.8%가량의 비중을 차지했던 금 DLS는 4·4분기 13억원에 그쳤다. 이어 올해는 은 DLS 발행액의 12.5%에 불과한 수준으로 발행 규모가 주춤한 양상이다.

원유 가격뿐만 아니라 금 가격의 상승 랠리 전망이 계속되는 가운데 이처럼 은에 대한 투자 열기가 유독 강해지는 배경은 인플레이션 헤지 수단으로서 은의 활용도가 더 높아서다. 황병진 NH투자증권 연구원은 “미국 명목 금리 급등에도 달러화 약세가 계속돼 귀금속 가격의 하방 경직성이 강해지고 있다”며 “귀금속뿐만 아니라 원자재 가격 상승이 가시화될 경우 인플레이션 헤지에 금보다 산업금속과 귀금속 특성을 모두 갖춘 은이 더 선호된다”고 설명했다. 황 연구원은 “3월부터 금에 대한 은 가격비율(Gold/Silver Ratio)의 추가 상승보다 반락 가능성이 우세하다”며 “귀금속 섹터 내 롱쇼트 전략도 금 매수, 은 매도에서 금 매도, 은 매수로 전환될 것”이라고 전망했다. 결국 인플레이션 헤지 수요가 커지는 가운데 금에 대한 은 가격 비율 하락이 은 상장지수펀드(ETF)에 자금을 유입시켜 투자심리 강화뿐만 아니라 실제 은 가격 상승을 견인할 것이라는 분석이다.

금·은·원유 등의 원자재를 기초자산으로 편입한 상품(실물) DLS가 고른 발행 규모를 기록하며 선순환을 만들고 있다는 평가도 나온다. 이중호 KB증권 리서치센터 델타원파생팀장은 “발행사와 투자자 모두 스마트해졌다는 증거”라며 “과거 일부 원자재가 유망할 것으로 전망되면 보란 듯이 쏠림현상이 나타났고 가격 낙폭이 커지면 녹인 이슈에서 헤어나지 못했다”고 설명했다. 이 연구원은 “투자자와 발행사 모두 학습효과를 거치며 쏠림을 최소화하고 있다”며 “상대적으로 은 DLS로 투자금이 커지고 있지만 전체 상품 DLS가 비슷한 발행 규모를 기록한다는 점은 편입자산에 따른 자산배분 전략이 진행되고 있는 것”이라고 덧붙였다.