30일 투자은행(IB) 업계에 따르면 웅진그룹의 지주사인 (주)웅진은 복수의 투자자들과 자회사를 담보로한 메자닌(주식과 채권의 중간성격) 투자유치를 논의하고 있다. 웅진의 자회사인 웅진플레이도시(레저)·북센(출판유통)·투투럽(화장품)·에버스카이(렌탈)·렉스필드컨트리클럽(골프장) 등 자회사를 담보로 특수목적회사(SPC)를 세우고 여기에 투자하는 구조다.

웅진은 웅진플레이도시의 부동산 감정평가액을 포함해 담보로 내놓은 자회사의 가치가 최소 2,500억원 최대 3,000억원에 이를 것으로 판단하고 있다. 웅진그룹은 코웨이 지분 22.17%를 주당 10만 3,000원에 샀지만 현재 주가는 7만 3,000원대에 머물고 있다.

웅진그룹은 1조 7,000억원의 인수대금 중 2,059억원을 대주주 출자와 재무적 투자자 유치를 통해 마련한다고 밝힌 바 있다. 투자유치가 흥행하면 대주주의 출자 부담이 줄어드는 셈이다. 웅진 측은 메자닌펀드를 운용하는 자산운용사나 사모펀드(PEF) 운용사, 보험사, 공제회 등 기관투자자를 상대로 마케팅을 벌이고 있다.

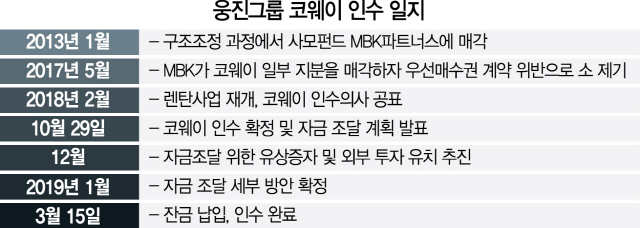

웅진그룹은 이번 투자유치를 포함해 1월 중순까지 자금 조달 계획을 완료하고 2월 말에서 3월 중순까지 인수 대금을 납입할 계획이다. 나머지 금액은 자체 현금(640억원), 인수금융(9,300억), 사모펀드 운용사인 스틱인베스트먼트의 투자(3,800억원), 유상증자(1,092억) 등으로 채우기로 했다.

다만 협상 마지막까지 담보가치에 대해 웅진과 투자자의 시각 차이가 남아 있는 것으로 전해졌다. 웅진측은 웅진 플레이도시의 부동산 감정 평가액만 2,800억원에 이른다고 보고 있다. 그러나 투자자 측은 차입금 등을 제외한 실질 담보가치는 절반 이하라고 주장하고 있다.

투자 성공 여부에 대해 업계에서는 반응이 갈린다. IB 업계 관계자는 “코웨이의 현금 흐름이 탄탄하기 때문에 웅진그룹이 다소 높은 이자를 감수하더라도 투자유치는 성공할 것”이라고 말했다. 반면 웅진이 내세운 자회사 담보 가치가 생각보다 낮고 제시한 수익률 이상을 바라볼 수 없다는 시각도 있다. 투자자에 주어진 시간도 빠듯한 편이다. 한 관계자는 “두 자릿수의 수익률을 추구하는 투자자라면 웅진그룹이 담보로 내놓은 자회사 인수를 바랄 텐데 현재 지분 구조상 경영권 인수는 어렵다”면서 “중수익을 추구하는 기관투자자 중심으로 관심을 보일 것”이라고 내다봤다.

/임세원·박시진기자 why@sedaily.com