국내 초대형 투자은행(IB) 3곳이 공동으로 5,100억원 규모의 영국 철도 인프라 관련 업체를 인수했다. 영국 정부가 수익을 일부 보장하는 투자 상품으로 글로벌 대체투자 시장에서 달라진 국내 IB들의 존재감이 드러났다는 평가다. 특히 대체투자 시장에서 국내 업체끼리 치고받는 출혈경쟁이 아니라 협업을 통해 안정적 수익을 기록할 수 있게 된 점도 주목된다.

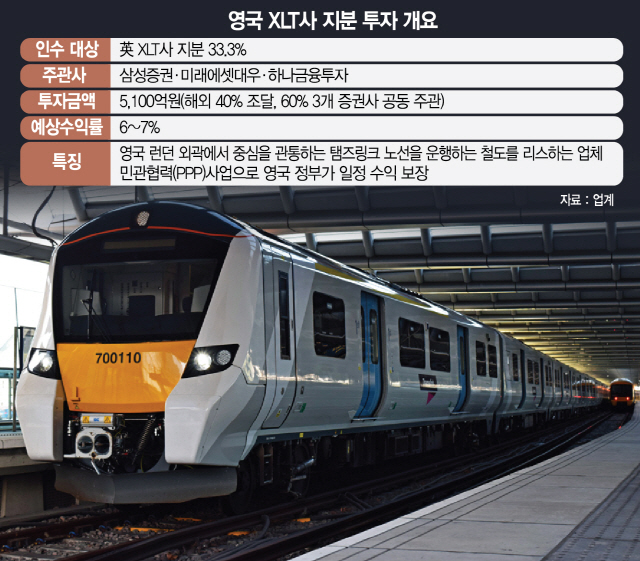

21일 IB업계에 따르면 삼성증권과 미래에셋대우(006800)·하나금융투자는 이달 초 영국 철도운송 리스 업체 ‘XLT’의 지분 33.3% 인수 우선협상 대상자로 선정됐다. 영국 사모펀드 그룹인 스리아이(3i) 인프라펀드와 지멘스벤처스컨소시엄이 보유하고 있던 지분으로 5,100억원 규모다.

XLT는 영국 런던 외곽에서 런던 중심부를 관통하는 템스링크(Thameslink) 노선을 운행하는 철도를 리스하는 업체다. 지난 2011년에 설립됐고 115대의 열차를 보유하고 있다. 템스링크는 런던으로 출퇴근하는 이들의 발이 되는 통근열차로 총연장 498㎞, 115개 역사로 구성된다. 연 8,300만명이 이용하는 런던 최대 승객 노선 중 하나다.

특히 해당 노선이 필수 인프라인 만큼 민관합작(PPP) 방식으로 조성돼 철도 리스료 일부를 영국 정부가 보장한다. 이번 투자의 기대 수익률은 연 6~7%다.

XLT 인수대금 40%는 해외에서 조달하고 60%는 3개 증권사가 3분의1씩 언더라이팅(인수주선)할 예정이다. 영국 정부가 보증하는 안정적 투자처이다 보니 해외 물량은 이미 글로벌 인프라 펀드인 달모어와 에퀴틱스 컨소시엄이 인수해갔다. 국내에서도 주요 보험사나 공제회 등이 참여를 타진하는 것으로 전해졌다.

이번 투자건은 국내 주요 증권사들이 대체투자 분야에서 협업했다는 점이 가장 큰 특징이다. 애초 삼성증권과 미래에셋·하나금투 컨소시엄이 각각 입찰에 참여했는데 세 증권사가 ‘함께하자’고 손잡으면서 손쉽게 우선협상 대상자로 선정됐다. 앞서 세 곳의 증권사는 국내에서 진행한 역대 최대 규모의 인프라 투자인 프랑스 됭케르크 LNG 터미널 인수전에서 겨룬 바 있다. 당시 삼성증권·IBK투자증권·한화증권 컨소시엄이 미래에셋·하나금투 컨소시엄을 꺾고 1조원대 딜을 수주한 바 있다. 뼈아픈 경험이 있었던 미래·하나 컨소시엄은 입찰을 따내기 위해 가격을 높이기보다 인수 규모가 좀 줄더라도 안정적 수익이 보장되는 쪽을 선택했다. 한 IB업계의 관계자는 “그동안 부동산과 인프라 가릴 것 없이 대규모 자본을 확충한 국내 초대형 IB들이 막대한 출혈 경쟁을 이어왔는데 이제 더는 이런 식으로는 수익을 내기 힘들다는 점에 공감하면서 공동 수주에 성공했다”고 평가했다.

삼성증권이 오랜 협업을 진행하고 있는 로스차일드와의 협업도 이번 딜을 성공시킨 비결이다. 됭케르크 인수 이후 유럽 인프라 시장에서 삼성증권의 브랜드 인지도가 달라진 점 역시 인수 성공의 핵심 요소로 평가된다. 한 IB업계의 관계자는 “전 세계적으로 부동산 시장이 침체되는 상황에서 안정적 수익이 가능한 인프라 투자처를 잡기 위해 국내 증권사의 협업이 계속될 것으로 보인다”고 말했다.

/강도원·조윤희기자 theone@sedaily.com