롯데카드와 롯데손해보험(000400) 매각을 위한 본입찰에 한화그룹을 제외한 대부분의 예비후보가 참여했으나, 업계에서는 카드는 하나금융지주의 인수가 유력하고 손보는 사모펀드 간 각축전이 될 것으로 전망했다.

롯데카드·손보 매각주관사인 씨티글로벌마켓증권이 19일 본입찰을 실시한 결과, 롯데카드는 하나금융지주, 사모펀드 운용사 MBK파트너스·한앤컴퍼니 등 주요 후보가 모두 이름을 올렸다. 롯데카드 예비후보였던 한화생명은 본입찰에 들어오지 않았다.

롯데손보 역시 MBK와 한앤컴퍼니, JKL파트너스를 비롯해 사모펀드 위주인 예비후보가 본입찰 서류를 제출했다.

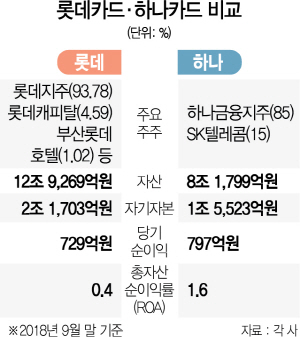

업계에서는 롯데카드의 경우 후보의 인수 의지와 카드업에 대한 전문성, 롯데그룹과 고객정보 공유 시너지를 고려해 하나금융지주가 가장 앞선 것으로 평가했다.

하나금융지주는 비은행사업 확장을 위해 카드사 인수가 절실하고, 대주주적격심사 걸림돌도 예전 보다 완화된 것으로 알려졌다. 하나금융지주는 2017년 UBS 자산운용 인수 후 대주주적격심사를 신청했지만, 최순실 국정농단 사태와 관련한 인사비리에 휘말리며 심사가 중단됐다. 그러나 최근 김정태 하나금융지주 회장과 지성규 신임 KEB하나은행장과 함영주 하나금융지주 부회장이 금융감독원을 찾아가는 등 관계개선 행보를 펼치고 있다. 금융당국 관계자는 “대주주 적격심사는 여러 가지 고려할 요소가 있는 종합적인 판단의 영역”이라고 밝혔고, 이번 매각에 관여하는 관계자는 “UBS 인수 때와 달리 롯데카드 인수는 자회사 편입 심사에 불과해서 상대적으로 문턱이 낮다”고 설명했다.

하나카드가 롯데카드를 인수하면 시장점유율 기준으로 20%대까지 상승하며 2위권 경쟁을 펼칠 수 있다. 롯데그룹 입장에서도 고객 정보가 중요한 유통업에서 경쟁을 펼치는 한화그룹보다는 하나카드에 넘기는 것이 낫다고 판단하는 것으로 전해졌다.

롯데카드 인수전에 참여한 나머지 후보는 상대적으로 관심이 떨어지는 분위기다. 한화그룹 역시 롯데그룹의 고객 정보 활용도가 기대보다 낮다고 판단했다. 한 후보는 “카드 본입찰에 참여는 했으나 하나를 제외한 후보 대부분이 가능성이 낮다고 보고 있다”고 말했다.

롯데손보는 유력한 전략적 투자자 없이 국내 사모펀드 간 각축전을 벌이는 것으로 알려졌다. 이들 중 일부는 본입찰에 앞선 실사 과정에서 롯데 측과 정보제공을 둘러싸고 마찰을 빚기도 했으나, 고객과 계약 내용 등 주요 정보는 우선협상대상자 선정 이후 상세실사에서 제공하겠다는 게 롯데 측의 입장이다.

가격에 대해서는 롯데 측은 카드는 1조 5,000억원·손보는 5,000억원을 기대하고 있다. 가격에 대해 카드에선 하나금융, 손보에선 MBK가 가장 높게 써낸 것으로 전해졌으나, 가격 이외에 고려할 요소가 많다는 게 매각 측의 설명이다.

롯데 측은 본입찰 이후 이달 말께 우선협상대상자를 선정하며, 이후 상세실사를 거쳐 5월 말 최종 주식매매계약을 체결한다. 이후 최장 두 달 간 금융당국의 대주주적격심사를 거쳐 상반기 말 롯데카드와 롯데손보의 새 주인을 최종 확정할 예정이다.