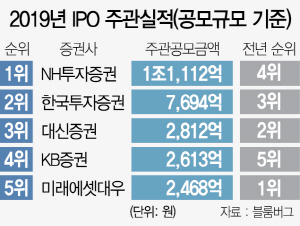

올해 기업공개(IPO) 시장 공모 규모가 부진했던 지난해와 비슷한 수준으로 집계됐다. 지난 2017년에 비해 여전히 ‘반 토막’ 수준이다. 공모실적은 대형 IPO 기대주로 꼽혔던 바디프랜드 등의 상장철회가 악재였다. 증권사별 주관 실적으로는 NH투자증권(005940)의 약진과 미래에셋대우(006800)의 부진이 눈에 띈다. 지난해 주관실적 4위인 NH투자증권이 1위로 등극한 반면 2017년과 지난해 정상을 차지했던 미래에셋대우는 5위로 밀렸다.

블룸버그가 23일 기준 발표한 리그테이블에 따르면 올해 IPO 공모 규모는 3조 9,653억원으로 집계됐다. 전년의 3조9,217억원에 비해서는 소폭 증가했지만 2017년 7조7,184억원에 비해서는 50%가량 줄어든 수치다. 조(兆) 단위 대형 공모가 기대됐던 바디프랜드·홈플러스리츠·이랜드리테일 등의 상장 철회로 공모규모가 당초 기대했던 수준에 못 미쳤다.

올해 공모규모 기준 IPO 주관 실적 1위 증권사는 NH투자증권이 차지했다. NH투자증권은 올해 16건의 상장주관업무를 맡아 1조1,112억원의 공모를 성공적으로 진행했다. 지난해 공모실적은 2,837억원. 올해 한화시스템(공모규모 4,026억원), SNK(1,697억원), 지누스(1,692억원), 현대오토에버(1,685억원) 등 비교적 큰 규모로 꼽힌 IPO 딜을 성공적으로 마무리하며 좋은 성적을 거뒀다. 반면 지난해 주관실적 1위를 기록했던 미래에셋대우는 올해 2,468억원으로 5위로 밀렸다. 바디프랜드·레인보우로보틱스·애니원·제너럴바이오·금영엔터테인먼트·이시스코스메틱 등 상장주관업무를 맡은 기업들이 내부 사정 등으로 IPO를 철회한 것이 실적 부진으로 이어졌다. NH투자증권은 내년에도 양호한 실적을 낼 것으로 관측된다. SK바이오팜·현대카드 등 공모규모가 큰 회사들의 상장주관업무를 맡고 있기 때문이다. 다만 상장철회·상장시점 변경 등의 변수도 있는 만큼 증권사들의 내년도 IPO 실적을 속단하기는 어렵다는 분석도 나온다.