몸값이 2조원에 달할 것으로 예상되는 푸르덴셜생명의 새 주인 자리를 놓고 이번 주 금융지주와 사모펀드 간 최종 승부가 벌어진다. KB금융지주에 맞서는 국내 3대 사모펀드(PEF)의 자존심을 건 한판 승부가 몸값을 어디까지 끌어올릴지에 이목이 집중된다.

15일 금융투자업계에 따르면 푸르덴셜생명의 매각 주관사인 골드만삭스는 오는 19일 매각 본입찰 일정을 예정대로 진행할 계획이다.

입찰 제안서를 제출할 것으로 예상되는 적격 예비인수후보는 KB금융지주를 비롯해 국내 1~3위 PEF인 MBK투자파트너스와 한앤컴퍼니 IMM프라이빗에쿼티(PE) 등이다. 실사에 참여했던 대만 푸본그룹의 참여 여부는 불투명하다.

관심을 끄는 것은 국민연금 등 국내 기관투자자가 주요 출자자인 IMM PE와 우리금융지주가 어느 수준까지 손을 잡느냐다. 우리금융은 최근 우리은행을 통해 IMM PE에 푸르덴셜생명의 인수금융을 제공하겠다는 의사를 밝혔다. 본입찰 이후 인수금융에 그치지 않고 IMM PE와 공동투자펀드 조성으로 소수 지분을 간접 인수할 가능성도 열려있다. 우리금융은 지난해 MBK과 컨소시엄을 꾸려 롯데카드를 인수할 당시에도 공동투자펀드 출자를 통해 지분 20%를 확보한 바 있다.

우리금융이 공동투자펀드 방식으로 인수전에 참여하면 IMM PE도 막강한 실탄을 장착한다. 조성 막바지에 있는 IMM PE의 5호 블라인드 펀드의 규모는 약 2조원이며 현재 펀드 잔여금이 1조3,000억원 안팎이다. 통상 블라인드 펀드는 투자 건당 상한이 있어 남은 실탄을 모두 쓸 수는 없다. 공동투자펀드를 조성하면 그만큼 실탄 동원력을 키울 수 있는 셈이다.

아시아 최대이자 국내 1위인 MBK파트너스도 만반의 준비를 갖췄다. 최대 7조5,000억원( 65억달러) 규모로 조성 중인 새 블라인드 펀드의 타깃 산업이 금융인데다, 이미 ING생명(현 오렌지라이프)을 인수한 경험이 있어 재무적 투자자(FI) 중에서 보험산업에 대한 이해도가 가장 높은 것으로 평가받고 있다. 다만 ING생명을 신한금융지주에 팔면서 맺은 경업금지 조항의 족쇄가 9월까지 효력을 발휘한다는 게 걸림돌로 꼽힌다.

국내 투자 전용으로 최대 규모 블라인드 펀드(3조8,000억원대)를 보유하고 있는 한앤컴퍼니는 설욕전을 준비하고 있다. 한앤컴퍼니는 지난해 롯데카드 매각 우선협상대상자로 선정됐지만 결국 MBK-우리은행 컨소시엄에 자리를 내준 바 있다.

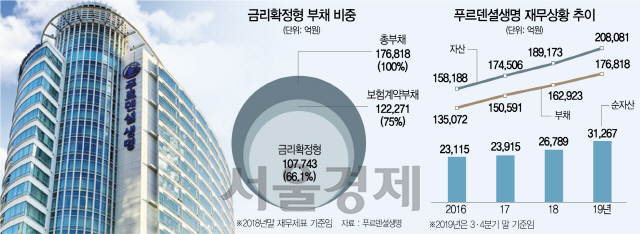

인수 후보자들의 의지가 남다른 만큼 본입찰에서 ‘전(錢)의 전쟁’이 예상된다. 비교군인 오렌지라이프의 최근 주가순자산비율(PBR) 0.59배를 적용하면 기업가치는 1조8,450억원 가량. 경영권 프리미엄 등까지 합치면 2조원 초반대가 예상 매각가격이다. 하지만 본입찰을 앞두고 경쟁이 격화하고 있는 만큼 몸값도 훌쩍 뛸 수 있다는 게 업계의 전망이다. 푸르덴셜 측이 원하는 가격은 PBR 1배를 적용한 3조2,000억원인 것으로 알려졌다.