9,000억원 규모의 국내 최대 원유 상장지수펀드(ETF)인 ‘KODEX WTI 원유선물(H)ETF’가 갑작스럽게 운용방식을 바꾸면서 투자자들이 강한 불만을 제기하고 있다. 이 ETF가 운용방식 변경 이후 급반등한 유가 수익률을 제대로 쫓아가지 못하는 상황이 발생했기 때문이다. 투자자들은 공동소송 추진, 청와대 청원, 금융감독원 민원 제기 등 집단행동에 나섰다.

24일 네이버에 따르면 ‘KODEX WTI원유선물 집단대응카페’가 개설된 지 이틀 만에 가입자가 1,600명을 넘었다. 이들은 급작스러운 펀드 운용 변경으로 손해를 봤다고 주장하고 있다. 이 ETF는 당초 6월 인도분 서부텍사스산원유(WTI) 선물을 100% 담고 있었으나 삼성자산운용이 유가 급락을 우려해 22일 밤 6월물 비중을 대폭 줄이고 대신 7~9월물을 신규로 편입했다. 기존에는 6월 인도분 선물 비중이 79.22%였지만 19.82%로 대폭 줄였다. 대신 7월물과 8월물을 각각 19.82%, 19.26% 담았다. 9월물도 9.42%를 담았다. 또 기존 20.78%를 차지했던 ‘US OIL FUND ETF(USO)’의 비중은 18.65% 줄였다. USO는 당초 6월물 100% 담고 있었으나 유가가 급락하자 7월물로 최근 포트폴리오를 교체했다.

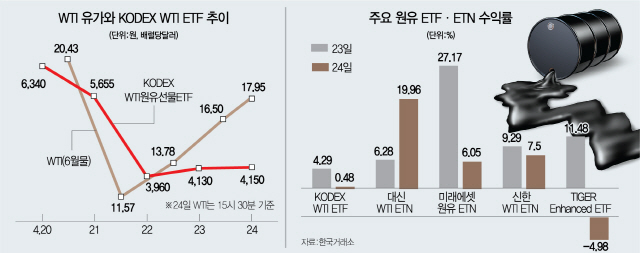

그러나 이후 6월물 중심으로 유가가 급반등하자 ETF의 수익률은 크게 뒤처지는 상황이 벌어졌다. 6월물은 뉴욕상업거래소 정산가 기준으로 21일 배럴당 11.58달러를 찍은 후 22일 13.78달러, 23일 16.5달러로 이틀간 42.1% 급등했다. 그러나 원월물의 상승률은 이에 훨씬 못 미쳐 같은 기간 7월물과 8월물은 각각 14.7%, 11.6% 상승하는 데 그쳤다.

6월물을 줄이고 7~9월물을 담은 KODEX WTI ETF도 마찬가지로 상승률이 저조했다. 게다가 근월물이 싸고 원월물이 많이 비싼 ‘슈퍼 콘탱고’ 상황에서 6월물을 팔고 7~9월물을 담는 ‘롤오버 비용’은 펀드 수익률 하락의 원인이 됐다.

이 ETF는 22일 종가 대비 24일까지 4.8% 오르는 데 그쳤다. 반면 6월물을 100% 추종하는 상품들은 같은 기간 17.5~34.9% 치솟았다. 대신 WTI 원유선물 ETN 27.5%, 미래에셋원유선물 ETN 34.9%, 신한 WTI 원유선물 ETN도 17.5% 올랐다. 이들 ETN의 매매가격이 실제 가치(지표가치)에 비해 13~14%가량 고평가된 점을 감안해도 격차가 크다.

투자자들은 투자설명서에서 밝힌 추종지수(S&P GSCI Crude Oil ER)와 동떨어진 방식으로 운용하면서 손해를 봤다는 입장이다. 이 지수는 최근 월물을 100% 담고 있으며 일정 시점이 되면 차근월물로 순차적인 롤오버를 진행한다.

특히 운용 변경의 사후통보에 대한 불만이 크다. 한 투자자는 “투자설명서와 다른 운용을 하려면 투자자들에게 먼저 알렸어야 했다”며 “투자자들에게 선택의 여지도 주지 않은 것은 큰 문제”라고 지적했다. 삼성자산운용은 22일 밤 7~9월물을 편입한 후 이튿날 아침 홈페이지를 통해 이를 알렸다.

삼성자산운용 측은 투자자 보호를 위한 조치라고 주장하고 있다. 6월물 원유선물 가격이 마이너스로 떨어질 경우 투자자는 투자 원금을 모두 잃을 수 있기 때문이다. 실제로 5월물의 경우 -37달러를 기록한 바 있다. 운용사 관계자는 “국제유가가 마이너스까지 떨어지는 비상한 상황에서는 투자자 보호를 위해 비상한 조치를 취할 수밖에 없다”고 설명했다. 또 “WTI 6월물 가격이 21~22일 이틀간 61.8% 빠질 때 펀드는 40.8% 하락하는 데 그치는 등 가격이 정상화되는 과정이었다”고 해명했다

이와 관련 금융감독원도 공시에는 문제가 없다는 입장이다. 금감원 관계자는 “투자설명서에서 롤오버 방식을 구체적으로 명시하지 않았기 때문에 증권신고서 정정을 하지 않은 것은 문제가 없다”고 말했다. 다만 현재와 같은 방식으로 지속적으로 운용할 경우 상장폐지 가능성도 아예 배제할 수 없다. ETF 상장 규정에 따르면 추종지수와 펀드 순자산의 상관계수가 0.9 이하로 3개월 이상 지속되면 상장폐지 사유가 된다. 거래소 관계자는 “당장은 문제가 없지만 추종지수와 다른 방식으로 계속 운용할 경우 상장요건을 충족시키지 못할 수 있다”고 말했다.