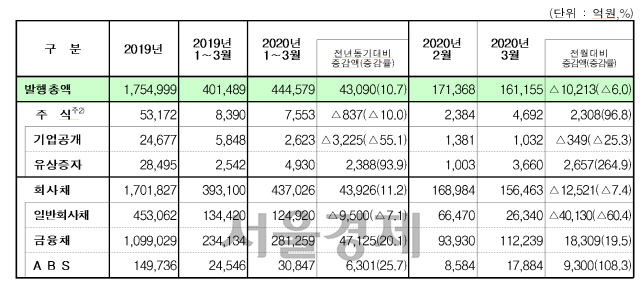

신종 코로나바이러스 감염증(코로나19) 영향으로 지난달 일반회사채 발행 규모가 급감한 것으로 나타났다. 기업공개(IPO)는 줄었지만. 대기업의 대규모 유상증자로 주식 발행 규모는 다소 늘었다.

28일 금융감독원에 따르면 지난달 주식 발행액은 4,692억원으로 전월보다 96.8% 늘었다.

시장부진으로 기업공개(IPO) 규모는 1,032억원으로 25.3% 줄었지만, 유상증자가 3,660억원으로 264.9% 증가하며 전체 주식발행액이 늘었다. 유가증권시장 상장사인 HDC현대산업개발은 지난달 3,207억원 규모의 유상증자를 단행했다. IPO는 서울바이오시스, 플레이디, 엔피디, 에스케이제6호기업인수목적, 케이프이에스제4호기업인수목적 등 5건으로 모두 코스닥 상장사다.

지난달 회사채 발행 규모는 15조6,463억원으로 전월보다 7.4% 줄었다. 금융채와 자산유동화증권(ABS) 발행액이 11조2,239억원, 1조7,884억원으로 각각 19.5%, 108.3% 증가했지만 일반회사채 발행액이 2조6,340억원으로 60.4% 감소했다. 코로나19 영향으로 회사채 금리가 상승하는 등 부담이 커지자 기업들이 일반회사채 발행을 줄였기 때문으로 보인다.

일반회사채는 채무상환 목적의 발행이 1조6,523억원으로 전체의 62.7%를 차지했고 운영자금은 7,317억원으로 27.8%, 시설자금은 2,500억원으로 9.5%였다. 신용등급별로 보면 AA등급 이상 비중이 60.7%로 전월보다 26.6%포인트(p) 하락하고 A등급 이하 비중은 상승했다.

금융채의 경우 은행채 발행 증가가 두드러졌다. 지난달 은행채 발행액은 7조2,089억원으로 전월보다 232.2% 급증했고 금융지주채는 500억원으로 97.4%, 신용카드사 등이 발행하는 기타금융채는 3조9,650억원으로 25.4% 각각 감소했다. ABS의 경우 2월 프라이머리 채권담보부증권(P-CBO) 발행이 없었던 것과 달리 지난달에는 1,759억원 발행 실적이 있다. 지난달 회사채 발행액이 가장 컸던 것은 우리은행으로 1조8,469억원이고 뒤이어 국민은행(1조8,073억원), 신한은행(1조6,203억원), 하나은행(1조688억원), 에스오일(6,800억원), 신한카드(4,300억원), 여천NCC(4,000억원) 등이었다. 지난달 말 현재 회사채 미상환 잔액은 536조6,743억원으로 전월 말보다도 1.0% 늘었다.

지난달 기업어음(CP) 발행액은 32조7,337억원으로 전월보다 16.4% 늘었고 단기사채는 100조4,842억원으로 1.8% 증가했다.