# 지난해 A자산운용은 해외 부동산펀드 관련 현지 사업자의 대출 서류를 위조하는 등 사기 행각으로 1,232억원 규모의 금융사고를 냈다. 일부 임직원의 준법·윤리의식이 부재한데다 직원과 고객의 공모로 사전적발이 어려운 부당행위가 대형 금융사고의 원인이 됐다. 소규모 자산운용사나 신탁사의 경우 내부통제 인력과 조직이 부족하고 거래부서와 사후관리, 내부감사의 상호견제와 리스크 관리 기능이 취약하기 때문이다.

# B은행은 지난해 여신심사 서류를 허위로 작성해 부당 프로젝트파이낸싱(PF) 대출을 실행하는 등 300억원 규모의 금융사고를 초래했다. 여신심사절차 전반에 걸쳐 조직적으로 편법과 부당행위를 진행해 이 같은 대형 사고가 발생한 것이다.

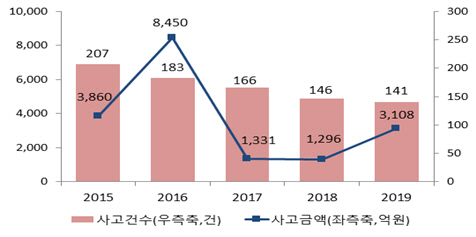

지난해 100억원 이상 대형 금융사고가 전년보다 크게 증가했다. 1,000억원 이상 금융사고도 3년 만에 다시 발생했다. 반면 전체 금융사고 건수는 5년째 꾸준히 감소하고 있는 것으로 나타났다.

26일 금융감독원이 발표한 ‘2019년 금융사고 발생현황 및 대응방안’에 따르면 지난해 발생한 100억원 이상 대형 금융사고는 6건으로, 전년(1건)보다 6배 늘었다. 1,000억원 이상 금융사고도 지난 2016년 모뉴엘 대출 사기와 육류담보 대출 사기 이후 3년 만에 다시 나타났다. 100억원 이상 대형 금융사고는 건수 기준으로 4.3%(6건)이지만, 금액 기준으로 81.9%(2,545억원)로 대부분을 차지해 해당 금융사에 큰 부담으로 작용할 것으로 분석된다.

지난해 전체 금융사고 금액은 3,108억원으로 전년(1,296억원) 대비 139.8% 증가했다. 반면 금융사고 건수는 141건으로 전년 대비 5건 줄어들었다. 내부감사협의제 등 금융사고 예방 노력으로 사고 건수는 2014년 이후 지속적으로 감소세를 보이고 있다.

사고유형별로 보면 사고금액은 ‘사기’, 사고 건수는 ‘횡령·유용’의 비중이 높게 나타났다. 사기는 46건으로 전년 대비 3건 증가했고, 사고금액은 2,207억원으로 전년 대비 1,508억원 늘었다. 특히 100억원 이상의 대형 금융사고 6건 중 4건이 신탁·자산운용사 등 중소형 금융회사의 대출서류 위조 등을 통한 ‘사기’ 유형이었다.

업권별로 보면 사고 건수는 ‘중소서민’이 63건(44.7%), 사고금액은 ‘금융투자’가 2,027억원(65.2%)으로 최다였다.