고강도 구조조정을 진행하고 있는 현대로템(064350)이 이번주 주주들을 상대로 2,400억원 규모 전환사채(CB) 발행에 나선다. 자금 조달을 위한 현대로템의 승부수가 통할 수 있을지 시장의 이목이 쏠리고 있다.

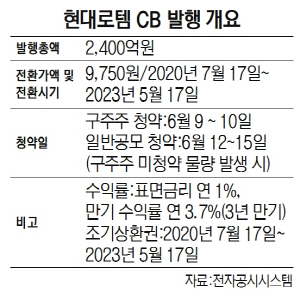

7일 투자은행(IB) 업계에 따르면 현대로템은 오는 9~10일 이틀 동안 기존 주주를 대상으로 CB 발행을 위한 청약을 진행한다. CB는 일정 기간 이후 회사의 신주로 바꿀 수 있는 채권이다. 이 기간 주가가 오르면 주식으로 전환해 평가 차익을 내고 주가가 내릴 경우 확정 금리만 받는 구조다. 이번 CB의 만기는 3년이며 만기 수익률은 연 3.7%다.

이번 CB 발행이 주목받는 이유는 전환가액이 주 당 9,750원에 불과해 현재 주가(5일 마감기준 1만6,350원)보다 턱없이 낮은 덕분이다. 주가가 이대로 유지되기만 해도 60%가 넘는 고수익률을 기대할 수 있는 셈이다.

당초 이 회사가 CB 발행 계획을 발표했던 지난 3월 말만 해도 분위기는 좋지 않았다. 3년 연속 적자에 코로나 바이러스 감염증(코로나 19) 사태까지 겹치면서 주가가 수직 하락했다. CB의 특성상 주가가 내리는 상황에서는 투자자를 모집하기 어렵다. CB 발행을 결의한 지난 3월 25일 기준 주가는 1만950원에 불과했다.

하지만 4월 들어 상황이 반전됐다. 고강도 구조조정 덕분에 1·4분기 흑자전환에 성공한데다 남북경협에 따른 수혜주로 거론되며 주가가 껑충 뛴 것이다. 올 2·4분기에는 의왕연구소 부동산 및 그린에어 지분 매각 등 일회성 당기순이익 증가 이슈도 있다.

이에 따라 주주들이 이번 CB 청약에 적극적으로 참여할 가능성이 커졌다. 더구나 이번 CB는 내달 17일부터 주식 전환이 가능해 빠른 시일 내 차익을 챙길 수 있는 것도 장점이다. 만약 다음달까지 주가가 현재 수준을 유지할 경우 현대로템은 이자를 지급하지 않고도 사실상 2,400억원 규모 유상증자를 단행하는 셈이 된다.

문제는 주식 전환 이후 한꺼번에 차익 실현 물량이 쏟아질 경우 ‘오버행(대량대기매물)’ 우려가 현실화 할 수 있다는 점이다. 이번 CB 발행으로 보통주로 전환될 수 있는 주식 수는 산술적으로 2,462만주에 현재 발행 주식수(8,500만주)의 30%에 육박한다.

실적 회복이 꾸준히 이어질지도 관건이다. 최근 KB증권은 보고서를 통해 “현재 주가가 예상실적 대비 과도하게 오른만큼 본격 투자는 실적 개선 확인 이후로 미루라”고 조언했다.