패스트파이브가 연내 상장을 목표로 기업공개(IPO) 공식절차에 돌입했다. 공유오피스 회사로는 첫 상장 추진이다. 아직 이익은 못 내고 있지만 빠른 매출 성장을 무기로 공모시장에서 자금을 조달할 계획이다.

17일 투자은행(IB) 업계에 따르면 패스트파이브는 최근 거래소에 코스닥 상장예비심사를 청구했다. 상장예정주식수는 2,021만4,693주. 이 중 16%인 328만주를 공모로 조달한다. 상장주관사는 NH투자증권이다. 예비심사가 예정대로 마무리되면 연내 상장이 가능할 전망이다.

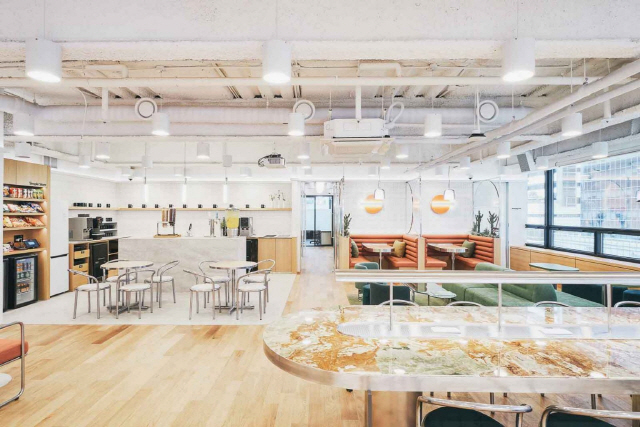

패스트파이브는 공유오피스 임대를 주력으로 하는 회사다. 2015년 1호점을 시작으로 올해 6월 말 기준 서울에만 25개의 지점을 운영하고 있다. 지난해 실적은 매출 425억원, 영업적자 49억원이다. 이익을 못 내고 있지만 높은 성장성을 무기로 코스닥 특례상장(테슬라 요건)을 추진한다. 창업 후 연매출 증가율은 190%에 이른다. 회사 측은 3년 내 지점을 80개까지 늘릴 계획이다.

지난해 말 기준 최대주주는 패스트트랙아시아로 지분율은 36.59%다. 짧은 기간 내에 자본을 투자받아 성장한 만큼 FI 지분율도 높다. 에이티넘인베스트먼트(지분율 11.81%), TS인베스트먼트(9.34%), 네오플럭스(4.06%) 등이 운영하는 펀드들이 주요주주로 이름을 올렸다. 상장 후 이들 벤처캐피탈(VC)의 투자금 회수 방식에도 관심이 쏠린다. 다만 특례 상장으로 코스닥에 오르는 만큼 대규모 구주매출로 투자금을 회수하지는 않을 것으로 보인다.

패스트파이브가 코스닥에 입성하면 첫 공유오피스 상장사가 된다. 상장 성공 여부에 따라 다른 공유오피스의 IPO 및 몸값에 영향을 미치는 만큼 패스트파이브가 제시할 기업가치에도 관심이 쏠린다. 회사 측은 그랩과 쿠팡 등을 예시로 들며 차별화된 플랫폼 회사로의 경쟁력을 강조하고 있다. 입주 기업에 임직원 교육, 인사관리, 복리후생 서비스를 제공해 임차료 이외 다른 수익을 확보하겠다는 포부다.

한 IB 관계자는 “국내외에서 상장한 동종업계 회사가 많지 않다”며 “매출증가세와 흑자전환 시기 뿐 아니라 공실률 및 우량 입주사 현황 등을 전반적으로 고려해 공모가를 정할 것으로 보인다”고 전했다.