영어교육 브랜드 ‘영단기’로 잘 알려진 ST유니타스가 약속했던 기업공개(IPO)를 이행하지 않아 직전 투자자에게 200억원을 배상한 것으로 확인됐다. 지난해 영업이익(625억원)의 3분의1에 해당하는 금액이다. 단기적으로 부담을 안더라도 재무적 불확실성을 제거해 성장 방안을 다시 짜겠다는 전략으로 풀이된다.

17일 투자은행(IB) 업계에 따르면 ST유니타스는 NH투자증권(005940)에 지난 5월 위약금 200억원을 지급했다. 최근 미국계 PEF 운용사 베인캐피탈을 재무적투자자(FI)로 유치하면서 받은 투자금(1,300억원)의 15%가량을 위약금에 쓴 셈이다. ST유니타스는 2017년 미국 최대 입시 기업인 프린스턴리뷰를 1,500억원에 인수해 글로벌 시장에 진출한 뒤 여러 차례 투자를 유치해 몸집을 불려왔다.

BW투자자에 물어준 위약금도 투자 유치 과정에서 약속한 IPO가 문제가 됐다. ST유니타스는 2018년 NH투자증권을 상대로 신주인수권부사채(BW)를 발행해 1,100억원의 투자를 받았다. 올해 4월까지 한국거래소에 상장예비심사청구서를 제출해야 한다는 조건이 있었지만 결국 이행에 실패했다. 기업들이 FI 자금을 유치하는 과정에서 IPO를 조건으로 내세우는 사례는 많지만 실제 배상금까지 지급하는 경우는 흔치 않다.

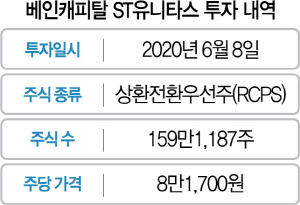

시장에서는 신종 코로나바이러스 감염증(코로나19) 여파로 온라인 비대면 교육시장의 확대가 예상되자 ST유니타스가 조기 IPO 대신 기업가치를 더 높이는 방향으로 선회했다는 분석이 나온다. 우군(友軍)으로 나선 베인캐피탈의 지원사격 덕분에 과감한 판단이 가능했다는 것이다. 실제로 베인캐피탈은 1,300억원을 상환전환우선주(RCPS)에 투자한 것에 더해 유동성 해소를 위해 추가로 300만달러(약 35억원) 한도의 자금대여 약정을 맺기도 했다. 베인캐피탈은 2007년 프린스턴리뷰에 투자한 경험도 있다.

다만 이번 투자가 기존 투자분의 차환 목적이 컸던 만큼 회사의 몸값은 지난 2018년 투자 유치 당시 평가 받았던 기업가치에서 하향 조정된 것으로 알려졌다.