지난해 기업공개(IPO) 시장을 뜨겁게 달궜던 주역 중 하나인 투자자문사가 투자자 돈이 아닌 ‘제 돈’만 불렸던 것으로 나타났다. 전문투자자나 개인투자자 등의 자금을 ‘일임’받아 운용하거나 자문하는 대가로 기관투자자 청약이라는 혜택을 받았던 것인 만큼 논란이 예상된다. 특히 투자자문사의 경우 설립요건이 전문투자자 등과 비교해 그리 까다롭지 않아 공모주 청약이 ‘하늘의 별따기’인 개인투자자와 비교했을 때 형평성에 어긋난다는 지적도 나온다.

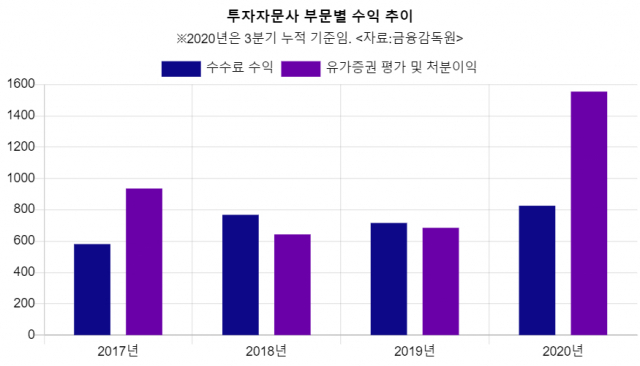

27일 금융감독원 금융통계정보시스템에 따르면 국내 290곳 투자자문사의 지난해 3분기 누적기준 재무제표 손익계산서상 유가증권 평가·처분이익은 1,555억 원으로 전년 동기(445억원) 대비 249.9% 급증했다. 불어난 수익금만 1,109억 원에 달한다.

투자자문사란 금융투자상품에 대한 투자판단을 자문하거나 개인투자자나 전문투자자를 대상으로 자금을 일임 받아 대신 운용해주는 금융기관이다. 자산운용사와 달리 펀드를 설정해 투자자들로부터 출자금을 유치한 뒤 직접 투자에 나설 수 없는 만큼 금융기관 중에서도 진입 문턱이 가장 낮다.

투자자문사가 지난해 막대한 투자차익을 거둘 수 있었던 것은 공모주 투자 때문이었다. 실제로 지난해 공모주 청약 시장 기록을 갈아치웠던 카카오게임즈(293490)의 경우 70.49%의 신주를 배정받은 기관투자자 1,745곳 중 투자자문사 등 ‘기타’ 기관이 477곳에 달했다. 당시 카카오게임즈의 수요예측 경쟁률은 1,489대1일었다.

공모주 청약을 주관하는 한 증권사의 IPO 담당자는 “수요예측할 때 계좌가 남는 회사가 다른 회사에 이를 빌려주기도 하는 등 투자자문사의 공모주 청약은 여전히 붐”이라며 분위기를 전했다. 투자자문사의 경우 기관투자자 중에서도 가장 등급이 낮아 4개의 계좌를 통해 청약에 참여할 수 있다.

문제는 이들이 불린 돈이 고객 돈이 아니었다는 점이다. 손익계산서상 투자일임을 통해 투자자문사가 벌어들인 돈은 수수료 수익 항목에 계상된다. 지난해 3분기 누적기준 국내 투자자문사의 수수료 수익은 826억 원으로 전년 동기대비 95.0% 증가하는 데 그쳤다.

반면 투자자문사가 자기자본을 투자해 사들인 유가증권의 평가 및 처분이익은 2.5배가 늘었다. 지난해 투자자문사가 공모주 청약 시장에서 약진할 때만 하더라도 자산가인 개인투자자가 이들을 통해 공모주 투자에 나선 것이란 해석이 많았었다. 실상은 고객 돈이 아닌 대부분 자기자본투자(PI)였던 셈이다. 실제로 지난해들어 신설된 투자자문사 중엔 투자일임을 통해 벌어들인 돈은 ‘제로(0)’지만 자기자본투자로 수억 원에서 수십억 원을 벌어들인 곳도 있었다.

투자자문사가 제도의 허점을 활용해 제 배만 불렸다는 비판이 나오는 것도 이 때문이다. 투자자문사는 개인투자자와 전문투자자의 돈을 굴려주는 금융기관이라 공모주 청약 등에서 기관투자자의 지위를 보장받는다. 쉽게 말해 투자자문사라는 지위를 활용하면 투자 유치 대상인 전문투자자에게 돌아간 공모주 투자 수익을 독식할 수 있는 셈이다.

설립요건도 전문투자자와 비교해 그리 까다롭지 않다. 투자자문사의 설립 자본금은 개인투자자 대상으로 투자일임을 받는 경우 5억 원, 전문투자자만 대상으로 할 때 2억5,000만 원이다. 전문투자자는 계좌 잔고가 5,000만 원 이상인 개설 1년 이상의 금융상품으로 보유한 뒤 연소득 1억 원 또는 순자산 5억 원의 요건을 갖춘 개인투자자를 말한다. 결국 비율이 낮은 개인배정을 통해서만 투자수익을 올릴 수 있는 전문투자자보다 훨씬 더 공모주 투자에 유리한 셈이다.

금융당국의 한 관계자는 “투자자문사는 자문 등을 통해 개인투자자의 투자를 돕는 게 본업”이라며 “기관투자자로 분류가 돼 있다지만 고객 돈을 일임 받아 수익을 내지 않고 자기자본으로 투자한 뒤 수익을 올리는 것은 제도 취지와 맞지 않다”고 말했다.

/김상훈 기자 ksh25th@sedaily.com