지난해 1조 원 이상의 자금이 은행과 보험 연금 계좌에서 빠져나와 증시로 이동했다. 1%대 운용 수익률에 실망한 가입자들이 상장지수펀드(ETF) 등으로 직접 운용하기 위해 연금 계좌를 증권사로 옮기는 행렬이 이어지고 있다. 전체 연금 적립액에 비해 절대 금액은 아직 적지만 증가세는 가파르다. ‘연금의 증시 무브’는 이제 시작이라는 평가가 나온다.

◇증권사로 옮긴 연금 계좌 1년 새 230% 급증=27일 미래에셋대우·한국투자증권·삼성증권·NH투자증권·신한금융투자 등 5대 증권사에 따르면 지난해 보험과 은행에서 이전해온 연금저축 및 개인형퇴직연금(IRP) 계좌는 총 4만 1,888건, 1조 2,428억 원으로 집계됐다.

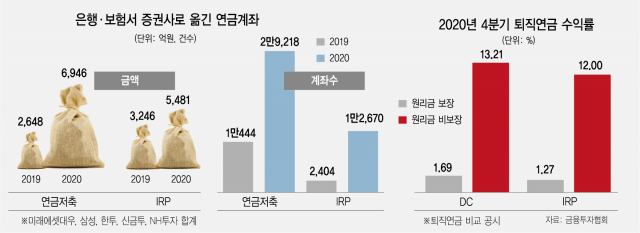

연금 가입자들이 증시로 발걸음을 옮기는 현상은 전년에 비해 두드러진다. 지난 2019년에는 은행·보험에서 증시로 옮긴 계좌가 1만 2,427건, 5,894억 원이었다. 지난해 증권사로 이전한 연금 계좌의 잔액은 전년 대비 110%(6,533억 원), 건수로는 226%(2만 9,040건) 급증한 셈이다. 신금투는 건수를 따로 집계하지 않아 제외했다.

특히 연금저축 계좌가 빠른 속도로 이동하고 있다. 연금저축의 경우 지난해 2만 9,218건, 금액으로는 6,946억 원이 증권사의 연금저축펀드 계좌로 넘어왔다. IRP의 경우 1만 2,670건, 5,481억 원이 증권사 문턱을 넘었다.

연금 계좌가 은행·보험을 떠나 증권사로 진입하는 것은 수익률 때문이다. 지난해 전 세계 증시가 가파르게 오르면서 주식형 펀드를 편입한 연금 계좌와 그렇지 않은 계좌의 수익률 격차가 크게 벌어졌다. 특히 개인 투자자들이 선호하는 ETF 투자를 위해 증권사로 연금 계좌를 옮기는 경우가 많다. 은행과 보험사에서 주로 다루는 연금저축보험과 연금저축신탁은 원리금 보장형 상품이 주로 편입돼 있어 수익률이 1%대에 그친다. 2019년 기준 연금저축신탁 수익률은 2.34%, 펀드는 10.5%, 보험의 경우 생명보험은 1.84%, 손해보험은 1.5%였다. 아직 발표되지 않았지만 2020년 수익률 격차는 더 벌어졌을 것으로 추정된다.

금융 투자 업계 관계자는 “증권사의 연금저축펀드 계좌의 경우 100%까지 위험 자산 편입이 가능하고 레버리지ETF 등 극히 일부를 제외한 국내 상장돼 있는 모든 ETF에 투자할 수 있어 연금 수익률을 높이려는 동학 개미들이 찾고 있다”며 “초저금리 상황에서 최저 보장 이율을 지급해야 하는 보험사들이 적극적으로 가입자를 붙잡지 않는 이유도 있다”고 설명했다.

◇속도 내는 연금 자산 이동…"이제 시작"=연금 자산의 증시 이동은 전체 연금 자산에 비해서는 아직 크지 않다. 연금저축만 하더라도 2019년 말 기준 총 143조 원 중 보험업권에 원리금 보장형 상품에 묶여 있는 자금이 106조 원에 달한다. 신탁은 17조 원, 펀드는 14조 5,000억 원에 불과하다.

그러나 금융 투자 업계는 증시로의 이동이 이제 시작이라고 보고 있다. 연금에 주식·리츠 등을 담아 적극적으로 굴린 가입자와 그렇지 않은 가입자 간의 수익률 격차가 크게 벌어지고 있기 때문이다. 금리 하락으로 원리금 보장형 상품의 수익률이 점점 내리막을 걷고 증시 활황으로 주식 등 위험 자산에 투자하는 연금 상품의 수익률은 두 자릿수를 기록했다. 김남기 미래에셋자산운용 본부장은 “주식은 하고 싶은데 돈이 없어서 못하는 사람이 많다”며 “이들이 DB형에 묶여 있는 자금을 DC로 바꿔 ETF에 투자하거나 기존에 원리금 보장 상품에 방치했던 개인연금 계좌도 공격적으로 운용하는 사례가 늘고 있다”고 말했다. 김 본부장은 “올해가 연금 무브의 원년이 될 것”이라고 덧붙였다.

◇주식형 펀드 투자 여부 따라 수익률 극과 극=연금 포털에 따르면 지난 4분기 퇴직연금 DC형(확정기여형)과 IRP의 수익률은 주식형 펀드를 넣었는지 여부에 따라 극명하게 갈렸다. 전체 사업자의 연금 잔액에 따른 수익률을 가중평균한 결과 DC형의 경우 원리금 보장 상품의 수익률은 1.69%에 그친 반면 주식·채권·대체자산 등에 투자하는 원리금 비보장형 상품의 수익률은 13.21%에 달했다. IRP 계좌에서도 원리금 보장 상품의 수익률은 1.27%대였으나 원리금 비보장형 상품은 12%였다.

김동엽 미래에셋투자와연금센터 상무는 “DB에서 DC로의 이동, DC 내에서 투자형 상품으로의 이동, 그리고 일반 펀드에서 ETF로의 이동 등 크게 보면 세 가지의 연금 내 변화가 감지된다”며 “주식 투자에 익숙한 젊은 동학 개미들의 연금 납입이 늘수록 이 같은 추세가 강화될 것”이라고 말했다.

/이혜진 기자 hasim@sedaily.com