SK바이오사이언스가 기업공개(IPO) 수요 예측의 역사를 새로 썼다. 1,000대 1이 넘는 경쟁률을 기록하며 수요 예측 사상 처음으로 청약 신청 금액이 1,000조 원을 넘어선 것으로 추정된다. 이에 공모 가격도 당초 제시한 금액 이상도 가능했지만 SK바이오사이언스는 당초 제시한 공모가 범위 상단에서 결정했다.

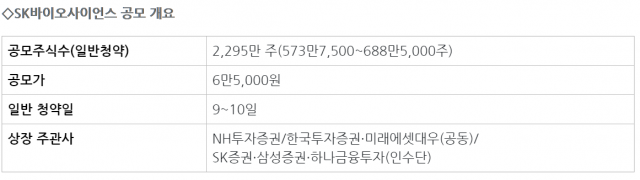

7일 투자은행(IB) 업계에 따르면 SK바이오사이언스는 공모가를 6만 5,000원으로 결정했다. SK바이오사이언스가 수요 예측을 하면서 제시했던 공모 가격(4만 9,000~6만 5,000원)의 상단에서 결정했다.

IB업계에서는 수요 예측 열기가 워낙 뜨거워 공모 가격도 제시한 범위를 넘어서 결정하는 것 아니냐는 예측도 있었다. 공모 가격이 높을수록 IPO를 하는 회사는 더 많은 자금을 확보, 투자 등의 여력도 커진다. 최근 수요 예측을 한 8곳의 회사 중 7곳은 최종 공모 가격을 당초 제시했던 것보다 높게 결정했다. IPO로 막대한 돈이 몰리고 있어 범위를 초과한 공모 가격도 성공 가능성이 높아진 탓이다.

하지만 SK바이오사이언스는 당초 제시한 범위 내에서 공모가를 결정했다. 공모 금액에 욕심을 부리지 않고 투자자들과의 신뢰를 더 중요시 하겠다는 의도다. 대표 주관사인 NH투자증권(005940)도 공모가 산정에 조언한 것으로 알려졌다. NH투자증권은 지난해 SK바이오팜 대표 주관도 맡았는데 수요예측 흥행(경쟁률 836대 1)에도 공모 가격은 희망 범위 상단으로 결정했다.

공모 가격이 확정되면서 수요예측 열기가 일반 청약으로 이어질지 관심은 더 커졌다. 일각에서는 카카오게임즈가 갖고 있는 청약 증거금 기록을 훌쩍 넘어설 것이란 전망도 있다. 일반 청약 배정 금액이 카카오게임즈(768억 원)에 비해 5배 수준으로 큰 데다 싱가포르 투자청(GIC) 등 해외 유력 기관들 마저 공모주를 받기 위한 대열에 합류한 것 등이 전망에 설득력을 높이고 있다.

IB업계의 한 관계자는 “수요 예측에서 나온 객관적 수치만 봐도 SK바이오사이언스의 일반 공모는 역대 기록을 갈아치 울 정도”라면서 “개인들의 청약 문의도 벌써부터 상당하다”고 말했다.

한편 SK바이오사이언스는 공모 가격(6만5,000원)을 고려할 때, IPO를 통해 1조 4,918억 원을 조달한다. SK케미칼(285130)은 구주 매출로 4,973억 원을 확보하며 회사에 신규로 투입되는 자금은 9,945억 원이다. 오는 9~10일 일반 투자자 청약을 거쳐 주식시장에는 18일 상장한다. 일반 청약은 대표 주관사인 NH투자증권과 공동 주관사인 한국투자증권·미래에셋대우, 인수단인 SK증권·하나금융투자·삼성증권을 통해 진행된다.

/김민석 기자 seok@sedaily.com