싱가포르투자청(GIC)이 신세계그룹의 스타벅스커피코리아에 대한 상장 전 지분 투자를 검토하고 나섰다. 투자가 성사되면 또 다른 기업공개(IPO) ‘대어’인 스타벅스코리아의 상장 일정도 가시화할 것으로 전망된다.

10일 투자은행(IB) 업계에 따르면 신세계그룹은 미국 스타벅스가 보유한 스타벅스코리아 지분 50%를 인수하면서 재원 조달을 위해 GIC의 투자를 받는 방안을 조율하고 있다. 스타벅스코리아는 이마트와 미국 스타벅스가 각각 50%를 보유하고 있는데 이마트는 최근 미국 본사와 나머지 지분 50%를 인수하기 위한 협상을 시작했다.

물론 신세계는 신중한 입장이다. 신세계 측은 “미국 본사와 스타벅스코리아 지분 인수를 우선 논의하고 있고 재원 조달 방안으로 외부 투자 유치도 고려하고 있다”면서도 “구체적으로 확정된 바는 없다”고 밝혔다.

신세계그룹과 GIC는 스타벅스코리아의 기업가치를 3조 원 이상으로 평가하고 있다. GIC는 상장을 염두에 두고 지분 20%에 해당하는 약 6,000억 원의 투자를 고려하고 있다. GIC는 상장 전 투자 과정에서 최소 수익을 보장 받기 위한 요구나 상장 시 적격 가격 등을 요구하지 않은 것으로 알려졌다. IB 업계의 한 관계자는 “GIC가 스타벅스코리아의 안정적 재무구조와 수익성을 높게 봤기 때문에 별다른 요구를 하지 않았다”고 말했다. 스타벅스코리아는 지난 1997년 신세계그룹 계열 이마트와 스타벅스 미국 본사인 스타벅스인터내셔널이 합작사로 설립했다. 24년간 꾸준히 고속 성장하면서 업계 1위의 지위를 굳히고 있다. 휴대폰으로 미리 주문하는 사이렌 오더, 한정판으로 판매하는 스타벅스 굿즈 등 스타벅스코리아 자체 마케팅 전략은 본사가 벤치마킹할 정도로 선풍을 일으켰다. 많은 국내외 커피 전문점들이 등장했다 사라졌지만 스타벅스는 성장 가도를 달렸다.

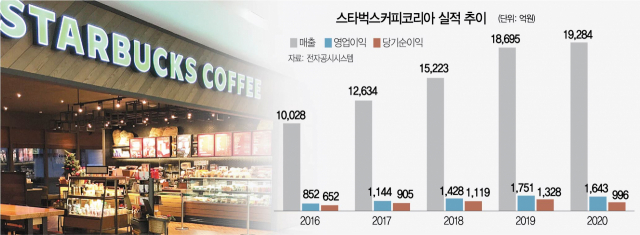

매출은 2016년 1조 원을 넘긴 후 2020년 1조 9,284억 원으로 5년 만에 2조 원 달성을 눈앞에 뒀다. 영업이익은 852억 원에서 1,643억 원, 당기순이익도 652억 원에서 996억 원으로 늘었다.

스타벅스는 입점 자체로 건물 전체의 임대 가치를 높이는 ‘스타벅스 효과’를 낼 정도다. 이에 따라 스타벅스는 건물주와의 임대료 계약 시 고정된 가격이 아니라 매출에 연동해 임대료를 내는 것으로 알려졌다. 비교적 스타벅스에 유리한 조건으로 알려졌지만 그럼에도 불구하고 스타벅스는 지난해 점포 임대료로만 2,668억 원을 썼다. 전국에서 1,300개가 넘는 점포를 운영하지만 부동산을 사지 않고 자금 회전을 높이는 전략을 쓰고 있는 것이다.

스타벅스코리아는 2019년과 2020년 각각 200억 원과 300억 원의 배당금을 이마트에 지급했는데 이마트와 GIC가 나머지 지분을 인수하면 스타벅스 본사가 가져가던 수백억 원 규모의 배당금도 챙길 수 있게 된다.

다만 최근에는 코로나19의 여파로 정부가 일시적으로 영업 중지 및 축소를 결정하면서 성장 흐름이 주춤하다. 2조 원 이상을 기대했던 매출은 1조 9,000억 원대에 그쳤고 영업이익은 지난해보다 6.5% 당기순이익은 25% 줄었다.

/임세원 조윤희기자 why@sedaily.com