지주사 체제로 전환해 재상장한 첫날 F&F의 사업회사와 지주회사의 주가가 ‘X’자로 엇갈렸다. 패션 관련 대부분의 자산을 들고 있는 F&F는 거래 정지 기간 동안 누적된 호재를 한꺼번에 흡수하면서 시가총액이 2배 이상 불어났지만 내세울만한 영업 능력이 없는 F&F홀딩스(007700)의 주가는 곤두박질쳤다. 회사의 현금 흐름이 F&F에 집중돼 있지만 분할 비율은 5대 5로 결정된 탓에 적정 기업가치에 수렴하기 위해선 당분간 이 같은 온도차가 계속될 수 있다는 전망이 나온다.

F&F가 인적분할을 마치고 돌아온 21일 유가증권시장에서 사업회사 F&F는 기준가 대비 14.58% 증가한 41만 2,500원에 마감했다. 신설법인 F&F의 기준가는 평가가격(18만 원)의 2배인 36만 원에 결정됐다. F&F는 날아올랐지만 존속법인 F&F홀딩스는 30% 폭락해 하한가인 6만 3,000원에 종료했다. 이날 두 회사의 합산 시총은 3조 6,478억 원으로 기업을 쪼개기 전(2조 7,720억 원) 보다 31.6% 팽창했다. 지난해 11월 F&F는 전문적인 의사 결정 체계 확립과 사업·투자 리스크를 분산하기 위해 회사를 쪼개기로 정했다.

F&F와 F&F홀딩스의 희비 교차는 어느 정도 예고돼 왔다. 회사 측이 순자산을 기준으로 정한 F&F홀딩스와 F&F의 분할 비율은 0.5025 대 0.4975로 사실상 동일한 수준이지만 현금 창출 능력은 F&F에 치중돼 있다. KTB투자증권이 예상한 F&F홀딩스의 올해 연간 영업이익은 F&F(2,910억 원)의 100분의 1 규모인 30억 원이다. F&F는 현저하게 저평가됐지만 F&F홀딩스는 비싸다는 평가를 충분히 내릴 수 있는 셈이다.

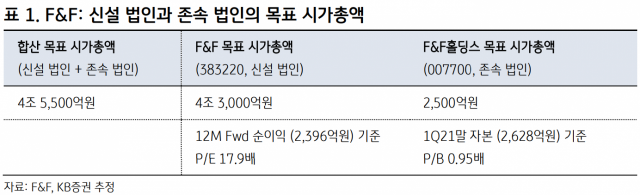

더욱이 재상장을 위해 지난달 29일부터 주권 매매가 중단되면서 F&F는 여러 호재를 주가에 반영하지 못해왔다. 최근 경제 재개 기대감에 주식시장에서 의류 업종의 선호도가 급격히 높아졌고 1분기 F&F는 깜짝 실적을 기록했다. 박신애 KB증권 연구원은 “매출 급증에 따른 레버리지 효과로 1분기 F&F는 시장 기대치(337억 원)의 2배가 넘는 700억 원의 영업이익을 올렸다”며 "올해와 내년의 영업이익 전망치를 각각 62%, 58% 상향 조정하며 이를 토대로 산출한 적정 시총과 주가는 각각 4조 3,000억 원, 56만 원”이라고 분석했다.

F&F홀딩스는 큰 외상을 입었지만 추가 조정 가능성도 배제할 수 없다. 국내 주요 증권사들은 F&F홀딩스의 적정 시총으로 이날 대비 1,500억 원 이상 낮은 2,500억~3,300억 원으로 보고 있다.

/이승배 기자 bae@sedaily.com