대우건설 매각이 본격 시동을 걸었다. 6월 말 예비입찰을 거쳐 7월 초 예비후보를 선정하고 실사를 거쳐 8월 본입찰을 실시할 예정이다. 잠재 후보들의 발걸음도 빨라지고 있으며 매각측이 KDB인베스트먼트는 진정성 있는 후보를 가려내기 위해 정중동 행보를 보이고 있다.

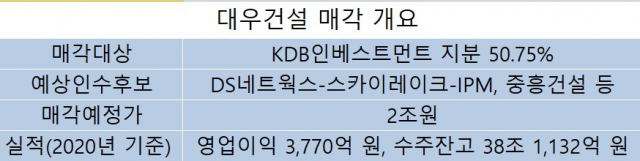

1일 투자은행(IB)업계에 따르면 대우건설 대주주인 KDB인베스트먼트는 최근 공개 경쟁 입찰 착수를 결정하고 잠재 후보에게 6월 말까지 구속력 있는 인수 의향서를 제출하라고 통보했다. 이와 함께 KDB인베스트먼트는 매각주관사로 뱅크오브아메리카(BOA)메릴린치를 선정했다. 매각 대상은 KDB인베스트먼트가 보유한 대우건설 지분 50.75%로 예상 매각가는 2조원 안팎이다. 상장사의 대우건설의 시가총액은 3조 원에 달한다. BOA는 2017년 매각 당시에도 대우건설 매각 주관사를 맡았다.

현재까지 인수의향서를 냈거나 원론적인 인수의사를 밝힌 후보는 DS네트웍스-스카이레이크인베스트먼트-IPM 컨소시엄과 중흥건설이 꼽힌다. 그 밖에 중국 건설사인 중국공정총공사, 아부다비투자청, 한앤컴퍼니 등이 관심을 갖고 있으나 적극성 면에서 앞에 두 후보보다 떨어진다는 평가가 나온다. 이외에도 사모펀드 등 재무적 투자자와 일부 전략적 투자자가 입찰 참여를 저울질하고 있다.

KDB인베스트먼트는 2017년 한차례 불발된 경험을 토대로 이번 매각은 거래 완결에 중점을 두고 추진할 예정이다. 진정성 있는 후보를 가려내기 위해 이행보증금을 우선협상대상자 선정 전에 요구할 가능성도 있다. 통상 이행보증금은 예비입찰과 본입찰 후 우선협상대상자에 받는 일종의 계약금이다. 최종 협상이 결렬되면 돌려주는 게 원칙이지만 결렬의 원인을 두고 양자간 다툼이 있을 수 있다. 또한 이번 매각전에 사모펀드 참여가 높은 데 사모펀드는 우협 선정 전에 펀드 출자자로부터 이행보증금을 요청하는 경우가 드물다. 다만 매각측 입장에서 이행보증금 납부를 수락한 후보는 상대적으로 인수 의사가 강하다는 뜻이 된다.

/임세원 기자 why@sedaily.com