GS그룹이 4자 연합을 구성해 휴젤(145020) 본입찰에 뛰어든 것으로 파악됐다. GS그룹은 국내 사모펀드(PEF) 운용사 IMM인베스트먼트, 중국 PEF 운용사 CBC그룹(옛 C브릿지캐피탈), 중동 아랍에미리트(UAE) 국부펀드 무바달라인베스트먼트와 컨소시엄 파트너십을 맺고 지난달 휴젤 본입찰에 구속력 있는 제안서(바인딩 오퍼)를 접수했다. 이에 따라 휴젤은 사실상 GS연합쪽이 인수하는 쪽으로 가닥이 잡히고 있다.

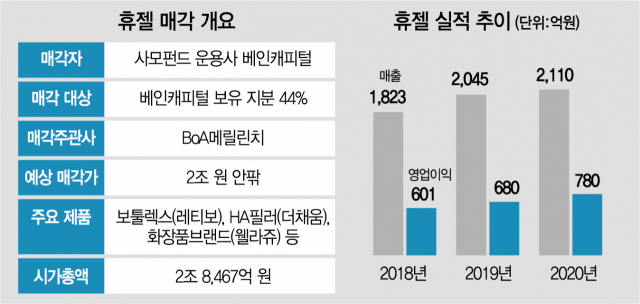

11일 투자은행(IB) 업계에 따르면 휴젤 매각을 추진 중인 글로벌 PEF 운용사 베인캐피털과 주관사 BoA메릴린치는 다음 주에 우선협상 대상자를 선정할 예정이다. 매각 측은 지난달 예비 입찰을 거치지 않고 바로 본입찰을 진행했으며 복수의 국내외 투자자들이 가격 제안서를 냈다. GS연합이 휴젤을 인수하는 쪽으로 가닥이 잡혔고 현재 막판 협상을 벌이고 있다.

매각 대상은 베인캐피털이 보유한 휴젤 경영권 지분 44%다. 매각 초기 베인캐피털의 희망 가격이 2조 2,600억 원 수준으로 알려졌지만 본입찰 참여자들의 제안 가격은 2조 원을 밑도는 것으로 전해졌다.

인수가 유력한 GS그룹은 예상 가격이 2조 원에 달하는 대형 매물인 만큼 여러 투자자를 확보해 자금 부담을 낮추는 전략을 택했다. GS 컨소시엄은 GS그룹이 설립하는 투자목적회사(SPC)에 컨소시엄 파트너들이 각각 자금을 출자하는 방식으로 휴젤 인수를 추진하고 있다. GS그룹은 총 인수금액의 50%를 부담한다.

컨소시엄 파트너 중에는 IMM인베스트먼트가 GS그룹과 가장 인연이 깊다. IMM인베스트먼트는 최근 KB컨소시엄이 보유했던 GS파워 지분 50%를 1조 원에 매입해 GS에너지에 이어 2대 주주 지위에 올랐다. 앞서 2018년 IMM인베스트먼트는 JKL파트너스와 함께 GS그룹의 시스템통합(SI) 업체 GS ITM을 인수하기도 했다.

또 다른 재무적투자자(FI)인 CBC그룹은 중국의 대표적인 헬스케어 벤처펀드 운용사다. 국내에서는 2019년 삼성바이오에피스와 파트너십을 맺으면서 이름을 알렸다. 바이오제약·의료기기 등 헬스케어 서비스 전 분야에 걸친 사업 포트폴리오를 보유하고 있으며 운용 자산이 2조 원에 이른다.

주요 기관출자가(LP)로 참여하는 무바달라인베스트먼트는 UAE의 대표적 국부펀드 중 한 곳으로 막대한 자금을 바탕으로 글로벌 자본시장에서 활발한 투자 활동을 벌이는 곳이다. 국내 기업에 대한 투자 경험이 많지는 않지만 휴젤의 글로벌 시장에서의 경쟁력과 성장성 등에 주목해 투자를 결정했다.

휴젤은 국내 보툴리눔 톡신 시장 1위 업체다. 2015년까지 시장 1위였던 메디톡스가 대웅제약과 분쟁을 벌이고 품목 허가 취소 등으로 어려움을 겪는 사이 선두로 도약했다. 필러 등 단순 미용 제품뿐 아니라 보툴리눔 톡신을 활용한 바이오 의약품, 소아 뇌성마비·뇌졸중 치료제 제조 기술도 보유했다. 이 때문에 GS그룹 외에도 삼성그룹과 신세계그룹·SK그룹·LG그룹 등 다수의 국내 대기업들이 휴젤 인수를 검토했었다. 다만 이들 대부분은 높은 가격 등을 이유로 중도에 인수 의사를 철회했다.

휴젤은 올 2분기 매출 645억 원, 영업이익 266억 원을 기록했다. 지난해 같은 기간 대비 매출은 33.7%, 영업이익은 59.1% 증가했다. 특히 같은 기간 보툴리눔 톡신과 히알루론산(HA) 필러의 해외 매출이 80.2% 증가해 역대 최대 분기 수출액을 기록했다.