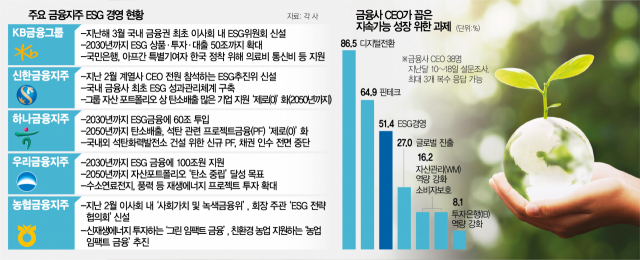

금융권에서 환경·사회·지배구조(ESG) 경영은 선택이 아닌 필수로 자리 잡고 있다. 실제 서울경제가 금융사 최고경영자(CEO) 38명에게 지난달 10~18일 실시한 설문조사에서 ‘지속 가능한 성장을 위해 어떤 분야에 대한 준비가 가장 시급하다고 보는가(최대 3개 복수 응답 가능)’라는 질문에 ESG 경영이 51.4%로 1위 디지털 전환(86.5%), 2위 인공지능(AI), 블록체인, 빅데이터 등 핀테크(64.9%)에 이어 3위를 차지했다.

◇KB, ‘넷제로’ 아태평양 대표은행·신한, 최초 ESG 성과관리체계=실제 금융사들은 ESG 경영에 사활을 걸고 있다. 친환경과 기업의 사회적 책임에 대한 국민적 관심이 급속도로 높아지는 상황에서 이를 소홀히 했다가는 중장기적인 기업 경쟁력에 타격을 입을 수 있기 때문이다. KB금융그룹은 지난해 3월 국내 금융권 최초로 이사회 내 ESG위원회를 만들고 이사회 차원에서 ESG 사안을 직접 챙기고 있다.

구체적으로 오는 2030년까지 ESG 상품·투자·대출을 50조 원까지 확대하고 이 중 25조 원을 재생에너지 등 친환경 분야에 집중 투자하기로 했다. 이런 노력을 인정받아 최근에는 넷제로은행연합(NZBA) 최고 의사 결정기구인 운영위원회 아시아태평양 대표 은행으로 일본 미쓰비시UGF파이낸셜그룹(MUFG)과 함께 선출됐다.

KB금융과 ‘리딩뱅크’ 경쟁을 벌이는 신한금융지주 역시 지난 2015년부터 ‘사회책임경영위원회(현 ESG전략위원회)’를 운영하고 있다. 올 2월에는 그룹사 CEO 전원이 참석하는 ‘ESG추진위원회’를 새롭게 만들고 국내 금융사 최초로 ESG 성과 관리 체계도 구축했다. △친환경 금융 △자산 포트폴리오 탄소 배출량 관리 △대출·투자 심사 체계 구축 등 각 그룹사가 추진하는 ESG 사업 성과를 정량적으로 측정하는 것이 특징이다.

◇하나, ESG금융에 60조·우리, 석탄발전 PF중단·농협, ESG전략협의회 신설=하나금융지주도 2030년까지 ESG 금융에 60조 원을 투입하는 ‘2030 & 60’, 2050년까지 탄소 배출량과 석탄 관련 프로젝트금융(PF)을 전면 ‘제로(0)’화하는 ‘제로 & 제로(Zero & Zero)’를 발표했다. 김정태 회장은 4월 선언식에서 “올해를 하나금융의 ESG 경영 원년으로 공표한다”고 강조했다.

우리금융그룹도 2030년까지 ESG 금융에 100조 원을 지원하고 2050년까지 자산 포트폴리오의 ‘탄소 중립’을 달성하겠다고 7월 선언했다. 지난해부터 석탄발전소 건설을 위한 신규 대출 약정을 중단했고 향후 수소연료전지·풍력·태양광 등 재생에너지 발전 프로젝트에 대한 투자를 확대할 예정이다.

농협금융지주 역시 2월 ESG 경영 체제로의 전환인 ‘ESG 트랜스포메이션(Transformation) 2025’ 비전을 선포했다. 이사회 안에 ‘사회가치 및 녹색금융위원회’와 회장 주관 ‘ESG 전략협의회’를 신설하고 기존 전담 조직인 ‘ESG추진팀’을 ‘ESG추진단’으로 격상했다. 아울러 신재생에너지 투자 등 ‘그린 임팩트금융’과 친환경 농업, 농식품 기업을 지원하는 ‘농업 임팩트금융’의 두 가지 전략을 추진하고 있다.

이 외에 주요 은행들은 모두 ‘적도원칙’에 가입하기도 했다. 적도원칙이란 대규모 개발 사업이 환경 파괴나 인권침해 등 환경·사회 문제를 일으키는 경우 자금을 지원하지 않겠다는 세계 금융기관의 자발적 협약이다. 7월 말 현재 전 세계 37개국 118개 금융기관이 참여하고 있다. 지난해 9월 신한은행을 시작으로 올해 국민·하나·우리·농협은행이 적도원칙에 가입했다.

◇“CEO 연임 제한” 지배구조 흔드는 정치권=금융사가 ESG 경영에 팔을 걷어붙이고 있지만 지배구조(G) 부문은 상대적으로 뒤떨어져 있다. 특히 정치권 등 외부에서 금융사의 지배구조를 흔드는 모습이 계속되고 있다. 박용진 더불어민주당 의원은 6월 국회에서 기자회견을 열고 금융지주사 대표가 한 차례만 연임할 수 있고 총임기는 6년을 초과할 수 없는 금융사 지배구조법 개정안을 발의하겠다고 밝혔다.

이에 대해 금융권의 한 관계자는 “주가의 움직임이나 이사회가 CEO의 역량을 평가해 성적이 좋지 못하면 알아서 교체를 할 텐데, 인위적으로 민간 기업인 금융지주 CEO의 임기를 법으로 제한하는 것은 금융사 경쟁력 강화에 좋지 못한 영향을 미칠 것”이라고 우려했다. 실제 서울경제 금융 CEO 38명 설문에서 ‘정부가 추진 중인 금융정책 중 시장 자율을 현저히 침해하는 정책’을 묻는 질문(최대 3개 복수 응답)에 ‘금융사 지배구조에 대한 개입’이 31.6%로 최고 금리 연속 인하(47.4%), 카드 수수료 인하(42.1%), 가계대출 총량 규제(39.5%)에 이어 네 번째로 많았다.

기본적으로 금융사 CEO 임기가 짧은 것도 불확실성을 키우는 부분이다. 현재 금융지주 회장 임기는 보통 3년에 연임이 가능한 구조이지만 은행·카드사 등 계열사는 1년, 길어야 2년(연임은 가능)이기 때문에 당장의 실적에 치중할 수밖에 없는 구조다. 긴 안목에서 금융사의 장기 밑그림을 그리는 것도 필수적인데, 시스템상 미래를 대비하기 쉽지 않은 상황이다.

ESG 채권 발행에 대한 사후 관리도 필요하다는 조언이다. 금융권의 다른 관계자는 “ESG 관련 사업에 투자를 하기로 하고 자금을 조달하는 ESG 채권을 금융사가 많이 발행하고 있지만, 조달한 자금이 실제 ESG에 투자되고 있는지 제대로 관리가 되지는 않고 있는 실정”이라며 “금융사 스스로 ESG 채권 발행 및 피드백 정보를 투명하게 공개할 경우 금융사의 ESG 경영에 대한 완성도와 신뢰도도 더 높아질 것”이라고 조언했다.