KB증권이 삼성전자(005930)에 대해 “반도체 수요가 공급을 웃돌고 있으며 향후 주식시장에서 경쟁사(SK하이닉스·마이크론) 대비 가격 매력이 돋보일 것”이라고 평가했다. 투자 의견은 ‘매수’, 목표 주가는 10만 원이다.

16일 KB증권은 내년 메모리와 비메모리 반도체 부문의 수요가 올해 대비 크게 늘어날 것이며 오는 상반기 반도체 업황이 바닥이 찍을 것이라고 진단했다. 내년 D램 수요는 북미 4대 데이터센터 업체를 중심으로 20~23%(전년 대비) 가량 증가할 것으로 전망돼 삼성전자의 D램 공급 증가량(16%)을 상회할 전망이다. 퀄컴, 엔비디아, IBM 등의 주문 증가로 내년 파운드리 매출도 전년 대비 25% 증가할 것으로 기대된다.

김동원 KB증권 연구원은 “이달 현재 아마존, 마이크로소프트, 메타 등 북미 4대 데이터센터 업체들은 메모리 반도체 주문을 축소할 것이라는 예상과 달리 주문량을 꾸준히 늘리고 있다”며 “반도체 가격 하락 사이클 속에서도 내년 D램 주문량을 다소 늘리는 것은 내년 반도체 수요 전망을 긍정적으로 본다는 신호”라고 설명했다. 데이터센터의 주문 증가 이유는 D램 재고가 직전 분기 대비 30% 감소했고, 메타버스 플랫폼 구축을 위한 선제적인 서버 투자 영향 때문으로 보인다.

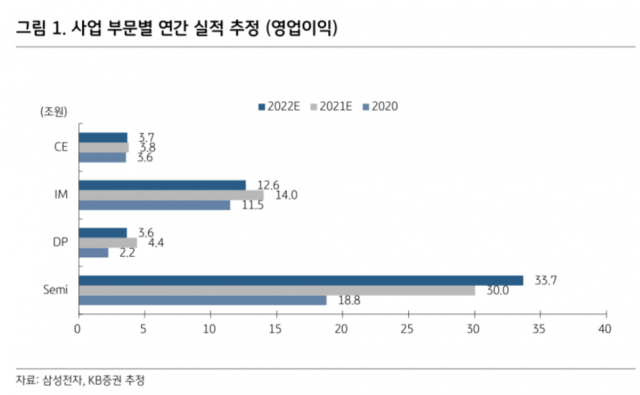

KB증권은 내년 삼성전자의 비메모리 부문이 사상 최대 실적을 세울 것이라고 내다봤다. 파운드리 가동률 상승과 5nm(나노미터) 생산 수율 개선 효과로 2022년 비메모리 부문의 매출액은 전년 대비 26% 증가한 27조 2,000억 원, 영업이익은 같은 기간 102% 개선된 3조 6,000억 원을 올릴 것으로 추정된다. 김 연구원은 “특히 파운드리 사업부는 2023년까지 2년치 물량을 수주한 것으로 보여 내년 뚜렷한 실적 개선세를 그릴 것”이라며 “삼성전자의 저점 대비 주가 상승률은 12.8% 수준으로 경쟁사 대비 상대적 매력도 올라갈 것”이라고 밝혔다.