폴리이미드(PI) 필름 시장 세계 1위인 PI첨단소재(178920) 인수전에서 해외 사모펀드(PEF) 운용사인 베어링프라이빗에쿼티아시아(베어링PEA)가 가격 경쟁에서 우위를 보이며 새로운 주인 후보로 급부상했다.

2일 투자은행(IB) 업계에 따르면 PI첨단소재 대주주인 글랜우드PE가 매각 주관사 JP모건을 통해 지난달 하순 본입찰을 실시한 결과 베어링PEA와 롯데케미칼(011170)·KCC글라스(344820), 프랑스 소재 기업인 알케마 등이 참여했다. 벨기에 소재 글로벌 화학 기업인 솔베이는 본입찰에 참여하지 않았지만 인수 의지를 꺾지는 않은 것으로 알려졌다.

글랜우드PE는 PI첨단소재를 1조 2000억 원대에 매각하기를 바라지만 본입찰에 나선 인수 후보들은 1조~1조 1000억 원 안팎을 써낸 것으로 전해졌다. 상장사인 PI첨단소재의 이날 현재 시가총액은 1조 4683억 원이다.

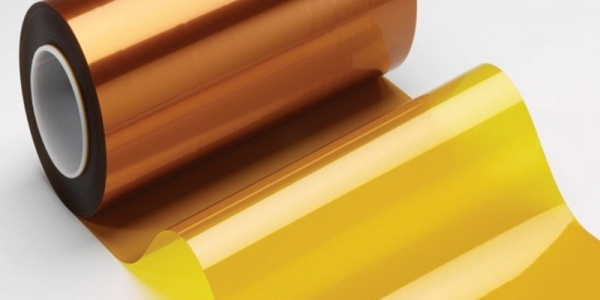

PI첨단소재가 만드는 유색 필름은 연성회로기판(FPCB)이나 모바일 기기의 방열 시트, 2차전지의 절연 소재, 5세대(5G)용 안테나 등에 활용된다. 올 1분기 말 기준 세계시장 점유율은 31.2%로 8년 연속 굳건히 1위 자리를 지키고 있다. 다만 폴더블폰 디스플레이 용도로도 폴리이미드 필름이 기대를 모았지만 최근 유리 소재의 활용 가능성이 높아지자 성장성을 둘러싼 전망은 엇갈린다.

당초 인수 의지가 적지 않았던 KCC글라스나 롯데케미칼은 본입찰에서 신중한 모습을 견지했고 특히 KCC 측은 가장 낮은 인수 가격을 제시한 것으로 알려졌다. IB 업계의 한 관계자는 “시중금리가 빠르게 상승하고 일진머티리얼즈 등 새로운 매물도 시장에 나와 기업들이 PI첨단소재 인수에 조심스러운 분위기”라고 전했다.

이에 비해 베어링PEA는 유럽 발렌베리가(家)의 PEF 운용사인 EQT파트너스가 지분 100%를 68억 유로(약 9조 2000억 원)에 인수해 아시아 지역 투자 확대에 힘이 실리고 있다. 다만 PI첨단소재는 상장사로서 베어링PEA가 지분 95% 이상을 인수해 상장폐지하지 않는 한 독립적 경영에 나서기 쉽지 않은 점이 변수이자 인수에 장애물로 꼽힌다.

한편 스마트폰용 연성동박적층필름(FCCL)을 생산하는 넥스플렉스 역시 PI첨단소재와 비슷한 시기에 매각 본입찰이 진행됐으나 해외 전략적투자자의 인수 가능성이 높은 것으로 전해졌다. 넥스플렉스 지분 100%를 보유한 사모펀드 스카이레이크와 매각 주관사 케이알엔(KR&)파트너스가 실시한 입찰에는 유력 후보로 거론되던 일진머티리얼즈가 자사 매각 이슈 등으로 불참했다. 이에 따라 해외 PEF인 TPG와 외국계 전략적투자자 등 4곳만 본입찰에 참여했다는 후문이다. 스카이레이크는 2018년 SK이노베이션 사업부였던 이 회사를 1000억 원에 인수했으며 현재 매각가로 7000억 원 안팎이 거론된다.