12일 퇴직연금 사전지정운용제도(디폴트옵션)가 시행되면서 타깃데이트펀드(TDF) 시장이 국내 자산운용사들의 격전지가 될 것으로 전망된다. 가입자의 은퇴 시점에 맞춰 알아서 자산을 운용해주는 TDF는 디폴트옵션에 최적화된 상품 중 하나로 꼽힌다. 디폴트옵션 도입으로 TDF에 대한 관심이 한층 높아질 것으로 기대되는 가운데 시장 선점을 위한 운용사 간의 마케팅, 서비스, 상품 개발, 수수료 인하 및 수익률 경쟁은 더욱 거세질 것으로 보인다.

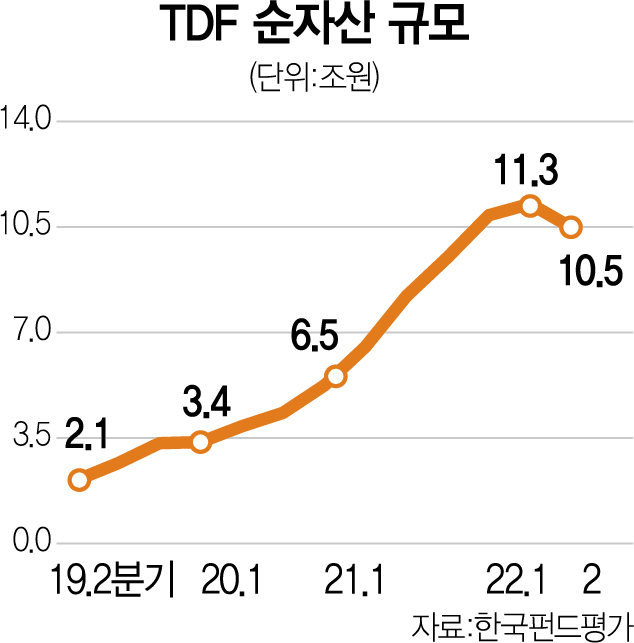

11일 한국펀드평가 등에 따르면 국내에 출시된 TDF 상품의 순자산 총액은 2분기 말 기준 10조 5000억여 원에 이른다. 3년 전인 2019년 2분기 말 순자산 총액이 2조 1177억 원이었던 것과 비교하면 5배가 늘었다. 시장 초기와 비교해보면 성장세는 더욱 도드라진다. 국내 TDF 시장은 미래에셋자산운용·삼성자산운용·한국투자신탁운용 등이 상품을 출시한 2016~2017년부터 본격적으로 덩치를 키우기 시작했는데 2016년 1000억 원 규모였던 시장은 매년 2배씩 불어나면서 7년 만에 100배 성장을 이뤘다. 이 기간 TDF 상품을 다루는 운용사 역시 3곳에서 16곳으로 대폭 늘었다.

전문가들은 디폴트옵션의 도입으로 TDF 시장이 더욱 덩치를 키울 것으로 내다보고 있다. TDF는 △알아서 운용해주는 편의성 △중장기 투자에 적합한 자산 배분 전략 △검증된 수익률 등으로 퇴직연금을 굴리기에 적합한 상품이자 디폴트옵션 도입 취지에 맞는 상품으로 거론된다. 실제 미국 TDF 시장은 디폴트옵션 도입 후 퇴직연금 계좌에서 자금이 대거 유입되며 매년 20%가 넘는 성장률을 기록, 지난해 9월 기준 순자산 규모가 1조 7410억 달러(약 2260조 원)까지 커졌다. 국내도 디폴트옵션 적용을 받는 확정기여(DC)형 및 개인형퇴직연금(IRP) 약 92조 원가량이 원금 보장형 상품에 머물고 있는데 이 중 10~20%만 TDF로 유입된다고 가정해도 시장의 규모는 최소 2배 이상 커질 수 있다는 게 전문가들의 견해다.

이처럼 시장 확대에 대한 기대감 속에 운용사들의 선점 경쟁은 날로 치열해지고 있다. 이들의 경쟁은 마케팅은 물론 서비스와 상품 개발, 수수료 인하와 수익률 경쟁 등 모든 측면에서 이뤄지는 중이다. 일례로 KB자산운용은 이달 ‘KB온국민TDF’의 운용 보수를 기존 대비 10%씩 추가로 인하했다. 올 초 수수료를 연 0.07%포인트씩 한 차례 내린 후 재차 인하하면서 총 보수가 연 0.36~0.61%까지 낮아졌다. TDF 수익률에는 수수료와 보수, 기타 비용 등이 포함돼 있기에 수수료 인하는 곧 수익률 상승으로 이어질 수 있다는 분석이다.

한국투자신탁운용은 은퇴 시점이 2060년 이후인 20대 사회 초년생을 위한 ‘TDF2060’을 선제적으로 내놓으며 시장 선점에 나서기도 했다. 미국의 경우 연금 계좌를 보유한 20대의 54.1%가 TDF에 투자하고 있다는 것을 볼 때 국내에서도 금융 지식이 부족한 사회 초년생일수록 TDF 가입 욕구가 높을 것이라는 점을 노렸다. 금융투자 업계의 한 관계자는 “TDF는 장기 투자 상품인 만큼 한 번 선택한 후 장기간 선택을 유지해나갈 가능성이 높다”며 “시간이 갈수록 수익률·수수료 등이 검증된 TDF로 자금 쏠림 현상이 일어날 수 있는 만큼 초기에 가입자들에게 눈도장을 찍을 필요가 있는 상황”이라고 설명했다.