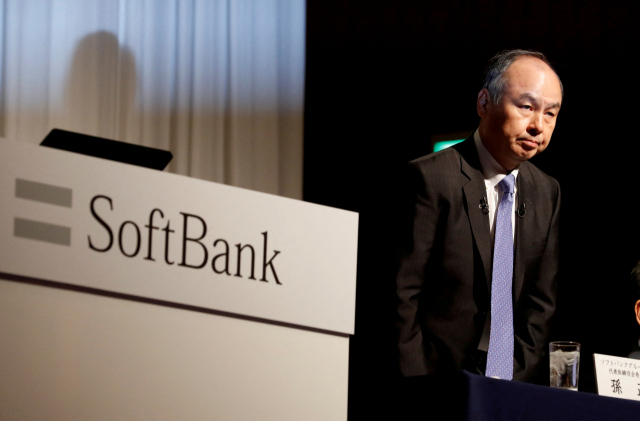

일본 소프트뱅크가 자회사인 영국 반도체 설계 기업 ARM의 미국증시 상장으로 최소 80억 달러(10조4000억 원)를 조달하겠다는 목표를 세웠다. 소프트뱅크는 ARM의 기업가치가 500억 달러 이상에 달할 것으로 기대하고 있다.

5일(현지 시간) 로이터통신은 소프트뱅크가 며칠 내로 ARM의 미국 증시 기업공개(IPO) 준비 작업에 들어가 다음 달 말 관련 서류를 비공개로 제출할 계획이라고 소식통을 인용해 보도했다. 정확한 상장 시점은 시장 상황에 따라 유동적이지만 대략 올해 말로 예상된다. 상장 주관사로는 골드만삭스, JP모건, 바클레이스, 미즈호파이낸셜그룹 등을 선정했다.

미국과 영국 증시 동시 상장을 추진해온 소프트뱅크는 최근 성명을 통해 ARM의 미국 단독 상장을 추진하겠다는 계획을 공식화했다. 지난 2일 성명에서 르네 하스 ARM 최고경영자(CEO)는 “올해 미국에서만 상장하는 것이 회사를 위한 최선이라고 판단했다”고 설명했다.

소프트뱅크는 ARM의 기업가치가 500억 달러를 웃돌 것으로 보고 있다. 이에 따라 이번 IPO를 통해 최소 80억 달러의 자금 조달이 가능하다는 판단이다.

ARM의 상장이 냉각된 미국 IPO 시장에 다시 활력을 불어넣을 수 있다는 기대감도 번지는 분위기다. 전문가들은 올 하반기에나 시장이 본격적인 회복세를 보일 것으로 예상하고 있다.

소프트뱅크는 ARM 인수 4년 만인 2020년 미국 엔비디아와 ARM 매각 계약을 체결했지만 규제 당국의 승인을 얻지 못해 지난해 2월 계약을 철회했다. 이후 ARM을 매각하는 대신 상장하는 쪽으로 전략을 바꾼 상태다.