정부가 공적 자금의 원활한 회수를 위해 단계별 지분 매각을 추진 중인 서울보증보험이 첫 단추인 기업공개(IPO)부터 시장 침체로 진퇴양난에 빠졌다. 증시 변동성 확대로 조 단위 IPO ‘대어’들이 줄줄이 상장을 연기하자 서울보증도 제값 받기가 만만치 않아져 4월로 계획했던 상장 예비 심사 청구 일정이 연기될 가능성이 제기된다.

28일 투자은행(IB) 업계에 따르면 금융위원회 산하 공적자금관리위원회는 전날 정례회의를 열고 서울보증 IPO 계획을 논의했지만 예비 심사 청구 일정 등 대략적인 내용조차 확정하지 못했다. 지난해 IPO 계획을 밝힌 지 한 달 만에 미래에셋증권(006800)과 삼성증권(016360)을 대표 주관사로 빠르게 선정하던 때와는 온도 차가 확연하다. 공자위는 과거 부실 금융기관 구조 조정을 위해 투입한 정부 자금의 지원·회수 등에 관한 사항을 종합적으로 심의하는 조직이다.

한 공자위원은 서울경제신문과의 통화에서 “손해 보면서 팔지 않겠다는 것이 원칙”이라며 “(IPO 일정과 관련해) 데드라인을 정해 놓고 밀어붙이는 일은 하지 않을 것”이라고 말했다. 또 다른 공자위원도 “시장 상황을 면밀히 살피며 추진하겠다”고 말을 아꼈다.

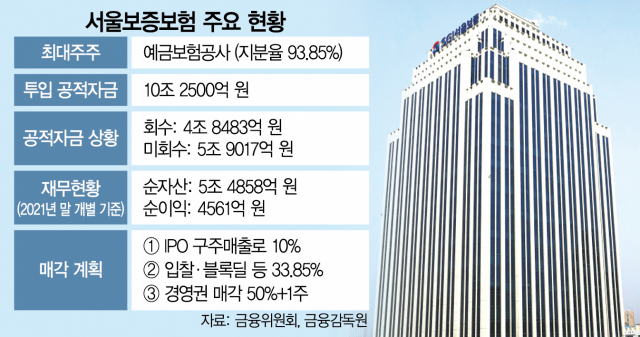

IB 업계에서는 미국 실리콘밸리은행(SVB) 파산 사태 이후 증시 불확실성이 높아진 가운데 서울보증이 기업가치를 놓고 딜레마에 빠졌다는 분석이 나온다. 2021년 개별 회계 기준 서울보증의 순자산은 5조 4858억 원, 순이익은 4561억 원이다. 국내 손해보험사들의 평균 주가순자산비율(PBR)이 0.5배 수준임을 고려하면 서울보증의 기업가치는 2조~3조 원이다.

문제는 서울보증이 실제로 3조 원 가까운 기업가치를 인정받을 수 있느냐다. 서울보증의 막대한 영업이익은 금융 당국의 규제에 따른 개인 보증보험 시장에서의 독점적 지위에서 비롯한다. 보증업의 성장성이 크지 않은 데다 향후 시장이 개방될 경우 수익성이 저하할 우려도 있다.

그렇다고 회사 측이 몸값을 낮출 수도 없다. 서울보증은 100% 구주 매출로 IPO를 계획 중인데 공모가가 낮아지면 정부가 회수할 수 있는 공적 자금이 줄기 때문이다. 앞서 금융위는 지난해 7월 감사원이 공적 자금 회수 계획을 체크하자 서울보증 지분 매각 계획을 처음 밝힌 바 있다. 93.85%에 달하는 예금보험공사의 지분을 ‘코스피 상장을 통한 지분 매각(10% 이상)→상장 후 추가 지분 매각(최대 33.85%)→경영권 지분 매각(50%+1주)’ 순으로 단계를 밟아 매각한다는 것이 뼈대다. 정부는 1999~2001년 예보를 통해 서울보증에 총 10조 2500억 원의 공적 자금을 투입했는데 지금까지 4조 3483억 원만 회수했다.

공적 자금 관련 기금의 청산 시점이 2027년 말로 얼마 남지 않은 만큼 금융 당국은 지분 매각을 서둘러야 한다. IB 업계에서 서울보증이 상반기 상장을 위해 상장 예비 심사 기간을 단축하는 패스트트랙 제도를 활용할 것이라는 관측이 나온 것도 이 때문이다. 패스트트랙 절차를 밟으면 상장 규정상 심사 결과 통지 기간이 45영업일에서 20영업일로 단축된다.

그러나 최근 공자위는 시장 상황이 가장 큰 변수인 만큼 패스트트랙을 활용하지 않는 방안을 심도 있게 검토하는 것으로 알려졌다. 4월에 예비 심사 청구를 해 계획대로 추진한다는 구색은 갖추더라도 2개월 이상 소요되는 심사 기간을 벌어 시장 상황이 호전되기를 기다리자는 전략이다. 일각에서는 예심 청구를 5월 이후로 연기하자는 주장도 제기돼 이를 검토하는 것으로 전해졌다.