통신 3사의 합산 영업이익이 올 1분기에도 1조3000억 원대로 고공행진할 전망이다. 롱텀에볼루션(LTE)이 도입된 2011년 이후 최고치를 기록했던 지난해에 이어 올해도 통신 3사의 연간 영업이익은 더 늘어날 것으로 예상된다. LTE 전환 당시 치열했던 가입자 유치 경쟁이 사라진데다 5G(5세대 이동통신) 도입으로 가입자 1인당 평균 매출이 늘면서 이통사들이 과거보다 더 많은 수익을 얻고 있는 반면 소비자 후생은 갈수록 축소되고 있다는 지적이 나온다. 이에 따라 소비자 단체를 중심으로 가계 통신비 부담 완화를 위해 실질적인 요금 인하가 필요하다는 목소리가 커지고 있다.

9일 증권 업계에 따르면 올 1분기 통신 3사 합산 영업이익 추정치(컨센서스)는 1조3022억 원으로 지난해 같은 기간 1조3202억 원과 비슷할 전망이다. 통신 3사의 지난해 1분기 영업이익은 LTE가 도입된 2011년 7월 이후 분기 기준으로 최대였다. 역대 최고 수준의 분기 이익이 지속되고 있는 것이다.

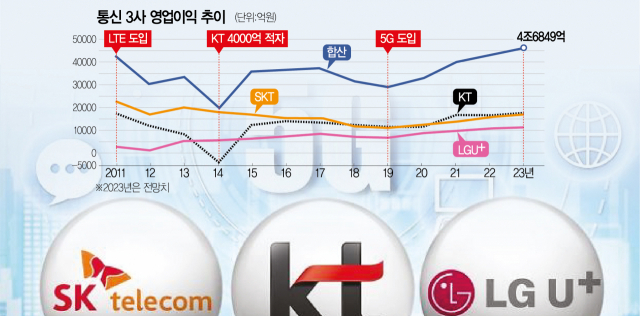

연간 영업이익도 역대 최대치를 갱신할 것으로 전망된다. 지난해 통신 3사의 합산 영업이익은 4조3832억 원으로, 2011년 4조3233억 원 이후 최대치를 기록했다. 통신 3사는 2021년에도 연간 영업이익 4조 원을 넘겼다. 증권가의 올해 통신 3사 연간 영업이익 컨센서스는 4조6849억 원에 달한다. 현재 통신사 영업이익은 LTE 도입 당시보다도 높다. LTE가 본격 도입된 2012년부터 5G 도입 직전인 2018년까지 통신 3사는 KT가 구조조정으로 적자를 기록했던 2014년을 제외하고 매년 3조~3조7000억 원 대 영업이익을 올렸다.

◇5G 도입 후 영업이익 고공행진…번호이동도 LTE 대비 3분의 1로 감소=이통 3사의 수익성이 좋아진 요인으로는 1인당 매출(ARPU)이 높은 5G 가입자 확대와 설비투자(CAPEX) 축소, 가입자 유치 경쟁 완화 등이 꼽힌다.

올 2월 전체 5G 가입 회선은 2913만 개로 지난해 2월 2228만 개에서 30.7% 늘었다. 올해는 3000만 회선 돌파가 확실시되고, 휴대전화(핸드셋) 기준으로는 통신 3사 모두 5G 회선 비중이 50%를 넘어섰다. 5G 휴대전화 회선 ARPU는 LTE보다 1.5배 가량 높은 것으로 알려져 있다.

5G 3.5㎓ 전국망 설비 투자가 마무리 단계에 이르고, 통신 3사가 ‘LTE보다 20배 빠른 5G’라고 광고했던 28㎓ 대역 포기 수순을 밟으며 추가적인 투자 필요성이 사라진 점도 수익성을 높이는 요인이다. 통신 3사는 이미 2020년 28㎓ 주파수 대역 낙찰액인 6000억 원 가량을 회계상 손상처리한 바 있다. 3년 전부터 사업 의지가 없던 것이다.

신기술 도입에 따른 요금 인상과 초기 투자비용 감소는 과거 3G와 LTE 도입 당시에도 벌어졌던 일이다. 5G 시대 영업이익을 더욱 끌어올린 요소는 ‘경쟁 실종’이다. 2014년 단말기유통구조개선법 시행 후 통신사들의 가입자 유치 경쟁은 급속도로 줄어들고 있다. 과학기술정보통신부에 따르면 2007년 처음으로 연간 1000만 건을 넘어선 이동전화 번호이동은 LTE 도입 직후인 2012년 1255만 건으로 역대 최대치를 기록했다. 그러나 단통법이 시작된 2014년 865만 건으로 급전직하해 지난해에는 452만 건에 불과했다. 업계 한 관계자는 “단통법은 일몰됐지만 한 번 경쟁이 줄어들자 통신사들이 ‘치킨게임’을 피하게 됐다”며 “휴대전화 가입자가 포화 수준에 다다르면서 출혈경쟁보다는 점유율을 지키는 전략을 취하고 있다”고 말했다.

◇삼성·애플 양강 체제로 단말기도 비싸져…"실질적 요금 인하 필요" 목소리=LTE 전환 시기에도 요금은 인상됐지만 3G 대비 체감 효용이 높았고, 치열한 회선 유치 경쟁으로 대규모 공시지원금이 지급되면서 ‘공짜폰’ 구매가 수월한 장점이 있었다. 그러나 5G는 요금만 올랐을 뿐 LTE 대비 체감 속도 차이가 크지 않다. 통신사 간 경쟁이 사라진데다 단말기 시장이 삼성전자와 애플의 양강 체제로 재편돼 통신요금·단말구매 비용이 부담이 더욱 커진 형편이다. 통신사가 그 어느 때보다도 높은 수익을 낼 수 있는 환경이 조성된 것이다. 최관순 SK증권 연구원은 “데이터 추가 제공, 5G 추가 중간요금제 출시 등 실적에 대한 일부 우려가 있지만 마케팅 비용과 설비 투자 등에 대한 변수가 적어 영업이익 성장 기조가 당분간 유지될 것”이라고 분석했다.

이에 소비자·시민단체를 중심으로 현재 정부와 통신사들이 내놓은 5G 중간요금제 추가 출시를 넘어선 가계통신비 인하 요구가 거세지고 있다. 5G 중간요금제는 기존 ‘비싼 요금’ 구간을 세분화 한 것에 불과해 과거 기술 전환기와 비슷한 소비자 효용을 찾기 위해서는 실질적 요금 인하가 필요하다는 지적이다. 김주호 참여연대 사회경제1팀장은 “저렴한 가격에 최저 통화량·데이터를 보장하는 ‘보편요금제’ 도입과 중저가 요금제의 데이터 증대, 통신사 실적에서의 이통사업 분리공시 등 종합적인 접근이 필요하다”고 강조했다.