만기 30년 이상의 미국 초장기 국채 상품이 최근 개인투자자들로부터 수백억 원의 뭉칫돈을 끌어모으며 승승장구하고 있다. 수익률이 역사적 고점인 4%에 육박하는 데다 향후 연방준비제도(Fed·연준)가 기준금리를 인하할 경우 상대적으로 높은 자본 차익을 거둘 수 있어 투자 매력이 높다는 평가다.

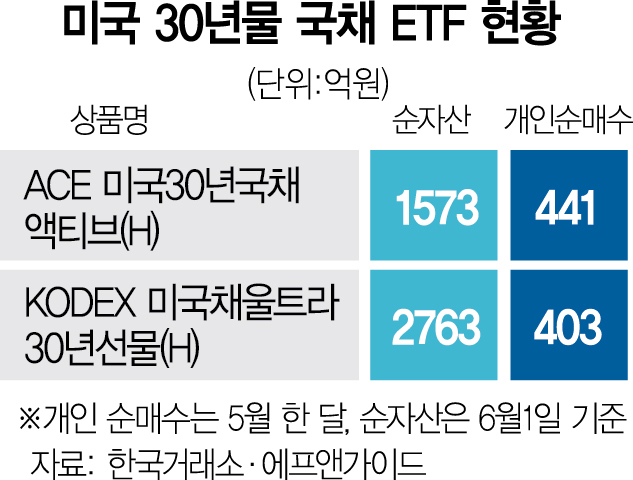

1일 한국거래소에 따르면 5월 한 달간 한국투자신탁운용의 ‘ACE 미국30년국채액티브(H)’ 상장지수펀드(ETF)에는 441억 원의 개인 순매수세가 몰렸다. 이 ETF는 미국이 발행한 30년 국채 중 잔존 만기 20년 이상인 채권을 편입하는 지수를 비교지수로 삼는다. 만기 30년짜리 미 국채에 투자하는 삼성자산운용의 ‘KODEX 미 국채 울트라30년 선물(H)’ ETF도 403억 원을 끌어모았다.

미국 장기채 ETF의 인기가 치솟자 운용사들도 앞다퉈 신규 상품을 내놓고 있다. 미래에셋자산운용은 지난달 말 한국거래소에 ‘TIGER 미 국채 30년 스트립 액티브(합성H)’를 신규 상장했다. 앞서 한투운용은 2월과 3월 ‘ACE 미국 30년 국채 레버리지(합성H)’와 ‘ACE 미국 30년 국채 액티브(H)’를 내놓았다. 지난해 말까지만 해도 미 국채 30년물에 투자할 수 있는 ETF는 삼성운용의 KODEX ETF 2종이 전부였다.

초장기채에 돈이 몰리는 것은 미 국채에만 한정된 현상은 아니다. ‘KB STAR KIS국고채30년Enhanced(358억 원)’ ‘TIGER 국고채 30년 스트립 액티브(227억 원)’ 등 한국 국채에 투자하는 ETF도 5월 개인 순매수가 크게 늘었다.

초장기채에 뭉칫돈이 몰리는 것은 미 연준이 연내 긴축 사이클을 끝낼 것이라는 관측에 힘이 실리기 때문이다. 채권은 만기가 길수록 금리 변동에 민감한데 향후 금리가 떨어져 채권 가격이 오르면 상대적으로 큰 폭의 자본 차익을 얻을 수 있다.

특히 미국 장기채는 최근 역대급 수익률을 기록해 인기를 더하고 있다. 미국 30년물 국고채금리는 지난해 11월 최고 4.42%까지 치솟아 2011년 이후 최고치를 기록했다. 현재 금리도 3.87% 수준으로 4%대 안팎을 유지하고 있다. 김찬영 한국투자신탁운용 디지털ETF마케팅본부장은 “미국 30년물 국채는 40~50년 래 가장 매력적인 구간에 있다”며 “미국 정부가 30년 동안 보증하는 채권을 4%대 안팎에 살 수 있는 것 자체가 매우 드문 기회”라고 말했다. 금정섭 KB자산운용 ETF마케팅본부장도 “연준이 금리 인상 막바지에 접어들었다는 게 시장의 중론”이라며 “최근 미 국채의 약세를 저점 매수의 기회로 삼을 만하다”고 말했다.