지방은행에서 시중은행으로 전환을 추진하는 DGB대구은행이 증자를 검토하겠다고 6일 밝혔다. 기존 5대 시중은행들과의 자본금 격차가 큰 상황인 만큼 대출의 밑천이 되는 자본금을 늘려 경쟁 기반을 마련하기 위해서다.

황병우 대구은행장은 이날 대구 수성동 대구은행 본점에서 기자간담회를 열고 “은행은 자본이 커지지 않으면 대출을 늘리지 못 한다”면서 “증자를 통해 자본력을 충실히 할 수 있는 기회가 있을 것”이라고 말했다.

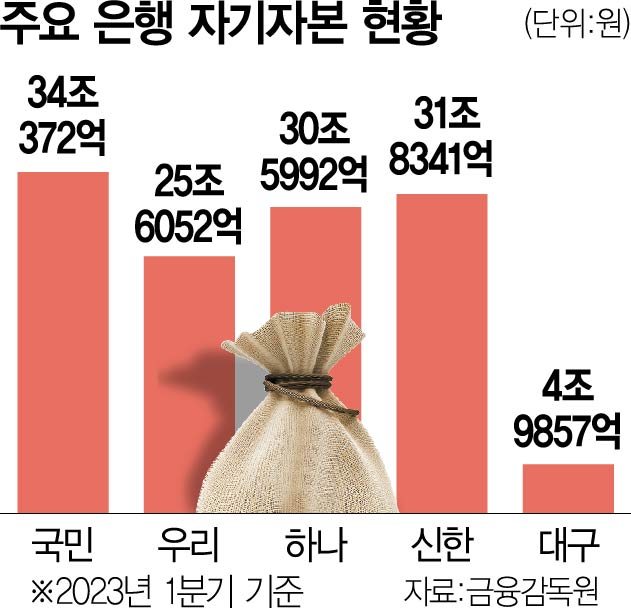

대구은행의 자기자본은 올해 1분기 기준 4조 9857억 원이다. KB국민·신한·하나·우리 등 주요 시중은행의 평균 자기자본(30조 6026억 원)에 견줘 5분의 1이 채 안 된다. 대구은행이 지방을 넘어 전국에서 이들 은행과 영업 경쟁에서 살아남으려면 증자가 불가피하다는 평가다. 황 행장은 “자본이 늘어난 뒤 대출 자산이 확대되고 다시 자본이 늘어나는 선순환 구조를 구상하고 있다”고 말했다.

다만 황 행장은 현재 은행 주가가 저평가돼 있다며 증자 시점을 못 박지 않았다. 황 행장은 “대구은행의 현재 주가순자산비율(PBR)이 0.2배 수준에 그치는 등 장부 가치에 비해 시장 평가가 굉장히 박하다”면서 “시중은행 전환으로 대구은행의 비전을 보이면 주가가 높게 형성될 것이고 기업가치를 제대로 평가받을 수 있을 것”이라고 말했다. 한 시중은행의 전략담당 임원은 “대주주 입장에서 유상증자는 직접 발을 들여야 하는 값비싼 자금 조달 수단”이라면서 “다른 변수도 따져봐야겠지만 PBR이 0.5~0.6배 수준은 가야 증자 카드를 꺼낼 수 있지 않을까 싶다”고 내다봤다.

황 행장은 대구은행이 시중은행으로 탈바꿈하면서 조달 비용이 절감될 것으로 내다봤다. 대구은행은 선순위회사채나 신종자본증권·후순위채를 발행해 재원을 충당해왔는데 선순위채권은 시중은행보다 약 4bp(1bp=0.01%포인트), 후순위채권 및 신종자본증권은 21~25bp 높은 금리로 조달받고 있다. 조달 비용이 줄면 대출금리를 내릴 여지도 커진다. 이은미 대구은행 경영기획본부장은 “조달금리 인하가 소비자 금리 인하로 바로 반영되지는 않지만 조달 비용이 떨어지고 (대출이 늘어) 규모의 경제 효과가 생기면 대출금리를 조정할 여력이 생긴다”고 설명했다.

황 행장은 핀테크 업체와의 협업으로 5대 시중은행의 과점 체계에 균열을 낼 수 있을 것으로 봤다. 지방은행의 대출 역량과 핀테크 업체의 모객 능력을 접목한 신규 대출 상품을 염두에 둔 것으로 보인다. 황 행장은 “대구은행이 오프라인에서 쌓은 금융 노하우와 핀테크 기업의 기술을 적절히 섞어 차별화한 전략을 내놓을 것”이라고 말했다. 또 신용등급이 상대적으로 낮은 중소기업을 대상으로 한 대구은행의 업력이 시중은행 전환 시 강점으로 작용할 것으로 봤다. 황 행장은 “시중은행이 신용등급 1~3등급 기업에 집중해왔다면 대구은행은 4~6등급의 기업을 유치하면서도 건전성을 유지해 온 노하우가 있다”며 “은행과 차주 간 정보의 비대칭성을 해소하기 위해 관계 금융에 집중했는데 (전국 단위로 이를 확대한다면) 시중은행과 겨뤄볼 수 있을 것”이라고 자신했다.

대구은행의 시중은행 전환 준비는 석 달 내 마무리될 예정이다. 황 행장은 “실무 준비를 위해 사내 태스크포스(TF)팀을 구성할 것”이라면서 “2~3개월 내 시중은행 전환 준비를 마칠 것”이라고 말했다.