금리·경기 불확실성이 계속되면서 주식·채권시장 변동성이 커지자 이달 들어 안정적인 이자 수익을 낼 수 있는 금리형 상장지수펀드(ETF)에 투자 자금이 대거 몰리고 있다.

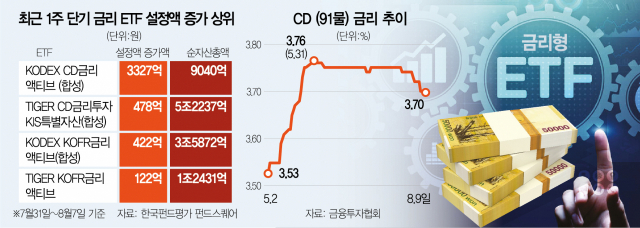

9일 한국펀드평가 펀드스퀘어에 따르면 양도성예금증서(CD) 금리와 한국 무위험지표금리(KOFR) 등을 추종하는 금리형 ETF 상품 5개의 설정액은 7월 31일~8월 7일 4349억 원 증가했다. 단기간에 뭉칫돈이 몰리면서 이들 ETF의 순자산총액도 10조 9701억 원으로 커졌다.

금리형 ETF 중에서도 특히 자금이 많이 몰린 것은 CD 금리를 추종하는 ETF로 나타났다. 이 기간 삼성자산운용의 ‘KODEX CD금리액티브(합성) ETF’에는 금리형 ETF 가운데 가장 많은 3327억 원이 유입돼 순자산 총액이 9040억 원으로 불어났다. 미래에셋자산운용의 ‘TIGER CD금리투자KIS특별자산(합성) ETF’에는 478억 원의 설정액이 들어와 순자산 총액이 5조 2237억 원으로 늘었다. 이달 7일 기준으로 최근 한 달 동안에는 ‘TIGER CD금리투자KIS특별자산(합성) ETF’ 2613억 원, ‘KODEX CD금리액티브(합성) ETF’ 6741억 원 등 두 상품에 총 1조 원 가까운 시장 대기성 자금이 들어왔다.

두 ETF는 금융투자협회가 매일 고시하는 CD 91일물 하루치 금리를 이자 수익에 반영하는 만큼 현금성 자산을 관리하는 데 적합한 상품으로 평가받는다. 금리 등락에 따라 손해가 발생할 수 있는 일반 채권형 ETF와는 달리 손실 염려가 없다는 것도 강점으로 꼽힌다. CD 금리는 2021년 8월만 하더라도 약 0.7%에 불과했다가 지난해 8월 2.8%, 이날 3.7%로 꾸준히 올랐다.

만기가 1일인 채권에 투자하는 KOFR ETF에도 적지 않은 돈이 투자됐다. 지난달 31일부터 이달 7일까지 삼성자산운용의 ‘KODEX KOFR금리액티브(합성)ETF’와 미래에셋자산운용의 ‘TIGER KOFR금리액티브 ETF’ 설정액은 각각 422억 원, 122억 원 증가했다. 상대적으로 규모가 작은 NH-Amundi자산운용의 ‘HANARO KOFR금리액티브(합성) ETF’에는 추가로 설정된 금액이 없었다.

KOFR ETF는 투자 위험이 매우 낮고 이자 수익을 매일 거둘 수 있어 자본시장 변동성이 클 때 인기가 높다는 특징이 있다. 이날 기준 KOFR은 3.5%로 증권사 예탁금 이자보다도 높다. 환금성도 은행 예적금보다 뛰어나 투자 대기 자금을 단기 보관하는 ‘파킹 상품’으로 애용된다.

투자 전문가들은 당분간 주식·채권시장이 불안한 흐름을 보이면서 금리형 ETF의 장점이 부각할 수 있다고 내다봤다. 실제로 최근 미국 연방준비제도(Fed·연준)가 연내에 금리를 내릴 것이라는 예상이 힘을 잃자 미국 장기채 금리도 급등세를 보이고 있다. 미국 국가 신용등급 강등, 장기물 발행 규모 확대 등도 시장 불안을 키우는 요인이 되고 있다.

김남호 미래에셋자산운용 글로벌ETF운용 2팀장은 “증시가 단기 고점에 도달한 데다 경기 침체 우려도 여전한 만큼 손실이 나지 않는 금리형 ETF에 대한 수요가 당분간 이어질 것으로 본다”고 설명했다.