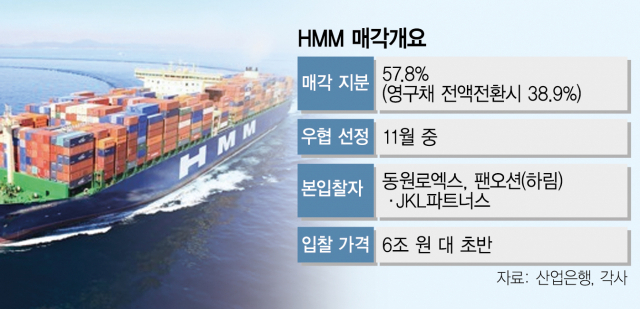

KDB산업은행과 한국해양진흥공사가 HMM(011200)의 새 주인이 될 우선협상대상자를 이르면 다음 주 초 통보할 계획인 가운데 인수 후보자들의 자기자본 비율이 최후의 승자를 가를 핵심 요인이 될 전망이다.

24일 투자은행(IB) 업계에 따르면 산은 등 매각 측은 본입찰에 참여한 동원그룹(동원로엑스)과 하림(팬오션(028670))·JKL파트너스 2개사를 상대로 △자금조달 계획 △인수 후 경영계획 △국내 해운업 발전 기여 방안 등 정성평가 항목을 집중적으로 살피고 있다.

산은은 입찰가격 점수 비중 60~70%, 정성평가 30~40%를 기준으로 배점을 최종 조정할 것으로 알려졌다. 산은 사정에 정통한 업계 고위관계자는 “예비입찰 때 한번씩 봤기 때문에 정성평가 결과가 입찰가격을 뒤집기는 어렵다” 면서도 “HMM 매각의 경우 이해 관계자를 포함해 정치권과 노동계 등 관심을 두는 곳이 많아 매각 뒤에도 탈 없이 운영이 될 수 있게 산은이 인수 후보자의 자기자본 비율을 중요하게 볼 것”이라고 전했다. 이 관계자는 “가격을 높게 썼더라도 자금조달 구조가 덜 탄탄하거나 가능성에 의심이 가면 부적격자가 될 수 있다”며 “(인수금융 대신) 자기자본을 얼마나 많이 쓰느냐가 중요한 포인트가 될 것”이라고 덧붙였다.

실제 산은이 HMM의 배당가능 금액을 3년 간 매년 5000억 원으로 제한한 만큼 차입 비중이 클수록 평가에서 상대적으로 불리할 것이라는 예상이 나온다. 인수금융 규모가 클 경우 해운업황 악화 시 이자조차 제대로 갚기 어려울 수 있기 때문이다. 강석훈 산업은행 회장도 지난달 국회 정무위원회 국정감사에서 “자기자본 비율이 얼마나 높은지를 중요한 판단 기준으로 삼을 것”이라고 밝혔다.

동원과 하림의 인수 희망가를 6조3000억 원 안팎으로 보고 있는 시장도 정성평가 결과에 관심을 쏟고 있다. IB업계의 한 관계자는 “유효경쟁이 됐다는 의미는 1차적으로 두 곳 이상이 입찰에 참여했다는 의미지만 전체적으로 보면 최소 1개 업체 이상이 매각의 마지노선 역할을 하는 예정가 이상을 인수가로 썼다는 얘기” 라며 “시장 분위기는 두 업체 모두 6조 원 대 초반으로 예상되는 예정가를 넘기지 않았겠느냐는 것이어서 정성평가에 최종 결과가 달려 있다”고 설명했다.

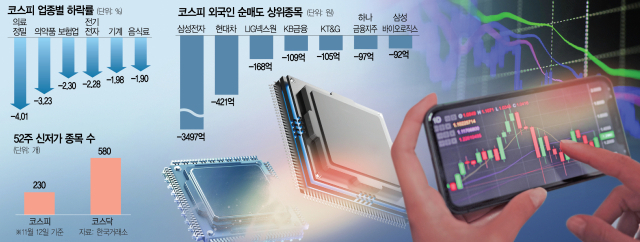

HMM 인수에 나선 동원로엑스의 모회사 동원산업(006040)과 팬오션의 주가는 이날 동반 하락했다. 한국거래소에 따르면 유가증권시장에서 동원산업은 전날 대비 2.15% 하락한 3만1850원에 거래를 마쳤다. 팬오션도 1.4% 내린 4220원에 마감했다. 금융투자 업계에서는 대규모 현금 지출과 향후 인수금융 비용, 추가 영구채 전환에 따른 부담 때문인 것으로 해석했다. 실제 전날 본입찰에서 빠진 LX인터내셔널(001120)은 주가가 3.17% 오르며 3만950원에 거래를 마쳤다. HMM 주가는 5거래일 만에 급락(-4.04%)하면서 시가총액이 10조 7972억 원으로 주저앉았다.