예적금과 청약통장에 예치된 자금을 담보로 대출을 받는 예금담보대출 잔액이 4조 원을 돌파했다. 담보로 잡힌 계좌 수도 100만 건을 넘기며 일 년 새 20% 급증했다. 고금리와 시중은행의 신용대출 조이기 여파로 자금 조달이 어려워진 개인들이 예금담보대출을 ‘자금난 탈출구’로 삼은 것으로 보인다.

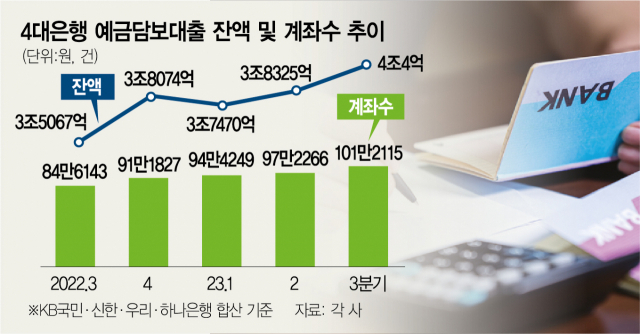

21일 금융권에 따르면 4대 시중은행(KB국민·신한·우리·하나은행)이 보유한 예금담보대출 잔액은 3분기 말 기준 4조 4억 원으로 집계됐다. 이는 지난해 같은 기간(3조 5067억 원) 대비 14% 증가한 수치다. 예담대 잔액은 지난해 연말 3조 8074억 원까지 늘었다가 올해 1분기(3조 7470억 원) 소폭 줄어 증가세가 한풀 꺾이는 듯했다. 하지만 시중은행이 건전성 관리에 나서면서 신용대출 문턱을 높이자 예담대가 다시 늘어나는 모습이다.

담보가 잡힌 예적금 계좌 수도 100만 건을 넘겼다. 지난해 3분기 84만 6143건에서 3분기 101만 2115건까지 20%(16만 5972건)나 급증했다. 은행권의 올 11월 가계대출 가운데 신용대출 등 기타 대출(245조 4000억 원)이 전월 대비 3000억 원 줄어드는 추이와는 차이가 있다. 이를 두고 시중은행의 신용대출 심사가 엄격해진 가운데 대출 한도마저 낮아지면서 별다른 심사를 받지 않아도 되는 예담대가 대체 수단으로 떠오르고 있다는 분석이 나온다.

통상 은행에 맡긴 돈의 90%까지 빌릴 수 있는 예담대는 상품의 만기를 앞두고 급하게 돈이 필요한 경우 활용하는 수단으로 여겨져 왔다. 그래서 가입 금액이 많은 반면 중도 해지가 어려운 주택청약통장 등이 담보로 많이 활용된다. 금리 측면에서도 유리하다. 예담대 대출금리는 가입한 수신 상품에 가산금리가 1%포인트 더해진 수준이다. 올해 3~4% 수준이었던 예금금리를 고려하면 4~5%대 금리로 대출받을 수 있는 셈이다. 반면 한국은행이 발표한 10월 금융권 일반 신용대출 금리 평균은 연 7%에 육박하는 등 고금리 상황을 반영하고 있다. 중도상환 수수료가 없다는 점도 소비자 측면에서는 유리하다. 은행의 입장에서도 고객이 맡겨둔 돈을 담보로 잡고 있는 만큼 건전성 우려를 덜 수 있어 선호하는 대출 수단으로 꼽힌다.

총부채원리금상환비율(DSR) 규제를 피해갈 수 있다는 점도 예담대 잔액이 늘고 있는 원인으로 여겨진다. 현재 정부는 개인이 상환해야 하는 대출 원리금이 소득 대비 일정 비율을 넘기지 않도록 1억 원 이상 대출에 대해 DSR을 40% 이내로 제한하고 있다. 하지만 예담대는 예외로 적용돼 전체 대출 한도를 늘리는 효과가 있다. 한 금융권 관계자는 “최근 은행들이 신용대출을 줄이고 있는 점도 예담대 증가에 영향을 줬을 수 있다”며 “다만 예담대의 경우에도 DSR 규제가 전혀 없는 것은 아니고 70% 이상의 고DSR 여신의 경우 은행 전체적으로 비율을 관리해야 하므로 일정 부분 제약이 있다고 할 수 있다”고 설명했다.