롯데케미칼이 말레이시아에 있는 대규모 생산기지인 자회사 롯데케미칼타이탄(LC타이탄) 매각 작업을 두고 딜레마에 빠졌다. 현 시점에 팔면 기업가치가 크게 떨어져 있어 LC타이탄의 제 값을 다 받기 어렵고, 상장폐지 후 팔면 가격 조정이 가능한 반면 시간이 걸린다는 게 문제다.

14일 석유화학·투자은행(IB) 업계에 따르면 롯데그룹은 최근 LC타이탄 매각을 위해 주관사를 선정한 것으로 알려졌다. 현재 말레이시아와 인도네시아 현지 정유사들이 꾸준히 관심을 보이고 있다.

롯데가 LC타이탄 매각에 나선 배경은 중복 자산 조정과 유동성 마련이다. 롯데케미칼은 내부적으로 전체 포트폴리오 개선 방안을 고민하고 있다. 현재 인도네시아에 총 사업비 39억달러(약 5조800억 원)를 투자해 대규모 석유화학단지 조성사업인 '라인(LINE) 프로젝트'를 추진하고 있는데, 오는 2025년부터 연간 에틸렌(EL) 100만톤, 폴리프로필렌(PP) 25만톤 등을 생산하게 된다. 어떤식으로든 관련 사업의 구조조정이 필요하다.

LC타이탄은 롯데케미칼이 지분 74.7%를 보유한 말레이시아 증시 상장사로 석유화학 제품 원료인 EL, 폴리에틸렌(PE), PP 등을 생산한다. 지난 2010년 롯데케미칼이 말레이시아 차오그룹 등으로부터 1조5051억 원에 LC타이탄을 인수했다.

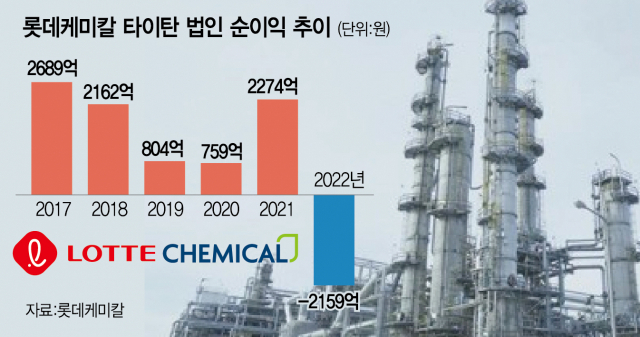

하지만 수요 감소로 지난해 612억원의 영업손실을 냈다. 2017년 시가총액 4조 원으로 상장했는데 기업가치가 7500억 원까지 떨어졌다. 업계 관계자는 “중국 업체의 공세로 밸류에이션이 크게 떨어져 있다”고 설명했다.

다만 그간 받은 배당 규모를 감안하면 현 시점에서 매각도 아예 손해 보는 장사는 아니다. 하지만 ‘라인 프로젝트’에 지분을 49%(롯데케미칼 51%) 보유한 LC타이탄의 추가 출자가 계획돼 있어 가격 협상 과정에서 이 부분도 반영할 수 밖에 없다. LC타이탄은 해외법인인 LC USA의 지분도 50% 갖고 있다. 이 법인은 롯데케미칼이 미국 석유화학 기업 액시올과 에탄크래커(ECC) 건설을 위해 설립했다. LC타이탄 매각을 위해서는 해당 지분 정리도 선행돼야 한다.

이 때문에 롯데케미칼은 LC타이탄의 상장폐지 후 매각도 내부적으로 고려하고 있다. 상장폐지를 하면 주가에 따라 기업가치 변동 폭이 커지지 않고, 공시 의무에서 벗어나 프라이빗 딜을 추진하기에 낫다. 말레이시아의 상장폐지 역시 우리나라와 유사해 현재 75%의 지분을 90% 이상 확보해야 한다. 이 과정에서 말레이시아 거래소와의 협의도 필요하다. 다만 지분율을 높이기 위해서는 추가로 돈을 써야 하는 부담은 있다.

결국 ‘로스컷(손절매)’로 생각하더라도 바로 결단을 내릴지, 시간을 갖고 가치를 올릴지 여부는 롯데그룹의 유동성 상태에 따라 달려있다는 관측이 나온다.

한편 롯데케미칼은 “전반적으로 화학 산업에 대한 구조개혁이 필요한 시점이라 사업 경쟁력 강화를 위해 다양한 방안을 검토 중”이라고 말했다. 최근 신동빈 롯데그룹 회장은 일본 매체와 인터뷰에서 "몇 년을 해도 잘되지 않는 사업에 대해서는 타 사에 부탁하는 게 직원들에게도 좋지 않을까 생각하며 앞으로도 몇 개를 매각할 것"이라고 밝힌 바 있다.