금융감독원이 기업공개(IPO)에 실패했을 때도 주관사에 수수료를 지급하게 하는 방안을 추진한다. 주관사와 발행사 간 계약 방식을 수술해 상장 예비 업체들의 책임을 강화해 이른바 ‘뻥튀기 상장’을 막고 견실한 회사들만 증시에 발을 들이게 하겠다는 취지다.

17일 금융투자 업계에 따르면 금감원 ‘IPO 주관 업무 혁신 작업반(TF)’은 최근 이 같은 내용을 담은 제도 개선 논의에 착수했다. 업계에서는 금감원이 주관사와 발행사 간 자유로운 계약에 강제 조치를 내릴 수는 없는 만큼 IPO 실패 때에도 수수료 부담을 지게 하는 표준 계약서를 제시할 것으로 보고 있다. 표준 약관 방식으로 계약을 권고하면서 강제 조치에 준하는 효과를 내게 할 것이라는 전망이다.

업계의 한 관계자는 “금감원이 정기 조사에서 표준 계약서를 참고했는지 여부를 확인하면 주관사들이 권고를 따를 수 밖에 없을 것”이라고 설명했다.

업계는 이와 함께 금감원이 IPO 기업들이 상장 절차마다 마일스톤(단계별 기술료) 방식으로 주관사에 수수료를 지급하게 하는 방안도 제안할 것으로 관측했다. 지금까지 대다수 상장 준비 기업들은 실사부터 수요 예측까지 여러 과정을 거치고도 상장에 성공했을 때만 주관사에 컨설팅 비용을 모아 내고 있다. 주관사 입장에서는 실적과 성장성이 좋지 않은 기업조차 어떻게든 증시에 입성시켜야만 이익을 얻는 구조다.

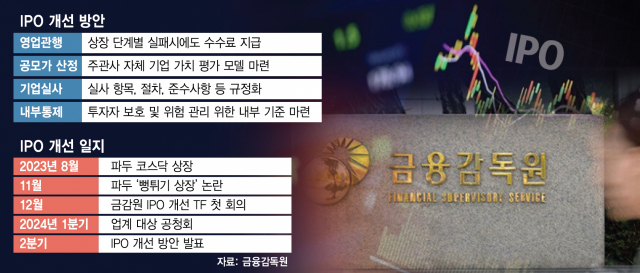

금감원 TF는 또 최근 회의에서 적절한 공모가액을 산정하기 위한 방안도 검토했다. 증권사가 가치 평가를 위해 내부 기준을 마련하도록 권고하는 것이 골자다. 금감원은 이후 추가적인 논의를 거쳐 2분기 안에 종합적인 최종안을 공개할 계획이다.

코스닥시장 상장을 준비하고 있는 한 스타트업의 대표는 “현재는 주관사들이 수수료를 받기 위해 상장을 성공시켜야 한다는 압박을 받고 있다”고 말했다.

금감원이 수수료 체계 개편 등 IPO 제도에 칼을 빼 들고 나선 것은 지난해 시장을 흔든 ‘파두(440110) 사태’ 때문이다. 반도체 설계 전문 기업인 파두는 지난해 연간 예상 매출액을 1203억 원으로 제시하고 같은 해 8월 기술특례 방식으로 코스닥에 진입했다. 그 뒤 11월 2분기 매출 5900만원이라는 충격적인 실적을 공개하면 뻥튀기 상장 논란에 휩싸였다. 이에 금감원은 IPO 시장 참여자와 전문가로 구성된 TF를 발족하고 지난해 말 첫 회의를 열었다. 아울러 내부 통제, 기업 실사, 공모가액 산정, 영업 관행 등의 개선 과제를 맡는 실무 그룹도 구성했다.

업계 관계자는 “수수료 체계가 바뀔 경우 주관사와 발행사의 무리한 IPO가 줄어들 수도 있을 것”이라면서도 “당국이 시장 계약에 지나치게 개입한다는 우려도 많다”고 지적했다. 금감원 관계자는 “영업 관행 개선 차원에서 여러 방안을 논의 중”이라며 “아직 확정된 방안은 없다”고 말했다.