5일 삼성전자(005930)의 1분기 잠정 실적 공개를 앞두고 국내외 투자자 사이에서 반도체 업황 반등을 앞세운 ‘어닝서프라이즈(깜짝 실적)’ 기대가 고조되고 있다. 국내 증권사들이 앞다퉈 매출·영업이익 전망치와 목표주가를 높이고 외국인들은 주식을 수조 원씩 쓸어담으면서 주가도 연일 신고가를 다시 쓰고 있다.

2일 한국거래소에 따르면 이날 삼성전자는 전 거래일보다 3000원(3.66%) 오른 8만 5000원에 장을 마감하며 52주 신고가를 재차 경신했다. 특히 삼성전자의 시가총액은 이날 507조 4315억 원을 기록해 2021년 4월 20일 이후 3년 만에 500조 원대에 다시 올라섰다.

삼성전자 주가가 고공 행진을 펼친 것은 5일 1분기 잠정 실적 발표를 앞두고 시장 예상치를 뛰어넘는 성적표를 공개할 것이라는 기대가 커지고 있기 때문이다. 특히 D램과 낸드플래시 가격이 회복세를 보이면서 메모리반도체 부문이 4개 분기 연속 적자 행진을 멈추고 1조~2조 원 수준의 흑자로 전환할 것이라는 예상이 증권가에 확산하는 분위기다. 또 그간 SK하이닉스(000660)와 미국 마이크론에 밀렸던 고대역폭메모리(HBM) 시장에서 AMD뿐만 아니라 하반기에는 엔비디아에도 납품이 본격화되는 것도 호재로 꼽힌다. 갤럭시S24 등 스마트폰 사업 실적도 지난해 같은 기간보다는 나아졌다는 게 시장의 중론이다.

실제 이런 관측은 전날 산업통상자원부가 발표한 3월 수출입 동향에서도 입증됐다. 산업부에 따르면 3월 반도체 수출액은 5개월 연속 증가한 끝에 117억 달러로 불어 코로나19 대유행으로 정보기술(IT) 기기 수요가 폭증했던 2022년 6월 이후 21개월 만에 최대치를 기록했다. 반도체·디스플레이·컴퓨터·무선통신기기 등 삼성전자가 주력으로 삼는 IT 4대 품목의 수출이 동시에 증가한 것도 2022년 3월 이후 2년 만의 일이다.

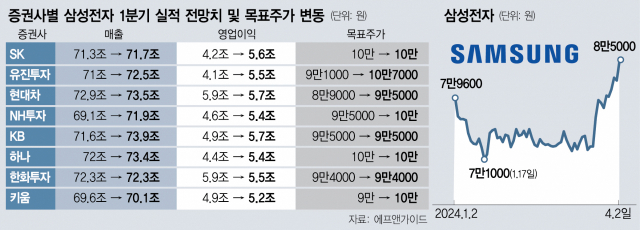

상황이 이렇다 보니 국내 증권사들도 삼성전자의 1분기 실적을 잇따라 상향하고 나섰다. 금융 정보 업체 에프앤가이드(064850)에 따르면 국내 증권사들은 최근 1개월 삼성전자 1분기 매출·영업이익 평균 추정치를 73조 1215억 원, 5조 3319억 원으로 잡아 3개월 평균 예상치인 72조 5453억 원, 5조 1701억 원보다 각각 5762억 원, 1618억 원 늘렸다. 목표주가도 3개월 평균 9만 7000원에서 1개월 평균 9만 7667원으로 높였다. 증권사별로는 다올투자증권(030210)이 삼성전자의 1분기 매출액을 기존 75조 5640억 원에서 77조 1330억 원으로 올려 가장 많은 액수를 제시했다. 영업이익은 현대차증권이 가장 많은 5조 7120억 원으로 예상했고 SK증권(001510)은 이달 1일 4조 2000억 원에서 5조 6000억 원으로 1조 4000억 원이나 늘려잡았다. 유진투자증권(001200)은 목표주가를 9만 1000원에서 10만 7000원으로 단숨에 올려 국내 증권사 가운데 가장 높게 설정했다.

외국인도 삼성전자 주식을 대량으로 매집하고 있다. 외국인은 젠슨 황 엔비디아 최고경영자(CEO)가 지난달 19일(현지 시간) 삼성의 HBM3E(5세대 HBM)에 대한 기술 검증이 마무리 국면임을 밝힌 직후인 20일부터 이날까지 삼성전자 주식을 5조 367억 원어치 사들였다. 이 기간 외국인의 코스피 순매수 총액이 6조 4000억 원인 점을 감안하면 투자 자금의 79%를 삼성전자에만 집중한 셈이다. 기관도 같은 기간 1조 4590억 원어치를 순매수해 주가 상승에 힘을 보탰다. 외국인은 이날도 삼성전자를 1조 원 이상 사들이며 압도적인 순매수 1위로 이름을 올렸다.

대다수 전문가들은 삼성전자가 폭발적으로 성장하는 인공지능(AI) 메모리반도체 시장에서 성과가 본격화되고 있는 만큼 당분간 강세를 보일 가능성이 높다고 내다봤다. 이 경우 삼성전자의 주도로 코스피지수가 2800선을 재돌파할 수 있다는 의견도 많다.

다만 삼성전자가 5일 시장의 기대를 저버린 1분기 실적을 꺼내거나 그 이후 AI 시장 대응에 부진할 경우 실망 매물이 나올 가능성도 배제할 수 없다고 봤다. 파운드리(반도체 위탁 생산) 등 비메모리 분야 실적이 부진의 늪에 빠진 점도 불안 요인으로 꼽았다. 이승우 유진투자증권 연구원은 “HBM3의 주 고객사 납품이 시작되는 등 그간 주가의 아킬레스건으로 지목된 HBM 부문에서 진전이 나타나고 있다”며 “HBM3E 8단에서는 경쟁사에 밀리고 있으나 12단에서는 격차를 극복하거나 앞설 수도 있을 것으로 보인다”고 분석했다. 한동희 SK증권 연구원은 “전방 수요 증가, 마이크론의 낮은 생산능력을 감안하면 HBM 시장에 대한 관점은 곧 경쟁 심화에서 공급 부족 문제로 전환할 것”이라고 내다봤다.