중동의 지정학적 리스크가 극에 달하면서 배럴당 90달러를 넘어설 것으로 전망되던 국제유가가 예상 밖 안정세를 보이고 있다. 그러면서 관련 상장지수펀드(ETF)와 상장지수증권(ETN) 수익률이 곤두박질치고 있다. 단기적으로 이스라엘과 팔레스타인 무장 정파 하마스 간의 휴전 협상의 결과에 따라 유가가 당분간 높은 변동성을 보일 수 있는 만큼 투자에 주의할 필요가 있다.

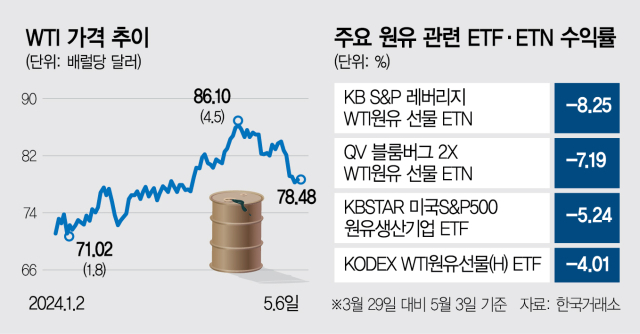

7일 한국거래소에 따르면 KB자산운용의 ‘KBSTAR 미국S&P원유생산기업(합성 H) ETF’는 4월 이후 직전 거래일인 이달 3일까지 4.25% 하락했다. 이 ETF는 미국에 상장된 글로벌 에너지 기업에 투자하는 ETF다. 같은 기간 ‘KODEX WTI원유선물(H) ETF’와 ‘TIGER 원유선물Enhanced(H) ETF’도 각각 4.01%, 3.58%씩 뒷걸음질 쳤다. 특히 지난달 29일 이후 일주일 동안 두 ETF는 각각 5.75%, 5.62%씩 하락하면서 레버리지를 제외한 전체 ETF 중 하락률 4~5위를 차지했다.

원유 가격의 일일 수익률을 2배로 추종하는 레버리지 상품이 다수 상장된 ETN들은 더 빠졌다. ‘QV 블룸버그 2X WTI원유선물 ETN’은 지난주 12.34%의 손실을 기록했고 ‘KB S&P 레버리지 WTI원유 선물 ETN(H)’도 11.43% 하락했다.

국제유가 관련 ETF와 ETN의 수익률이 곤두박질친 것은 배럴당 90달러를 넘어설 것이라는 전망과 달리 최근 국제유가가 하향 안정화된 영향이다. 전날 기준 서부텍사스산원유(WTI) 6월물의 가격은 전날 배럴당 78.87달러를 기록했다. 이달 1일 배럴당 70달러로 하락한 뒤 계속해 78~79달러 수준을 유지하고 있다. WTI 가격이 배럴당 80달러를 밑돈 것은 3월 13일 이후 두 달 만이다.

지난달 초까지만 해도 국제유가는 이스라엘과 이란의 무력 충돌을 기점으로 고공행진을 이어갈 것으로 전망됐다. 실제 이스라엘이 주시리아 이란 영사관을 공습한 1일 이후 WTI 가격은 꾸준히 오르기 시작해 지난달 5일 WTI 가격은 배럴당 86.91달러까지 치솟았다.

하지만 이스라엘과 하마스의 휴전 협정이 수면 위로 떠오르면서 지정학적 리스크가 완화될 조짐을 보이자 분위기가 달라졌다. 지난달 말까지만 해도 배럴당 82~83달러 수준을 유지하던 국제유가는 국제사회의 주도 하에 휴전 논의가 본격화된 영향에 70달러선까지 후퇴한 것이다. 미국이 보유한 원유 재고가 시장의 예상과는 정반대로 증가했다는 점도 하락에 영향을 끼쳤다. 당초 시장은 미국 원유 재고가 기존보다 230만 배럴 감소할 것으로 예상했으나 727만 배럴이 증가한 것으로 나타나면서 공급 부족 우려가 완화됐다.

전문가들은 추후 이스라엘과 하마스간의 휴전 협상의 결과에 따라 유가의 단기 흐름이 결정될 가능성이 크다고 전망한다. 하마스는 이집트 등 중재국가가 제시한 휴전안을 수용했으나 이스라엘은 이에 동의하지 않고 있다. 심수빈 키움증권 연구원은 “이스라엘이 휴전안에 동의하지 않으면서 휴전 여부가 불투명해졌는데, 이와 관련한 추후 소식이 유가에 영향을 줄 것”이라며 “미국 에너지정보청(EIA)이 조만간 발표할 월간 보고서에서 언급된 미국 원유 생산 전망치 변화에도 주목할 필요가 있다”고 말했다.