국내 대표 식품 제조·유통 회사이자 풀무원(017810)그룹의 지주사인 풀무원이 신종자본증권(영구채) 발행에 나선다. 해외 사업 투자로 가파르게 증가한 부채 비율을 관리하기 위한 조치지만 이자 비용 역시 늘어날 수 밖에 없어 재무 부담이 확대될 것이란 우려가 나온다.

5일 투자은행(IB) 업계에 따르면 풀무원(신용등급 BBB+)은 오는 24일 발행을 목표로 700억 원어치 공모 영구채 수요예측을 준비 중이다. 2년 콜옵션(조기상환권) 조건에 희망 금리 범위로는 연 6.7~6.9%의 절대 금리를 제시할 계획이다. NH투자증권(005940)이 발행 주관을 맡았다.

영구채는 회계기준상 자본으로 인정되는 자본성증권이다. 발행할수록 회사의 자본이 늘어나는 효과가 있다. 만기가 없거나 30년 이상을 길지만 일반적으로 콜옵션 도래 시기를 만기로 간주한다.

풀무원그룹의 영구채 발행은 매년 꾸준하게 이뤄지고 있다. 풀무원은 지난해 9월에도 1000억 규모 영구 전환사채(CB)를 발행했고, 자회사인 풀무원식품은 올 3월 500억 원 규모 영구채를 발행했다. 풀무원식품은 2021년과 2022년에도 각각 585억 원, 170억 원의 영구채를 찍었다. 풀무원은 2019년 700억 원어치 영구 CB를 발행했는데, 이번 영구채 발행은 오는 9월 해당 영구 CB의 콜옵션에 대응하기 위한 목적으로 읽힌다.

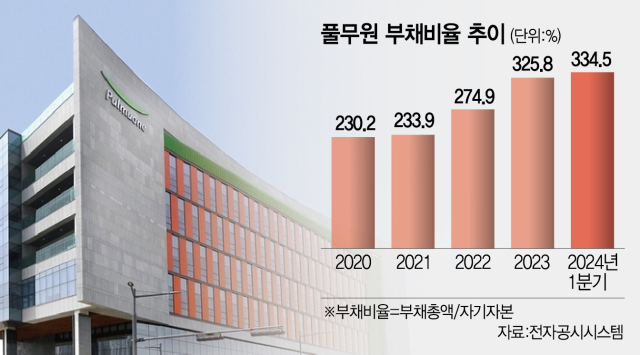

풀무원의 영구채 발행은 재무 건전성 관리와 신규 투자라는 두 마리 토끼를 잡기 위한 조치다. 풀무원은 핵심 자회사인 풀무원식품을 통해 해외 사업을 진행하고 있는데 현지 생산 공장 설립 과정에서 부채가 과도하게 늘었다. 풀무원의 부채비율은 지난해 325.8%로 전년(274.9%) 대비 50%포인트 넘게 뛰었다. 일반적으로 부채비율이 200%를 넘어가면 재무 건전성이 떨어진다는 평가를 받는다. 자본으로 인정되는 영구채 발행이 늘어난 이유다.

영구채 발행금리가 일반 회사채보다 높다는 점은 부담이다. 기업 부실시 원리금 변제 순위가 후순위로 밀리는 때문이다. 풀무원과 신용등급이 같은 일반 회사채 2년물 평균 민평금리(민간 채권평가사들이 평가한 기업의 고유 금리)는 전 거래일 6.556%이다. 지난해 풀무원의 신용등급 전망이 ‘부정적’으로 하향 조정돼 등급 강등 위험에 노출된 만큼 희망 금리 범위 상단(6.9%)에 유효수요가 형성될 가능성도 배제할 수 없다.

실제로 풀무원의 이자 비용은 고금리 장기화로 해 마다 눈덩이처럼 불어나고 있다. 지난해 말 이자비용은 561억 원으로 전년(391억 원)대비 약 43% 늘었다. 1분기 이자 비용도 벌써 169억 원에 달했다.

최근 회사채 시장에서는 풀무원과 비슷한 이유로 영구채를 찍는 기업들이 크게 늘었다. 올 들어 비금융회사의 영구채 발행액은 약 2조 4000억 원으로 지난해 연간 발행 규모(2조 6000억 원)에 이미 근접했다. CJ CGV, 효성화학, 신세계건설 등 재무 상황이 좋지 않은 기업들이 대부분이다. IB업계 관계자는 “개인 투자자들의 고금리 채권 수요가 높아 비우량 회사채의 미매각 부담이 줄었다”면서도 “신종자본증권은 기업 부실시 원금 전액 손실이 발생할 수 있다는 점에 주의해야 한다”고 조언했다.