금융사 최고경영자(CEO)가 무리한 실적 경쟁을 방치하다 금융 사고가 발생하면 제재를 받는다.

14일 금융 당국 등에 따르면 금융위원회와 금융감독원은 이 같은 내용을 포함한 ‘금융회사 CEO 및 임원의 내부통제 관리 의무 위반 관련 제재 운영 지침’을 11일 발표했다. 당국은 지침을 통해 어떤 경우에 내부통제 관련 제재가 이뤄지는지와 제재 수위가 어떤 방식으로 결정되는지 등을 예시를 들어 구체화했다.

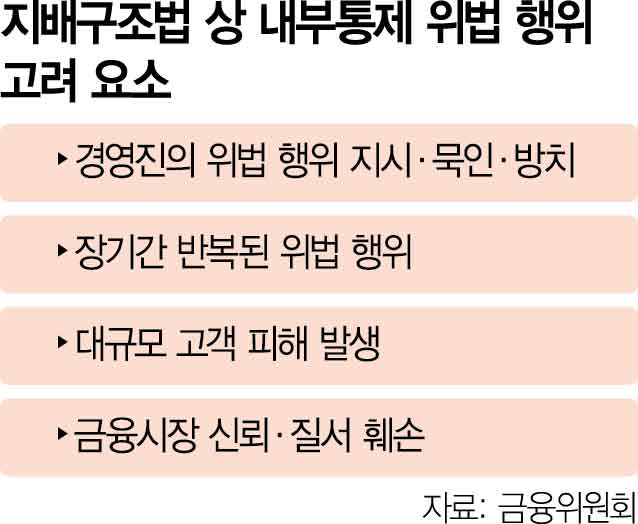

지침에 따르면 경영진이 사업 목표를 달성하기 위해 불완전판매를 지시하거나 묵인·방치하는 경우 제재를 받게 된다. 예를 들어 과거 해외 금리 연계 파생결합펀드(DLF) 사태 때처럼 금융사가 시장점유율을 높이려 성과평가기준(KPI) 배점을 조정하면 제재 대상이 된다.

위법행위가 다수 점포에서 벌어지거나 장기간 지속되는 경우에도 경영진에게 책임을 묻는다. 이 외 대규모 고객 피해가 발생하거나 금융시장의 신뢰나 질서가 훼손됐다고 판단될 경우에도 제재가 이뤄진다.

당국은 경영진의 의무 이행 노력을 감안해 제재 수위를 결정하기로 했다. CEO가 특정 상품 판매가 이례적으로 급증했다는 점을 보고받은 뒤에도 판매 과정 중 부적절한 투자 권유가 있었는지 등을 확인하지 않으면 제재 수위를 높이는 식이다. 반면 금융 사고 위험을 사전에 파악하고 대비한 점이 문서 등 기록으로 남아 있다면 제재를 감경한다. 김병칠 금감원 부원장보는 “내부통제 관리 의무 소홀에 따른 제재의 경감에 대한 예측 가능성을 높일 수 있을 것”이라면서 “위법행위 결과가 중대하고 상당한 주의를 다하지 못했다고 판단되면 높은 수준의 제재가 이뤄질 것”이라고 밝혔다.

당국은 책무구조도의 조기 정착을 위해 금융사를 대상으로 한 인센티브도 마련했다. 책무구조도를 도입하려는 금융사는 제재에 대한 우려 등 때문에 법정 기한에 앞서 조기 도입할 유인이 부족하다는 비판이 제기된 바 있다. 책무구조도 시범운영을 희망하는 금융사는 이사회 의결을 거쳐 10월 31일까지 금감원에 책무구조도를 제출하면 제출한 날부터 내년 1월 2일까지 시범운영에 참여할 수 있다. 금융지주사와 은행은 시행 후 6개월 내 제출해야 하고, 자산 5조 원 이상인 금융투자업자와 보험사 등은 시행 후 1년 내 제출해야 한다.

다만 이번 지침으로 금융사가 위험 요인을 사전에 식별하기 어려운 신산업 진출이 위축될 것이라는 우려가 나온다. 금융권 관계자는 “경험이 없는 사업에 뛰어들거나 새로운 상품을 출시할 때 리스크를 사전에 완벽하게 파악하기 어렵다”면서 “나중에 어떤 식으로 꼬투리를 잡힐지 모르니 사업 진출 기회가 있어도 주저하는 일이 늘어날 수 있다”고 전했다.