4개 지방은행이 올 2분기에만 5000억 원가량의 부실채권을 털어내며 선제적인 건전성 관리에 나섰지만 연체율은 오히려 소폭 상승한 것으로 나타났다. 지역 중소기업의 상환 능력이 낮아지면서 지방은행의 건전성에도 악영향을 미치고 있다는 분석이 나온다.

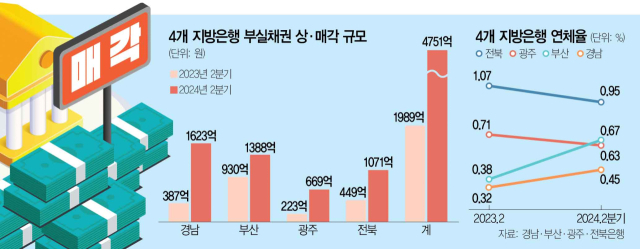

5일 금융권에 따르면 지방은행 4곳(부산·경남·광주·전북)이 올 2분기에 상·매각한 부실채권 규모는 총 4751억 원으로 집계됐다. 지난해 같은 기간(1989억 원)에 견줘 2.38배 증가했다. 올 상반기 기준으로는 7534억 원 규모의 부실 채권을 털어냈다.

지방은행들이 수천억 원 규모의 부실채권을 장부에서 지우거나 자산 유동화 전문 회사 등에 낮은 가격으로 넘기는 것은 자산 건전성이 악화하는 것을 선제적으로 차단하기 위해서다.

하지만 건전성 지표는 좀처럼 개선되지 않고 있다. 상·매각한 부실채권은 장부상 자산에서 제외돼 연체율을 낮추는 효과가 있지만 지방은행의 연체율은 되레 상승세다. 올 2분기 말 지방은행 4곳의 단순 평균 연체율은 0.67%로 지난해 2분기(0.62%) 대비 0.05%포인트 올랐다. 은행별 연체율은 전북은행이 0.95%로 가장 높았고 부산은행(0.67%), 광주은행(0.63%), 경남은행(0.45%) 순이었다. 같은 기간 4대 시중은행(KB국민·신한·하나·우리)의 연체율이 0.27~0.30% 수준인 것과 비교해 지방은행의 연체율이 최대 3배가량 높다.

지방은행의 대출의 질이 악화하는 것은 고금리와 경기 침체에 중소기업의 상환 능력이 떨어지고 있기 때문이다. 지역을 기반으로 하는 지방은행의 경우 일반 시중은행보다 중소기업 대출 비중이 높다. 실제로 올 2분기 4개 지방은행의 중소기업 대출이 원화대출에서 차지하는 비율은 55.8%(전북은행)에서 최대 61.8%(경남은행)에 달했다. 한 금융권 관계자는 “경기 부진이 지속되며 중소기업의 이익 회복 속도가 더딘 상황”이라며 “특히 지방의 경우 영세 중소기업을 중심으로 연체로 이어질 가능성이 높은 취약 차주가 늘어나고 있다”고 말했다.

지방은행의 기업대출 고정이하여신 비율도 가파르게 상승하고 있다. 특히 올 2분기 부산은행의 기업대출 고정이하여신 비율(0.90%)은 전년 동기(0.34%)와 비교해 0.56%포인트나 올랐다. 같은 기간 광주은행의 기업여신 중 고정이하여신 비율(0.56%)은 전년 동기(0.29%)에 비해 0.27%포인트 상승했고 전북은행(0.77%), 경남은행(0.40%)이 각각 0.06%포인트, 0.07%포인트 올랐다. 이들 은행의 올 2분기 가계대출 고정이하여신 비율이 0.40~0.60% 수준인 것과 비교해 건전성 우려가 크다.

빚을 갚지 못하고 파산에 이르는 지방 중소기업도 늘었다. 법원 통계월보에 따르면 올 상반기 수도권외 지방법원에 접수된 법인 파산 건수는 540건으로 지난해 상반기(401건)보다 34.6%나 증가했다.

이에 지방은행의 고심도 깊어지고 있다. 부실채권이 늘어날수록 대손충당금 적립 규모도 커지는 만큼 수익성은 저하될 수밖에 없기 때문이다. 올 2분기 지방은행 4곳의 충당금 전입액은 1986억 원으로 전년 동기(1712억 원) 대비 16% 증가했다.