효성화학(298000)이 특수가스 사업부를 매각하려는 가운데 약 1100억 원가량의 차입금 만기가 이달 안에 도래하는 것으로 나타났다. 올 상반기 기준 1년 내 만기가 오는 유동부채가 3조 원에 육박한 상황에서 매각 작업이 조금이라도 삐걱댈 경우 재무 압박이 가중될 수 밖에 없는 처지에 놓였다.

6일 투자은행(IB) 업계에 따르면 효성화학의 올해 상반기 순차입금은 2조 4761억 원에 달한다. 이 중 베트남 프로젝트를 위해 산업은행과 국내 은행에서 조달한 신디케이트론(공동대출) 1100억 원을 포함해 3000억 원 정도가 당장 이달 말 만기를 맞는다. 업계 관계자는 “연말까지 특수가스 사업부 매각 딜이 클로징(거래 종결) 된다는 조건으로 본계약이 체결된다면 산은이 채무 상환을 유예해줄 수 있겠지만 만약 어긋나면 압박을 많이 받을 것”이라고 말했다.

효성화학은 현재 특수가스 사업부 지분 100% 매각을 추진 중이다. 지난 7월 우선협상대상자에 선정된 국내 사모펀드(PEF) 운용사 IMM프라이빗에쿼티(PE)·스틱인베스트먼트 컨소시엄이 상세 실사를 마친 뒤 수정 가격안을 효성측에 제시한 상태다. 당초 논의됐던 1조 3000억 원보다 조금 적은 1조 2000억 원 선에서 협상이 진행되는 것으로 전해졌다. 다만 조현준 효성그룹 회장이 사실상의 첫 딜을 두고 심사숙고하는 바람에 협상은 더디게 진행되는 분위기다.

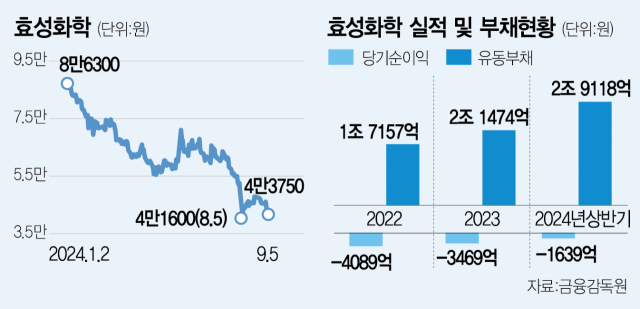

효성화학의 상반기 유동부채는 2조 9118억 원으로 지난해 말(2조 1475억 원) 대비 7600억 원이나 불어났다. 효성으로서는 특수가스 부문 매각 대금을 받아야 자금 사정에 숨통이 트일 수 있다. 차입금 상환시 연간 이자 부담 절감액만 600억~700억 원에 이를 것으로 예상된다.

효성화학의 특수가스 부문은 반도체와 디스플레이 제조 공정에서 발생하는 이물질을 세척하는 데 쓰는 삼불화질소(NF3)를 생산한다. 연산 8000톤 규모의 생산 설비를 보유하고 있으며 생산량 기준으로 SK스페셜티, 중국 페릭에 이어 글로벌 3위다.

효성화학의 재무 구조는 지난 2018년 연간 폴리프로필렌(PP) 60만 톤을 생산할 수 있는 베트남 공장 건립에 1조 3600억 원의 투자를 결정하면서 악화되기 시작했다. 당시 효성화학은 베트남 현지에 100% 자회사인 효성비나케미칼을 설립하면서 산은 등 대주단으로부터 1조 2000억 원의 자금을 빌렸다.

하지만 PP 가격 하락 등으로 수익성이 악화해 매년 3000억 원 가량의 순손실을 기록하면서 부채 비율이 급격히 상승했다. 현재 효성비나케미칼은 자본잠식에 빠진 상태다. 효성화학은 이달 2일에도 효성비나케미칼에 1134억 원을 대여한다고 공시했다.

조 회장은 올 5월 베트남 법인에 아랍에미리트(UAE)의 아부다비국영석유회사 애드녹과 공동 투자한다는 내용의 양해각서(MOU)를 체결하는 등 효성비나케미칼 정상화에 총력을 기울이고 있다. 애드녹과 손잡고 합작법인(JV)을 설립하는 방안도 거론된다. 일각에서는 애드녹에 베트남 법인 지분 일부를 매각할 것이라는 관측도 끊이지 않는다. 다만 애드녹과의 협력 작업 역시 속도를 내지 못하는 상황이다.

IB 업계 관계자는 “효성화학이 자체적으로 투자하기에 부담스러워 중동에서 돈을 받아 시너지 효과를 내겠다는 구상”이라면서도 “중동 국가와 맺는 MOU는 구체화되지 못하는 사례가 많다”고 지적했다.